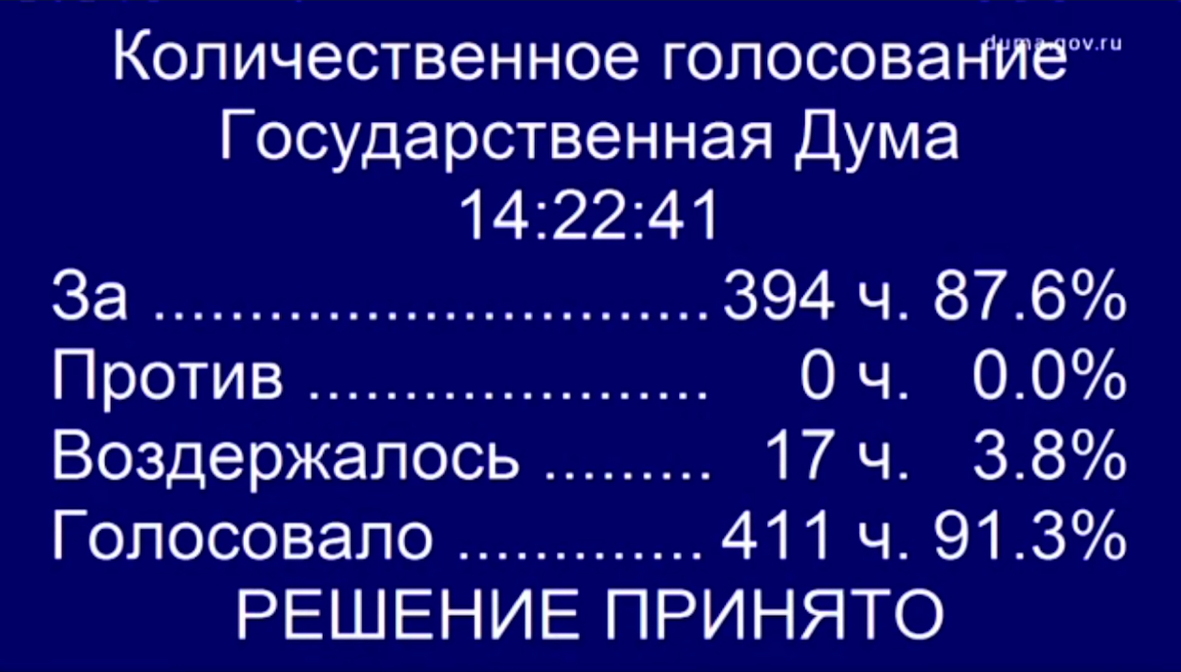

19 марта 2024 г. Государственная Дума РФ во втором и третьем чтениях приняла закон о возврате специальных налоговых режимов (УСН, АУСН и ПСН) субъектам малого и среднего предпринимательства, осуществляющих производство и реализацию ювелирных и иных изделий из серебра. С докладом выступила член Комитета по бюджету и налогам Галина Иннокентьевна Данчикова.

Ювелирное сообщество благодарит Государственную Думу Российской Федерации и Комитет ГД по бюджету и налогам за оперативное рассмотрение законопроекта и принятие закона в третьем чтении. Малый бизнес надеется, что 20 марта на пленарном заседании Совета Федерации сенаторы утвердят новый Закон. В случае успешного рассмотрения Советом Федерации, ювелиры работающие с серебром уже в марте смогут подать уведомления о переходе на упрощенную систему налогообложения с 1 января 2024 года.

19.03.2024 г. Государственная Дума Российской Федерации во втором и третьем чтении окончательно приняла проект федерального закона № 566544-8 "О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 3 Федерального закона "О проведении эксперимента по установлению специального налогового режима "Автоматизированная упрощенная система налогообложения" (в части предоставления субъектам малого и среднего предпринимательства, осуществляющим реализацию ювелирных и других изделий из серебра, права на применение специальных налоговых режимов).

В Налоговый кодекс Российской Федерации (далее - Кодекс) вносятся изменения, предусматривающие предоставление организациям и индивидуальным предпринимателям, осуществляющим производство ювелирных и других изделий из серебра и (или) их реализацию, право на применение упрощенной системы налогообложения (далее - УСН) с 1 января 2024 года (при условии подачи налогоплательщиками в налоговый орган уведомления о переходе на УСН до 31 марта 2024 года), патентной системы налогообложения (далее - ПСН) и автоматизированной упрощенной системы налогообложения (далее - АУСН) с 1 января 2025 года, а также отменяются действующие освобождение от обложения налогом на добавленную стоимость (далее - НДС) операций по реализации серебра, а также обложение НДС по ставке 0 процентов операций по реализации серебра в слитках физическим лицам налогоплательщиками, осуществляющими его добычу.

Кроме того, законопроектом предусмотрены особенности применения НДС в переходный период для организаций и индивидуальных предпринимателей, осуществляющих производство ювелирных и других изделий из серебра и (или) их реализацию, уведомивших налоговый орган не позднее 31 марта 2024 года о переходе на упрощенную систему налогообложения с 1 января 2024 года.

В 2023 году Президент Ассоциации "Гильдия ювелиров России" Ф.Ф. Гумеров обратился напрямую к Президенту РФ Владимиру Владимировичу Путину с просьбой вернуть специальные налоговые режимы хотя бы для предприятий занятых в производстве и реализации ювелирных изделий из серебра. Президент РФ согласился удовлетворить запрос от малого бизнес и дал поручение Правительству и Минфину проработать этот вопрос.

И только спустя почти год, 01 марта 2024 года сенаторы П.В. Тараканов, А.Д. Артамонов, А.Н. Епишин, А.В. Шендерюк-Жидков, С.В. Калашник, депутат Госдумы РФ Д.Б. Кравченко внесли в Госдуму РФ проекта федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 3 Федерального закона «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения».

Проект № 566544-8

ФЕДЕРАЛЬНЫЙ ЗАКОН

О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 3 Федерального закона

«О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения»

(О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации)

Статья 1

Внести в часть вторую Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340, 3341; 2001, № 1, ст. 18; № 53, ст. 5015; 2002, № 22, ст. 2026; № 30, ст. 3021, 3027; 2003, № 1, ст. 2, 6; № 28, ст. 2886; 2004, № 27, ст. 2711; № 34, ст. 3517, 3524; № 45, ст. 4377; 2005, № 30, ст. 3112, 3128, 3130; № 52, ст. 5581; 2006, № 10, ст. 1065; № 31, ст. 3436; № 45, ст. 4628; № 50, ст. 5279; 2007, № 23, ст. 2691; № 31, ст. 3991; № 45, ст. 5417, 5432; 2008, № 30, ст. 3611, 3616; № 48, ст. 5504, 5519; № 49, ст. 5749; № 52, ст. 6237; 2009, № 29, ст. 3598, 3641; № 48, ст. 5731, 5737; № 51, ст. 6155; № 52, ст. 6455; 2010, № 15, ст. 1746; № 19, ст. 2291; № 25, ст. 3070; № 31, ст. 4198; № 32, ст. 4298; № 45, ст. 5756; № 48, ст. 6247, 6250, 6251; № 49, ст. 6409; 2011, № 1, ст. 7; № 27, ст. 3881; № 29, ст. 4291; № 30, ст. 4583, 4593; № 45, ст. 6335; № 48, ст. 6731; № 49, ст. 7014; № 50, ст. 7359; 2012, № 26, ст. 3447; № 31, ст. 4334; № 41, ст. 5526; № 49, ст. 6751; № 53, ст. 7596, 7619; 2013, № 23, ст. 2866, 2889; № 30, ст. 4031, 4048, 4049; № 40, ст. 5038; № 44, ст. 5640; № 48, ст. 6165; № 52, ст. 6985; 2014, № 14, ст. 1544; № 19, ст. 2321; № 23, ст. 2936, 2938; № 30, ст. 4245; № 48, ст. 6647, 6660, 6663; 2015, № 1, ст. 17, 32; № 14, ст. 2023, 2024; № 29, ст. 4358; № 48, ст. 6684, 6692; 2016, № 1, ст. 6; № 14, ст. 1902; № 23, ст. 3298; № 26, ст. 3856; № 27, ст. 4175, 4176, 4181; № 49, ст. 6844, 6851; 2017, № 1, ст. 4; № 11, ст. 1534; № 30, ст. 4441; № 45, ст. 6579; № 47, ст. 6842; № 49, ст. 7307, 7313, 7315, 7318, 7322, 7325; 2018, № 1, ст. 50; № 18, ст. 2565, 2568; № 24, ст. 3410; № 27, ст. 3942; № 32, ст. 5095, 5096; № 45, ст. 6847; № 49, ст. 7496; № 53, ст. 8419; 2019, № 16, ст. 1826; № 18, ст. 2225; № 23, ст. 2906; № 29, ст. 3843; № 30, ст. 4112, 4113, 4114; № 31, ст. 4427; № 39, ст. 5371, 5372, 5374, 5375, 5376; 2020, № 6, ст. 587; № 13, ст. 1857; № 29, ст. 4501, 4505; № 31, ст. 5024, 5025; № 46, ст. 7212; № 48, ст. 7626, 7627; 2021, № 1, ст. 9; № 18, ст. 3047; № 24, ст. 4214, 4217; № 27, ст. 5133, 5136; № 49, ст. 8146, 8147; 2022, № 11, ст. 1597; № 13, ст. 1956; № 16, ст. 2598, 2599; № 29,

ст. 5288, 5290, 5291; № 45, ст. 7676; № 48, ст. 8310; № 52, ст. 9350, 9353, 9379; 2023, № 1, ст. 43; № 8, ст. 1200; № 18, ст. 3250; № 26, ст. 4669, 4670; № 32, ст. 6121; № 43, ст. 7603; № 47, ст. 8315; № 49, ст. 8656; № 52, ст. 9508, 9523, 9524, 9525; 2024, № 10, ст. 1312) следующие изменения:

1) в подпункте 9 пункта 3 статьи 149 слова «драгоценных металлов в слитках банками,» заменить словами «драгоценных металлов в слитках (за исключением серебра в слитках) банками,»;

2) подпункт 62 пункта 1 статьи 164 после слов «драгоценных металлов в слитках» дополнить словами «(за исключением серебра в слитках)»;

3) в подпункте 22 пункта 3 статьи 34612:

а) слова «металлов или» заменить словами «металлов и (или)»;

б) дополнить абзацем следующего содержания:

«Положения настоящего подпункта не применяются в отношении организаций и индивидуальных предпринимателей, осуществляющих производство ювелирных и других изделий из серебра и (или) оптовую (розничную) торговлю ювелирными и другими изделиями из серебра.»;

4) подпункт 8 пункта 6 статьи 34643 дополнить абзацем следующего содержания:

«Положения настоящего подпункта не применяются в отношении деятельности по производству ювелирных и других изделий из серебра, а также оптовой либо розничной торговли ювелирными и другими изделиями из серебра.».

Статья 2

В пункте 34 части 2 статьи 3 Федерального закона от 25 февраля 2022 года № 17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения» (Собрание законодательства Российской Федерации, 2022, № 9, ст. 1249; № 48, ст. 8310; 2023, № 1, ст. 12; № 32, ст. 6121) слова «металлов или» заменить словами «металлов и (или)», дополнить предложением следующего содержания: «Положения настоящего пункта не применяются в отношении организаций и индивидуальных предпринимателей, осуществляющих производство ювелирных и других изделий из серебра и (или) оптовую (розничную) торговлю ювелирными и другими изделиями из серебра.».

Статья 3

1. Организации и индивидуальные предприниматели, осуществляющие производство ювелирных и других изделий из серебра и (или) оптовую (розничную) торговлю ювелирными и другими изделиями из серебра, изъявившие желание перейти на упрощенную систему налогообложения с 1 января 2024 года, уведомляют о таком переходе налоговый орган не позднее 31 марта 2024 года.

2. Организации и индивидуальные предприниматели, осуществляющие производство ювелирных и других изделий из серебра и (или) оптовую (розничную) торговлю ювелирными и другими изделиями из серебра, уведомившие налоговый орган не позднее 31 марта 2024 года о переходе на упрощенную систему налогообложения с 1 января 2024 года, налог на добавленную стоимость исчисляют с учетом следующих особенностей:

1) суммы налога по операциям, признаваемым объектом налогообложения в соответствии с главой 21 Налогового кодекса Российской Федерации, осуществленным в период с 1 января 2024 года до даты подачи в налоговый орган соответствующего уведомления о переходе на упрощенную систему налогообложения, исчисляются и уплачиваются в бюджет по итогам первого налогового периода 2024 года по налогу на добавленную стоимость в порядке, установленном статьями 173 и 174 Налогового кодекса Российской Федерации;

2) положения абзаца пятого подпункта 2 пункта 3 статьи 170 Налогового кодекса Российской Федерации в части обязанности по восстановлению сумм налога, принятого к вычету по товарам (работам, услугам), использованным для осуществления операций, признаваемых объектом налогообложения в соответствии с главой 21 Налогового кодекса Российской Федерации и осуществленных в период с 1 января 2024 года до даты подачи в налоговый орган уведомления о переходе на упрощенную систему налогообложения, не применяются;

3) суммы налога, предъявленные по товарам (работам, услугам), приобретенным в период с 1 января 2024 года до даты подачи в налоговый орган уведомления о переходе на упрощенную систему налогообложения, использованным для осуществления операций, признаваемых объектом налогообложения в соответствии с главой 21 Налогового кодекса Российской Федерации и осуществленных в период с 1 января 2024 года до даты подачи в налоговый орган уведомления о переходе на упрощенную систему налогообложения, принимаются к вычету в порядке, установленном главой 21 Налогового кодекса Российской Федерации;

4) суммы налога, исчисленные и уплаченные в бюджет с сумм оплаты, частичной оплаты, полученных до 1 января 2024 года в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществленных в период с 1 января 2024 года до даты подачи в налоговый орган уведомления о переходе на упрощенную систему налогообложения, и суммы налога, исчисленные с сумм оплаты, частичной оплаты, полученных в период с 1 января 2024 года до даты подачи в налоговый орган уведомления о переходе на упрощенную систему налогообложения в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществленных в период с 1 января 2024 года до даты подачи в налоговый орган уведомления о переходе на упрощенную систему налогообложения, принимаются к вычету в первом налоговом периоде 2024 года по налогу на добавленную стоимость;

5) суммы налога с сумм оплаты, частичной оплаты, полученных в период с 1 января 2024 года до даты подачи в налоговый орган уведомления о переходе на упрощенную систему налогообложения в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых с даты подачи в налоговый орган уведомления о переходе на упрощенную систему налогообложения, не исчисляются в случае наличия документов, свидетельствующих о возврате сумм налога покупателям в связи с переходом налогоплательщика на упрощенную систему налогообложения;

6) суммы налога, исчисленные и уплаченные в бюджет с сумм оплаты, частичной оплаты, полученных до 1 января 2024 года в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав, осуществляемых с даты подачи в налоговый орган уведомления о переходе на упрощенную систему налогообложения, принимаются к вычету. Указанные налоговые вычеты производятся в последнем налоговом периоде 2023 года по налогу на добавленную стоимость при наличии документов, свидетельствующих о возврате сумм налога покупателям в связи с переходом налогоплательщика на упрощенную систему налогообложения;

7) положения абзаца пятого подпункта 2 пункта 3 статьи 170 Налогового кодекса Российской Федерации в части обязанности по восстановлению сумм налога, принятого к вычету по товарам (работам, услугам), приобретенным до 1 января 2024 года для операций, осуществляемых с даты подачи в налоговый орган уведомления о переходе на упрощенную систему налогообложения, применяются без обязанности по уплате пеней и штрафов за несвоевременное восстановление сумм налога.

Статья 4

1. Настоящий Федеральный закон вступает в силу со дня его официального опубликования, за исключением положений, для которых настоящей статьей установлены иные сроки вступления их в силу.

2. Пункт 4 статьи 1 и статья 2 настоящего Федерального закона вступают в силу по истечении одного месяца со дня официального опубликования настоящего Федерального закона.

3. Пункты 1 и 2 статьи 1 настоящего Федерального закона вступают в силу по истечении одного месяца со дня официального опубликования настоящего Федерального закона, но не ранее 1-го числа очередного налогового периода по налогу на добавленную стоимость.

4. Действие положений подпункта 22 пункта 3 статьи 34612 Налогового кодекса Российской Федерации (в редакции настоящего Федерального закона) распространяется на правоотношения, возникшие с 1 января 2024 года.

5. Положения подпункта 8 пункта 6 статьи 34643 Налогового кодекса Российской Федерации (в редакции настоящего Федерального закона) и пункта 34 части 2 статьи 3 Федерального закона от 25 февраля 2022 года № 17-ФЗ «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения» (в редакции настоящего Федерального закона) применяются к правоотношениям, возникающим с 1 января 2025 года.

Президент

Российской Федерации

В.В. Путин

Оставить комментарий

Для того, чтобы оставить комментарий,

авторизуйтесь на портале или зарегистрируйтесь