Котировки фьючерсов на золото в очередной раз протестировали психологически важный уровень $1400 за унцию, ведомые сообщением о том, что Бараку Обаме удалось заручиться поддержкой у спикера Палаты представителей Джона Бонера и у лидера ее большинства Эрика Кантора в вопросе нанесения военных ударов по Сирии.

Отток спекулятивного спроса в январе-июле текущего года заставил золото, имеющее статус спасительной гавани, активно реагировать на политические факторы. Инвесторы используют драгоценный металл в качестве инструмента хеджирования от повышения цен на нефть.

Есть еще одна взаимосвязь, на которую нельзя закрывать глаза. Рост цен на нефть приведет к увеличению себестоимости производимой продукции во всем мире. В результате сначала вырастут цены производителей, а затем вверх двинутся CPI с PCE. При этом золото получит новый драйвер для роста, так как данный инструмент традиционно используется как своеобразная страховка от инфляции.

В настоящий момент ситуация вокруг Сирии в частности и Ближнего Востока в целом способна спровоцировать взлет Brent к отметке $125 за баррель в связи с серьезными проблемами в области поставок нефти. Исходя из этого, интерес к золоту очевиден.

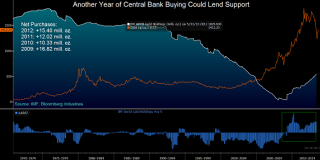

Из событий, происходящих на фундаментальном рынке, следует отметить увеличение активности центральных банков. Согласно предварительной информации МВФ, нетто-покупки регуляторов в июле текущего года составили 16,3 тонны. Наибольший интерес проявляли центральные банки Турции (+22,5 тонны), Азербайджана (+10 тонн) и России (+6,3 тонны).

По информации Всемирного золотого совета (WGC), в 1-м полугодии 2013 года официальный сектор закупил 180,8 тонны золота, что составляет лишь 62,6% от показателя за аналогичный период прошлого года. В качестве основных причин замедления его динамики следует рассматривать нестабильность цен на драгоценный металл, слабость валют развивающихся стран и медленное наращивание золотовалютных резервов.

Аналитик Инвесткафе Дмитрий Демиденко отмечает, что при низкой волатильности центробанки, как правило, проявляют большую активность на рынке золота, чем в периоды резких скачков цен, поэтому постепенный рост котировок фьючерсов на драгоценный металл будет способствовать увеличению объем

Есть еще одна взаимосвязь, на которую нельзя закрывать глаза. Рост цен на нефть приведет к увеличению себестоимости производимой продукции во всем мире. В результате сначала вырастут цены производителей, а затем вверх двинутся CPI с PCE. При этом золото получит новый драйвер для роста, так как данный инструмент традиционно используется как своеобразная страховка от инфляции.

В настоящий момент ситуация вокруг Сирии в частности и Ближнего Востока в целом способна спровоцировать взлет Brent к отметке $125 за баррель в связи с серьезными проблемами в области поставок нефти. Исходя из этого, интерес к золоту очевиден.

Из событий, происходящих на фундаментальном рынке, следует отметить увеличение активности центральных банков. Согласно предварительной информации МВФ, нетто-покупки регуляторов в июле текущего года составили 16,3 тонны. Наибольший интерес проявляли центральные банки Турции (+22,5 тонны), Азербайджана (+10 тонн) и России (+6,3 тонны).

По информации Всемирного золотого совета (WGC), в 1-м полугодии 2013 года официальный сектор закупил 180,8 тонны золота, что составляет лишь 62,6% от показателя за аналогичный период прошлого года. В качестве основных причин замедления его динамики следует рассматривать нестабильность цен на драгоценный металл, слабость валют развивающихся стран и медленное наращивание золотовалютных резервов.

Аналитик Инвесткафе Дмитрий Демиденко отмечает, что при низкой волатильности центробанки, как правило, проявляют большую активность на рынке золота, чем в периоды резких скачков цен, поэтому постепенный рост котировок фьючерсов на драгоценный металл будет способствовать увеличению объем

ов покупок. В свою очередь, это окажет поддержку золоту в среднесрочной перспективе. Напомню, тот факт, что регуляторы перешли из категории нетто-продавцов в категорию нетто-покупателей, стал одним из драйверов роста котировок в 2008-2011 годах.

![Инвесткафе независимая аналитика российского фондового рынка [Берем пример с ЦБ — покупаем золото!] [Центральные банки, FOMC, QE, рынок труда, Сирия, золото, нефть]](http://assets.investcafe.ru/system/upload/blog/1876/32189/medium_%D0%A6%D0%B5%D0%BD%D1%82%D1%80%D0%B0%D0%BB%D1%8C%D0%BD%D1%8B%D0%B5_%D0%B1%D0%B0%D0%BD%D0%BA%D0%B8_%D0%B7%D0%B0%D0%BF%D0%B0%D1%81%D1%8B.png)

Источник: Bloomberg.

В ближайшее время в центре внимания инвесторов будут находиться отчет о рынке труда в США и заседание FOMC, на котором, возможно, решится судьба QE. Уверенность в том, что сентябрь станет началом отсчета в процессе сворачивания программы, может сыграть злую шутку с «медведями» по золоту.

Слабость рынка труда и нейтралитет ФРС позволят котировкам драгоценного металла взлететь к новым максимумам. Вместе с тем позитивная динамика в сфере занятости и постепенное сокращение масштабов QE создадут предпосылки для коррекции, которую можно будет использовать для открытия лонгов.

По мнению аналитика Инвесткафе Дмитрия Демиденко, позиции, сформированные при падении к отметке $1380 за унцию, следует удерживать, хеджируя их покупкой опционов put перед публикацией отчета по рынку труда в США и заседанием FOMC. В качестве среднесрочной цели восходящего движения по-прежнему фигурирует уровень $1490 за унцию.

![Инвесткафе независимая аналитика российского фондового рынка [Берем пример с ЦБ — покупаем золото!] [Центральные банки, FOMC, QE, рынок труда, Сирия, золото, нефть]](http://assets.investcafe.ru/system/upload/blog/1876/32189/medium_%D0%A6%D0%B5%D0%BD%D1%82%D1%80%D0%B0%D0%BB%D1%8C%D0%BD%D1%8B%D0%B5_%D0%B1%D0%B0%D0%BD%D0%BA%D0%B8_%D0%B7%D0%B0%D0%BF%D0%B0%D1%81%D1%8B.png)

Источник: Bloomberg.

В ближайшее время в центре внимания инвесторов будут находиться отчет о рынке труда в США и заседание FOMC, на котором, возможно, решится судьба QE. Уверенность в том, что сентябрь станет началом отсчета в процессе сворачивания программы, может сыграть злую шутку с «медведями» по золоту.

Слабость рынка труда и нейтралитет ФРС позволят котировкам драгоценного металла взлететь к новым максимумам. Вместе с тем позитивная динамика в сфере занятости и постепенное сокращение масштабов QE создадут предпосылки для коррекции, которую можно будет использовать для открытия лонгов.

По мнению аналитика Инвесткафе Дмитрия Демиденко, позиции, сформированные при падении к отметке $1380 за унцию, следует удерживать, хеджируя их покупкой опционов put перед публикацией отчета по рынку труда в США и заседанием FOMC. В качестве среднесрочной цели восходящего движения по-прежнему фигурирует уровень $1490 за унцию.

Лонги по золоту стоит удерживать с целью $1490 за унцию

Оставить комментарий

Для того, чтобы оставить комментарий,

авторизуйтесь на портале или зарегистрируйтесь