По оценке международной консалтинговой компании Bain & Company, мировое производство сырых алмазов в 2020 г. сократилось относительно уровня 2019 г. на 20% – до 111 млн кар1. Аналитик Пол Зимниски (Paul Zimnisky) дает схожую оценку – 113 млн кар2. В настоящее время всех причастных беспокоит один вопрос: насколько быстро алмазная отрасль восстановится после кризиса, вызванного COVID-19? В феврале-марте 2021 г. многие алмазодобывающие компании опубликовали данные о результатах своей работы в 2020 г. и планах на 2021 г. На основе этих материалов мы попробуем разобраться в ситуации, которая на сегодняшний день складывается в базовом для отрасли сегменте upstream.

АК АЛРОСА (ПАО)

Российская АК АЛРОСА в 2020 г. сократила добычу алмазов на 22% в сравнении с предыдущим годом – до 30 млн кар. При этом сокращение алмазодобычи входило в планы компании, но лишь на 11%, до 34,2 млн кар. Ориентир по объему добычи был снижен в мае 2020 г. в связи с пандемией COVID-19, когда компания объявила о приостановке работы рудников на трубках Айхал и Заря. Согласно последнему прогнозу АЛРОСА (март 2021 г.), в 2021 г. компания планирует немного нарастить добычу драгоценного сырья – до 31,5 млн кар3. Ожидается, что основной рост будет обеспечен на Верхне-Мунском месторождении (+2 млн кар), подземном руднике Удачный (+1,5 млн кар) и трубке Ботуобинская (+1 млн кар) при значительном сокращении алмазодобычи на россыпных объектах (-2,2 млн кар по дивизиону Алмазы Анабара) и Нюрбинской трубке с ассоциирующей россыпью (-1,2 млн кар).

Также российский алмазодобывающий гигант планирует в 2021 г. почти в 1,5 раза увеличить капитальные затраты – с 17 (изначально в 2020 г. планировалось потратить 26 млрд руб.) до 25 млрд руб. Около трети от этой суммы (8 млрд руб.) будет направлено на развитие рудников: действующих – на базе трубки Удачная и месторождения Верхне-Мунское и строящегося – на базе месторождения Майское. Кроме того, к концу 2021 г. АЛРОСА рассчитывает принять решение по поводу целесообразности восстановления работ на подземном руднике Мир. Если оно будет положительным, работы начнутся ориентировочно в 2025 г. и в течение 6-7 лет на них будет затрачено около 1,2 млрд долл.

Продажи сырых алмазов компанией АЛРОСА в 2020 г. сократились относительно 2019 г. на 19% в стоимостном выражении и на 4% – в натуральном, составив 32,1 млн кар на 2 652 млн долл. При этом в четвертом квартале 2020 г. наблюдался существенный рост – на 29% в стоимостном выражении (в сравнении с 4 кв. 2019 г.) и вдвое – в натуральном выражении4. Результаты продаж в январе 2021 г. также внушили оптимизм5.

Важно учитывать, что АЛРОСА (в отличие от зарубежных конкурентов) имеет уникальную возможность продавать алмазы в Гохран, чем она успешно воспользовалась во время мирового финансово-экономического кризиса 2008-2009 гг. В этой связи правительство РФ увеличило выплаты на закупку драгоценных камней и драгоценных металлов в Гохран до 39,82 млрд руб. в 2021 г. (в 2020 г. лимит составлял 10,5 млрд руб.)6. До сих АЛРОСА не воспользовалась данным преимуществом, но 2021 г. только начинается и наличие такой «подушки безопасности», безусловно, вселяет уверенность.

De Beers

Главный конкурент АК АЛРОСА – компания De Beers (входит в холдинг AngloAmerican) – в 2020 г. сократил добычу алмазов в сопоставимых размерах, на 19,4% до 25,1 млн кар. Главная причина сокращения – локдауны в Южной Африке. Но в 2021 г. De Beers планирует догнать и перегнать российского гиганта, нарастив добычу драгоценного сырья до 32-34 млн кар7. В основе оптимистических ожиданий – увеличение добычи руды и среднего содержания алмазов на двух крупных активах компании: Жваненг (Jwaneng) в Ботсване и Венеция (Venetia) в ЮАР. На обоих рудниках реализуются проекты по продлению сроков эксплуатации: на Венеции (капитальные затраты – 2,1 млрд долл.) планируется переход на подземную добычу с 2023 г., а на Жваненг (2 млрд долл.) – расширение в рамках проекта Cut-9 с 2027 г.

Продажи сырых алмазов компанией De Beers в 2020 г. сократились относительно предыдущего года на 30% в денежном эквиваленте и на 27% в натуральном выражении, составив 2,8 млрд долл. и 21,4 млн кар соответственно.

Результаты продаж в начале 2021 г. внушают оптимизм: в рамках первого сайта (18-22 января) было реализовано алмазов на 663 млн долл. – на 20% больше, чем на 1 сайте 2020 г., в рамках второго (22-26 февраля), по предварительным данным, на 550 млн долл. – на 55% больше, чем на 2 сайте 2020 г8.

Rio Tinto

Главным событием для Rio Tinto, как и для всей алмазной отрасли стало закрытие рудника на лампроитовой трубке Аргайл (Argyle) в Австралии в ноябре 2020 г. Рудник работал с 1983 г. и в течение последних нескольких лет был крупнейшим алмазодобывающим предприятием в мире. Всего на месторождении добыто более 865 млн кар алмазов, в том числе редкие камни фантазийной розовой окраски. В 2020 г. Rio Tinto получила 14,7 млн кар – на 14% меньше, чем в 2019 г. Помимо рудника Аргайл, компания также владеет 60%-ой долей в канадском руднике Дайавик (Diavik), который теперь стал ее единственным действующим алмазным активом. В 2021 г. Rio Tinto прогнозирует добычу алмазов на уровне 3-3,8 млн кар9. При текущей производительности, запасов месторождения Дайавик хватит примерно на 3,5-4 года. Вполне вероятно, что к 2025 г. Rio Tinto выйдет из отрасли, как в свое время сделала BHP Billiton.

Dominion Diamonds и Arctic Canadian Diamond Company

Оставшейся 40%-ой долей в руднике Дайавик владеет Dominion Diamonds, однако в апреле 2020 г. она объявила о банкротстве. Свой второй актив – рудник Экати (Ekati) – Dominion продала компании Arctic Canadian Diamond Company в феврале 2021 г.10, тем самым получив возможность сократить свои долговые обязательства. Работы на руднике были остановлены в марте 2020 г. в связи с пандемией COVID-19. В январе 2021 г. производство восстановилось. Arctic планирует добыть на Экати 4,5 млн кар в 2021 г., а в 2022 г. нарастить добычу до 5 млн кар.

Catoca

Ангольская компания Catoca (41% – АЛРОСА, 41% – Endiama, 18% - LLI Holding), эксплуатирующая одноименную трубку, в 2020 г. также сократила добычу, примерно на 8%11, получив около 6,8 млн кар алмазов. Основные перспективы увеличения объемов алмазодобычи компании Catoca связаны с планируемым вводом в эксплуатацию кимберлитовой трубки Луаше (Luaxe), открытой в 2013 г. совместно с АК АЛРОСА. Добычные работы могут начаться уже в 2021 г., а в 2023 г. на объекте планируется получить 5,7 млн кар алмазов12.

Petra Diamonds

Компания Petra Diamonds, которая ведет алмазодобычу в ЮАР и Танзании, публикует свою отчетность по финансовым годам, поэтому объем ее добычи в 2020 г. можно оценить только примерно – около 3,5 млн кар. В течение 2020 г. компания испытывала серьезные затруднения, но благодаря успешно проведенной реструктуризации осталась на плаву. Тем не менее, Petra с большой осторожностью смотрит на перспективы развития в 2021 г. и не исключает очередных проблем с финансированием. Танзанийский актив компании – рудник Вильямсон (Williamson) до сих пор находится в режиме поддержания работоспособности, и прогнозы на 2021 г. Petra пока не публиковала.

Mountain Province Diamond

Канадская Mountain Province Diamond владеет 49%-ой долей в руднике Гахчо-Кью (Gahcho Kuе) в партнерстве с De Beers. В 2020 г. доля компании в добыче составила 3,2 млн кар – лишь на 4% меньше, чем в 2019 г.13 Несмотря на отмеченное увеличение спроса на алмазы, компания пока воздерживается от публикации прогнозов добычи на 2021 г., ввиду приостановки работы рудника на 3 недели в феврале из-за пандемии COVID-19.

Stornoway Diamonds

Еще один канадский рудник – Ренар (Renard), принадлежащий компании Stornoway Diamonds, оставался в режиме поддержания работоспособности в течение большей части 2020 г., с марта по сентябрь. Несмотря на разрешение властей возобновить добычу, рудник не открывался из-за спада на мировом рынке алмазов.

Lucara Diamond

Компания Lucara Diamond, эксплуатирующая месторождение Карове (Karowe) в Ботсване, в 2020 г. извлекла 381,7 тыс. кар алмазов, на 12% меньше, чем в предыдущем году. В 2021 г. компания рассчитывает получить еще меньшее количество камней – от 340 до 370 тыс. кар14. При этом прогнозируемый объем продаж несколько выше – 350-390 тыс. кар. Месторождение Карове – источник алмазов специальных размеров (более 10,8 кар). В 2020 г. из его руд было извлечено 34 камня весом более 100 кар, в том числе алмазы в 998 и 549 кар. В то же время объем продаж алмазов в 2020 г. относительно 2019 г. сократился до 125,3 млн долл. (на 35%), а средняя цена реализуемых алмазов – до 335 долл./кар (28%).

Gem Diamonds

Еще одна компания, фокусирующаяся на добыче крупных алмазов – Gem Diamonds – в 2020 г. получила 100,8 тыс. кар на своем руднике Летсенг (Letseng) в Лесото (-12% относительно 2019 г.). Интересно, что 2020 г. стал для компании рекордным по количеству крупных камней – 762 алмаза весом более 10 кар, в том числе 16 – более 100 кар15. При этом средняя цена реализуемых алмазов составила 1 908 долл./кар, что даже выше результата 2019 г. на 16,5%. В 2021 г. Gem Diamonds планирует увеличить добычу алмазов до 123-127 тыс. кар.

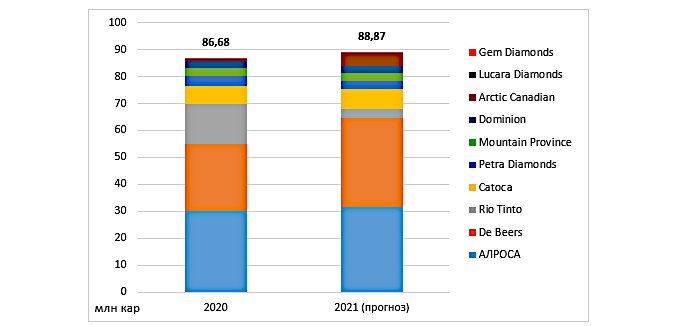

Рис. 1. Производство сырых алмазов основными алмазодобывающими компаниями в 2020 г. и прогноз на 2021 г., млн кар.

Если собрать все эти цифры воедино, мы увидим вполне благоприятную картину (Рисунок 1). Согласно прогнозным данным компаний, добыча алмазов в 2021 г. может увеличиться на 2,5%. Однако, если не оправдаются весьма оптимистические ожидания De Beers или, что еще более вероятно, Arctic Canadian, то уровень добычи может сравняться с текущим, или даже опуститься ниже него. В целом, описывая настроения в отрасли в конце первого квартала 2021 г., можно применить фразу «весьма осторожный оптимизм». Весьма – потому что любые прогнозы, в особенности благоприятные, в условиях так называемой «новой реальности» имеют очень большую долю условности, и вряд ли в кратко- и среднесрочной перспективе это изменится.

Анастасия Смольникова, эксперт-аналитик Института проблем естественных монополий, для Rough&Polished

1Bain & Company. Brilliant Under Pressure: The Global Diamond Industry 2020–21. 08.02.2021. URL: https://www.bain.com/insights/global-diamond-industry-2020-21/

2Investing News. Diamonds. Diamond Outlook 2021: Market Poised for Growth. 25.01.2021. URL: https://investingnews.com/daily/resource-investing/gem-investing/diamond-investing/diamond-outlook/

3АЛРОСА. Инвесторам и акционерам. Презентация – День стратегии 2021. 02.03.2021. URL: http://www.alrosa.ru/documents/

4АЛРОСА. Операционные результаты Группы АЛРОСА за 4 кв. и 12М 2020 г. 21.01.2021. URL: http://www.alrosa.ru/wp-content/uploads/2021/01/ALROSA-Q4-2020-Trading-Update-IR-release-21-01-2021-RUS.pdf

5АЛРОСА. Пресс-центр. АЛРОСА представляет результаты продаж за январь 2021 г. 10.02.2021. URL: http://www.alrosa.ru/

6ТАСС. Экономика. "Алроса" не планирует продавать алмазы в Гохран в 2020 году. 12.11.2020. URL: https://tass.ru/ekonomika/9988269

7AngloAmerican. Integrated Annual Report 2020. 2021. URL: https://www.angloamerican.com/~/media/Files/A/Anglo-American-Group/PLC/investors/annual-reporting/2021/aa-annual-report-full-2020.pdf

8De Beers Group. Rough Diamond Sales. 2021. URL: https://www.debeersgroup.com/reports/rough-diamond-sales

9Rio Tinto. Presentations & Webcasts. Annual Results 2020. 17.02.2021. URL: https://www.riotinto.com/invest/presentations

10Business Wire. Dominion Diamond Mines Sells Ekati Mine to Arctic Canadian Diamond Company Ltd. 03.02.2021. URL: https://www.businesswire.com/news/home/20210203005998/en/Dominion-Diamond-Mines-Sells-Ekati-Mine-to-Arctic-Canadian-Diamond-Company-Ltd.

11Rough and Polished. Новости. Catoca: убытки в первой половине 2020 года. 16.09.2020. URL: https://www.rough-polished.com/ru/news/118664.html

12Mining.Com. Angola seeks to boost diamond output, negotiating with major players. 02.03.2021. URL: https://www.mining.com/web/angola-seeks-to-boost-diamond-output-negotiating-with-major-players/

13Mountain Province Diamond. Financial Reports. December 31, 2020 - Year-End Management Discussion & Analysis. 2021. URL: https://www.mountainprovince.com/financial-reports

14Lucara Diamond. Presentations. 2020 Results Conference Call. 23.02.2021. URL: https://www.lucaradiamond.com/site/assets/files/62783/lucara_q4_2020_investor_call_presentation.pdf

15Gem Diamonds. Full Year Results 2020. 11.03.2021. URL: https://www.gemdiamonds.com/downloads/2021/reports/presentation.pdf

Источники: отчеты компаний, экспертная оценка (для Catoca, Petra Diamonds (2021), Dominion (2021), Arctic Canadians (2020))

Оставить комментарий

Для того, чтобы оставить комментарий,

авторизуйтесь на портале или зарегистрируйтесь