Собственно, ставка на золото как главный инструмент накоплений и сбережений взамен «вражеского» доллара на государственном уровне делается уже не первый год. В XXI веке доля желтого металла, как его называли в старину, выросла в объеме отечественных резервов более чем на 20% и теперь оценивается почти в $530 млрд. Только за 2018 год ЦБ скупил около 100 тонн чистого золота и довел свои запасы в этом инструменте до 2,2 тыс. тонн. Теперь Россия является пятой мировой державой по золотым запасам. С 1 октября население может присоединиться к «охоте» за драгметаллом — президент Владимир Путин отменил 20%-ный налог на добавленную стоимость (НДС), которым облагались сделки с золотом и другими драгоценными металлами физическими лицами. Однако, как объясняют эксперты, это всего лишь уловка — данная мера скорее окажется на руку банковским структурам, тогда как несведущим в специфике рынка золота гражданам либо придется ждать прибыли несколько десятилетий, либо сбывать купленные слитки с большим дисконтом.

Увеличение физического «золотого» резерва России полностью укладывается в государственную программу о постепенном отказе от долларовых инструментов, до последнего момента служившего самым главным доказательством платежеспособности и экономической стабильности нашего государства. Россия не только скупает золото на зарубежных рынках, но и пытается нарастить его собственное производство. По оценке Союза золотопромышленников, отечественные компании по итогам первой половины 2019 года произвели более 140 тонн желтого металла, что почти на 11,5% больше, чем за аналогичный период прошлого года. Золото добывается не только на рудниках — его получают за счет попутных операций: переработки отходов или лома, а также в концентратах.

Золото предлагают покупать и населению — в качестве монет, слитков или путем открытия специальных «металлических счетов», на которых драгоценности хранятся в виде условного веса: фактически это виртуальное богатство, размер которого подтвержден только в бумажном или электронном виде. Однако, стоит ли рядовым обывателям присоединиться к государственной «золотой лихорадке», — большой вопрос. Крайне низкая ликвидность презренного металла способна приравнять его к чемодану без ручки, который нести тяжело, а выбросить жалко.

Желтый оттенок благосостояния

На протяжении многих веков золото было основным платежным средством, сыгравшим огромную роль в развитии человечества. Правда, презренным его начали называть всего лишь в середине 1850-х годов, приписывая золотые накопления людям чересчур жадным, алчным и не слишком симпатичным.

В настоящее время золото продолжает оставаться драгоценным активом, на котором можно заработать приличное состояние. Правда, золото нельзя сравнивать с такими биржевыми источниками доходов, как нефть или газ: топить печку 79-м элементом периодической таблицы Дмитрия Менделеева невозможно, собственно, как и расплачиваться им за картошку и хлеб в гастрономе.

Однако по сравнению с участниками основного списка мировых резервных валют — долларом, евро, юанем, иеной и швейцарским франком — у золота есть определенные преимущества. Бумажные ассигнации можно изготовить в любом объеме, чем и пользуются обладатели главных печатных станков мира. США, например, ежегодно выкидывают на мировой финансовый рынок триллионы долларов, чем поддерживают собственную экономику и мешают другим странам выбиться в лидеры промышленного производства. Между тем инфляция, экономические проблемы государства, которое эмитирует купюры, способны за минуту превратить их в обыкновенную бумагу.

С чистым золотом этого не произойдет — оно всегда продолжит оставаться одним из наиболее востребованных инструментов для сбережения и хранения накоплений. Привлекательностью его благородного оттенка охотно пользуются основные финансовые институты Земли: по оценке Всемирного совета по золоту, объем его покупок со стороны центральных банков различных стран мира в 2018 году превысил 650 тонн. Это максимальный показатель за последние полвека.

Россия не просто поддерживает эту общемировую тенденцию. А, можно сказать, задает ее. За I квартал 2019 года наша страна поставила очередной рекорд — приобрела более 55 тонн желтого металла, обогнав по этому показателю всех мировых конкурентов. Ставка наших денежных властей на золото — вполне адекватное решение, отмечает старший аналитик «БКС Премьер» Сергей Суверов. Исходя из мировой практики, золото обычно дорожает накануне мировых кризисов. В первой половине 1998 года, незадолго до обвала практически всех финансовых рынков, котировки благородного металла выросли в цене более чем на 10%. Аналогичная ситуация произошла и в 2008 году, когда буквально за три-четыре месяца до мирового коллапса его стоимость скакнула с $850 до $910 за тройскую унцию.

По мнению доктора экономических наук Игоря Николаева, сейчас финансовое положение большинства развитых и развивающихся стран также далеко от стабильности. Многие экономисты прочат новый глобальный финансовый кризис. Косвенным подтверждением тому являются котировки золота — с начала года они выросли на 20–25%.

Могут ли на этом сыграть обычные люди с улицы? Современная история России показала, что рядовые обыватели способны добиться выгоды на обмене валюты или перепродаже ценных бумаг коммерческих компаний, но извлечение доходов при игре на золотом рынке является гораздо более тонкой материей, управлять которой умеет далеко не каждый. Пока низкий уровень финансовой грамотности населения делать этого не позволяет. И финансовые эксперты сомневаются, что преференция в виде отмены НДС на приобретение драгоценных металлов физическими лицами радикально изменит ситуацию: вряд ли мы услышим в ближайшее время о появлении огромной армии «золотых» миллионеров.

ТОП-10 СТРАН С САМЫМИ БОЛЬШИМИ ЗАПАСАМИ ЗОЛОТА (в тоннах на август 2019 года)

1. США 8133

2. Германия 3366

3. Италия 2451

4. Франция 2436

5. Россия 2219

6. Китай 1936

7. Швейцария 1040

8. Япония 765

9. Индия 618

10. Голландия 612

По данным goldomania.ru.

В поисках клада капитана Флинта

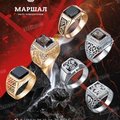

Возможностей стать обладателем желтого металла в физическом смысле этого слова у россиян не так много — можно приобрести монеты или слитки. Правда, советуют специалисты, такие операции стоит проводить в крупных, а лучше в государственных банках, которые предоставляют определенные гарантии по качеству приобретаемого товара. Украшения из золота, а также из серебра или платины, не принято считать инвестиционным активом, поскольку понятие их ценности довольно условное.

Впрочем, слитки и монеты являются, скорее, не средством повышения финансового благосостояния, а, скорее, фетишем — такие вложения, в отличие от денежных купюр, занимают меньше места для хранения, но для того, чтобы от них избавиться, требуется гораздо больше усилий, нежели от традиционных долларов или евро.

Проиллюстрируем эту мысль на конкретном примере. По данным «Альпари Голд», монета «Георгий Победоносец» номиналом в 50 рублей 999-й пробы и весом в 7,78 граммов чистого золота с 2006-го по конец июня 2019 года выросла в цене с 4,5 тыс. до 23,5 тыс. рублей. Фантастическая прибыль — более 420% за 13 лет. Но ведь очевидно: интерес к этой монете могут проявить лишь нумизматы, обладающие средствами на ее приобретение. Поэтому подобные сделки считаются высоко рискованными и вряд ли подходят рядовым обывателям.

С золотыми слитками дело обстоит еще сложнее. Грамм чистого золота 999-й пробы в коллекционной обертке можно приобрести примерно за 4 тыс. рублей. Кусочек аурума в 5 грамм обойдется в 19 тыс. рублей. Покупка слитка с 1 октября действительно не будет облагаться НДС. Однако при его обратной продаже налог на добавленную стоимость потребителю не вернут — это будет заработок банка, его реализовавшего. Плюс к тому финансовое учреждение обязательно потребует комиссию в 2–4%. Таким образом, покупая слиток, необходимо сразу оценивать свои возможные потери и понимать, что значительный рост мировых золотых котировок еще не служит доказательством доходности личных вложений. Да и рост биржевых котировок — штука ненадежная. Сегодня он есть, а завтра — нет. Золото считается еще более волатильным товаром, чем нефть: оно способно быстро и резко дорожать и столь же стремительно и круто падать в цене.

Как полагает Суверов, отмена НДС на золото скорее играет на руку банковским структурам. «Начиная с августа капитализация самых крупных золотодобывающих мировых компаний выросла на 15–30%. Котировки отечественных производителей также поднялись на 3,5–8%. Однако это доходы крупных инвестиционных конгломератов и спекулянтов, а никак не рядовых граждан, — объясняет эксперт. — Проценты по итогам года по таким вкладам обыватели не получат. Поэтому можно с уверенностью сказать, что, по крайней мере, в настоящий момент подобные вложения нельзя считать «кладом капитана Флинта», а скорее, «золотом для дураков»».

ИЗМЕНЕНИЕ ЦЕН НА ЗОЛОТО С СЕНТЯБРЯ 2017 ГОДА (в $ за 1 тройскую унцию)

Сентябрь 2017 1326

Декабрь 2017 1244

Февраль 2018 1356

Август 2018 1180

Декабрь 2018 1282

Февраль 2019 1343

Август 2019 1537

Сентябрь 2019 1506

По данным Finam.ru.

Металлические счета для правнуков

Для тех, кому не принципиально иметь дома или на хранении в банковской ячейке реальное, физическое золото, измеряемое в тройских унциях или даже в килограммах, существует еще один вариант накопления аурума — в виртуальном виде на специальных металлических счетах. По сути, это аналогия стандартного денежного депозита. Валюта в таком средстве хранения принимается банками в обезличенном виде. Учет движения ценностей не предусматривает номер или количество слитков, а также пробы и название производителя. Размер счета определяется исключительно в граммах, без индивидуальных признаков вложения. У такого способа заработка есть свои плюсы — не надо беспокоиться о проблемах транспортировки, хранения или изготовления конкретных слитков. Обезличенное золото обладает повышенной ликвидностью — банк откроет такие счета в день обращения клиента и при продаже оперативно возвратит средства, что сократит потери от колебаний котировок на сырьевых рынках.

Правда, эта операция не свободна от недостатков. Прежде всего, металлические счета не участвуют в системе страхования вкладов. Если банк, предоставивший такую услугу, разорится, то вкладчик потеряет сбережения, инвестированные в «золотой депозит». Наличие денежных счетов позволяет вернуть полную или хотя бы некоторую сумму. Сделать это позволяет механизм обязательного страхования вкладов населения, существующий в нашей стране. При банкротстве финансовой структуры, которой доверены деньги, их возврат можно произвести через Агентство по страхованию вкладов. Максимальная сумма по таким операциям составляет 1,4 млн рублей.

Еще один важный пробел металлического счета — разница между ценой покупки и продажи золота, которая взимается банком при открытии счета. Иными словами, финансовое учреждение заранее продает золото по более высокой цене, а покупает его по более низкой, что ведет к снижению эффективности вложения и делает частных инвесторов зависимыми от ситуации на мировых сырьевых рынках.

В настоящее время стоимость золота немногим превышает $1,5 тыс. за тройскую унцию. Международный эксперт, один из основателей и инвесторов Gold Stock Bull Джейсон Хэмлин, полагает, что к концу 2025 года котировки презренного металла окажутся в диапазоне между $4–8 тыс. Для сравнения: нефть к тому же сроку может как подорожать с нынешних $67–68 за баррель, так и упасть в цене ниже $40.

По словам генерального директора Ассоциации «Гильдия ювелиров России» Эдуарда Уткина, золото, конечно, остается одним из самых привлекательных инвестиционных инструментов. Однако это инструмент очень долгого планирования своих вложений. Золото пригодно для получения быстрого дохода только со стороны профессиональных инвесторов. Его стоимость на протяжении долгих лет держалась на одном и том же уровне. Между тем рядовой обыватель рассчитывает на следующее: сегодня он купил слиток, а завтра, когда котировки резко подскочили, он его продал, получив при этом сиюминутную существенную прибыль. Но при мировом финансовом кризисе ликвидность золота резко снизится — у инвесторов просто не окажется денег на его приобретение. Все будут интересоваться более насущными предметами, и роскошь, в том числе золотые слитки, в этот список вряд войдет. Обычному же потребителю необходимо смириться с мыслью, что отбить вложения можно будет не ранее чем через 10–15 лет. Только тогда оно принесет реальный доход.

Правда, отмена НДС касается обезличенных операций с золотом — это хорошая новость для тех, кто заинтересован в подобных инструментах вложений. «В этом случае вам принадлежат не унции или килограммы. Просто существует электронная запись в банке, которая учитывает, что банк должен вам определенную сумму, измеряемую в золотых котировках. Деньги с традиционного депозита можно снять в любой момент — в своем банке без комиссии, либо с небольшими процентами в чужом финансовом учреждении. Перевести свои золотые запасы в другой банк действительно можно без уплаты фискальных сборов. Но получить живой слиток по обезличенному счету нельзя — тут уже придется платить НДС», — объясняет Уткин.

То есть без уплаты налога в России можно стать только собственником «виртуального» золота. Чтобы подержать желтый металл в руках, придется раскошелиться по полной программе. Разбогатеть на нем реально смогут наши внуки или даже правнуки. Причем лишь в отдаленном и неопределенном будущем.

Оставить комментарий

Для того, чтобы оставить комментарий,

авторизуйтесь на портале или зарегистрируйтесь