Кризис серьезно отразился на ювелирном рынке России. В период снижения покупательской способности покупатели не в первую очередь, мягко говоря, думают о покупке дорогостоящих украшений. И именно в таких условиях особенно интересно узнать мнение эксперта о тенденциях развития сегмента, и о наиболее перспективных нишах.

Ювелирный рынок нужно анализировать в контексте положения на потребительском рынке в целом. В 2017 году на фоне улучшения макроэкономических показателей и укрепления курса рубля сформировалось ощущение стабилизации рынка, снизился уровень негатива в оценке своих перспектив со стороны потребителей. При этом для прорыва вверх и значительного подъема продаж на потребительских рынках достаточных оснований нет.

Согласно данным исследования Fashion Consulting Group, импорт ювелирных украшений в Россию продолжает сокращаться, и по итогам трех кварталов 2016 года сократился даже относительно очень низких показателей года предыдущего еще примерно на четверть. Рост себестоимости импортной продукции, который произошел для российских закупщиков после снижения курса рубля, заставил часть игроков, производивших продукцию за рубежом, рассматривать варианты перевода производства на территорию России, искать локальных производителей. Появилась надежда на то, что откат импорта освобождает место на рынке для локальных производителей. Кроме того, вследствие непростой экономической ситуации, а также государственной политики продвижения проектов под брендом «Сделано в России» растет лояльность россиян к локальной продукции.

В течение последних 3 лет российские ювелирные ритейлеры и бренды тестируют новые проекты и внимательно изучают локальные возможности для производства, особенно в среднем сегменте, где потребители ждут чего-то более нетрадиционного. Если на 2013 год около 65-70% ювелирных изделий в России приходилось на зарубежную продукцию, то в 2015 году эта доля стала заметно сокращаться в пользу российских товаров. Гильдия ювелиров дает оптимистичную оценку того, что более чем три четверти изделий на рынке сейчас – это продукция отечественного производства.

Тем не менее, несмотря на снижение доли импорта, на фоне резкого падения покупательской способности населения в сравнении с докризисным периодом и, соответственно, катастрофическим падением спроса на ювелирную продукцию, российские производители пострадали не менее, чем закупщики импортных товаров: почти наполовину снизился объем производства в России (-45% золото и -20-30% серебро). Произошел отток покупателей от брендов среднего ценового сегмента к брендам бюджетного сегмента.

Насколько в целом ювелирный рынок пострадал от кризиса?

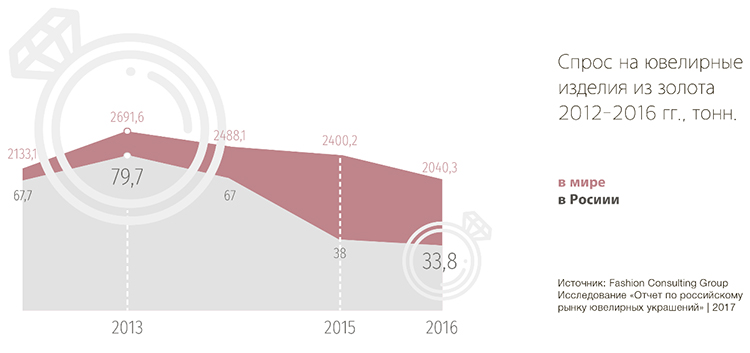

Объем и динамика рынка золотых украшений, тонны, 2012-2016

В период пика кризиса в 2015 г спрос на ювелирные изделия из золота в России откатился на 14 лет назад – рынок (в валютном эквиваленте) сократился на 43% по сравнению с 2014-м. В 2016г. продолжилось падение спроса – продажи упали еще на 11% по отношению к 2015г.

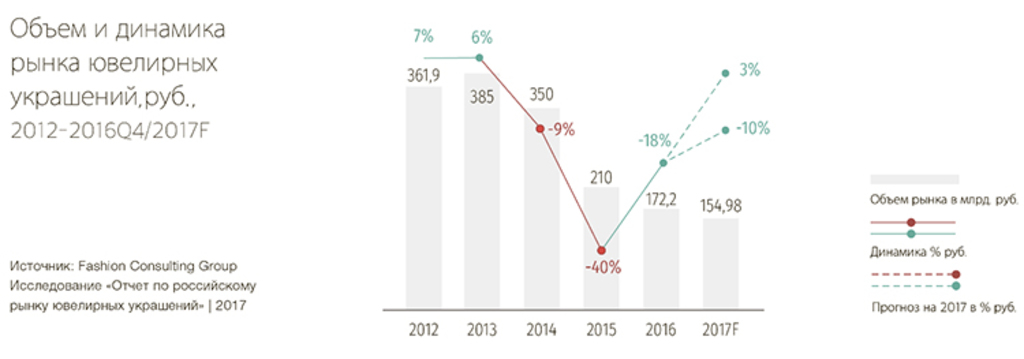

Объем и динамика рынка ювелирных украшений, руб., 2012-2016Q4/2017F

На рынке ювелирных украшений (включая золотые украшения) наблюдается негативная динамика: 2015 год показал снижение практически вдвое и достиг самого низкого уровня за последние 10 лет. В 2016 году рынок упал еще на 18% и составил 172,2 млрд. долл. Прогноз на 2017 – стабилизация до 3% при оптимистичном сценарии и снижение до -10% при пессимистичном сценарии.

Специфика рынка ювелирных украшений в России 2016

Еще до недавнего времени ювелирный рынок находился под сильным влиянием «постсоветского наследия». Лишь небольшое количество зарубежных ювелирных компаний, представленных в моно и мульти-брендовых магазинах, исключительно в крупных городах смогли укрепиться на рынке в течение последней декады.

- Рынок был сформирован крупными «историческими» брендами, капитализирующими на репутации заводов-производителей советских времен;

- Динамика развития медленная, инертная. Модели, созданные ещё в 70-е годы – например, цепи «Бисмарк», до сих пор пользуются популярностью.

- Упрощённо специфику российского рынка ювелирных изделий в сравнении с европейским рынком можно обозначить как «консервативный спрос». Изделия и коллекции на прилавках отражают любовь населения к демонстративной декоративности с одной стороны и к традиционности, классике с другой.

- Качественная дорогая бижутерия не воспринимается адекватной заменой ювелирным украшениям даже для повседневного и дневного использования.

- В отличие от европейского рынка, ежедневное ношение ювелирных украшений является нормой со школьного возраста.

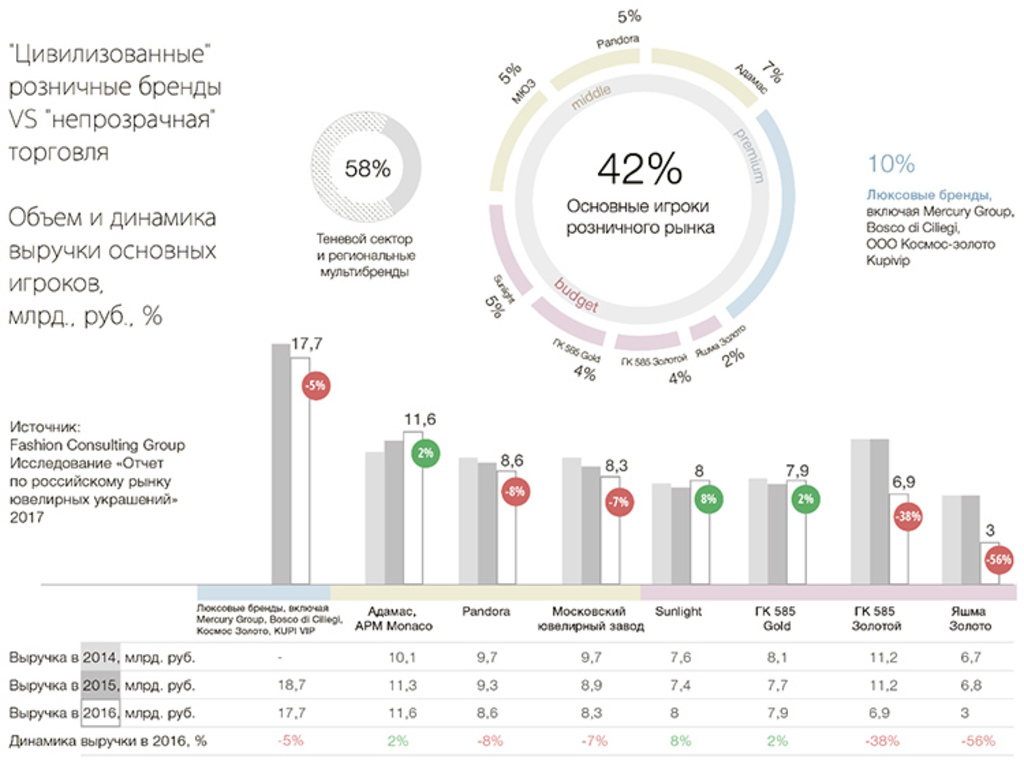

Около 40% ювелирного рынка приходится на крупных игроков

На данный момент на рынке ювелирных украшений в России выделяется топ-7 игроков, которые суммарно занимают 32% рынка. Крупнейшей ювелирной сетью по выручке за 2016 год является сеть Адамас – 11,6 млрд. руб. и 6,7% от общего объема рынка. Второе место занимает Pandora с выручкой 8,6 млрд. руб., третье место – Московский Ювелирный Завод, 8,3 млрд. руб. соответственно. Так же на долю брендов люксового сегмента приходится еще около 10% рынка, она попадают на розничный рынок через таких крупных дистрибьюторов как Mercury Group, Jamilco, Космос Золото, Bosco di Ciliegi.

Ключевые тенденции на потребительском рынке

- Закономерный «уход в серебро» и увеличение предложения в категории легковесные золотые изделия. Повторение колебаний спроса, которые наблюдались и в кризис 2008 года. Покупатели, которые не рассматривают украшение как инвестицию, а покупают его как украшение-аксессуар, обращают больше внимания на серебряные изделия. Ассортимент и разнообразие серебряных украшений в период снижения покупательской способности увеличивается

- Относительно стабильный спрос на нишевые предложения. Такие изделия оригинального дизайна, четко таргетированные на конкретную ЦА, всегда находят своего покупателя. Ювелирные украшения, в которых можно выразить свою индивидуальность, являются результатом тщательного выбора и в кризис имеют более устойчивый спрос.

- Карт-бланш российскому производителю. Работа зарубежных ювелиров подорожала в связи с изменениями валютного курса в России, поэтому они не видят особых перспектив в продаже своей продукции в России, и временно уступают место на рынке российским производителям.

- Большинство торговых предприятий за основу маркетинговой политики приняли концентрацию усилий на специальных ценовых предложениях и на оптимизации ассортимента. Сократилось число компаний-посредников между производителем и розничным оператором. Розничные компании активно развивают собственные бренды и постепенно вытесняют с массового рынка торговые марки, не имеющие сетей сбыта.

Оставить комментарий

Для того, чтобы оставить комментарий,

авторизуйтесь на портале или зарегистрируйтесь