Ведущие производители товаров класса люкс столкнулись с замедлением продаж. Выручка от бренда Louis Vuitton неожиданно сократилась в третьем квартале на 3,8%, замедлив рост концерна LVMH до 1,7%.

Рост продаж Gucci, который гарантирует более половины капитализации Kering, замедлился до минимальных за четыре года уровня в 0,6%. Впрочем, по расчетам экспертов, в следующие несколько лет продажи премиального сектора должны вырасти более чем на 10%. РБК daily решила выяснить, за счет чего.

Кому без люкса не жить

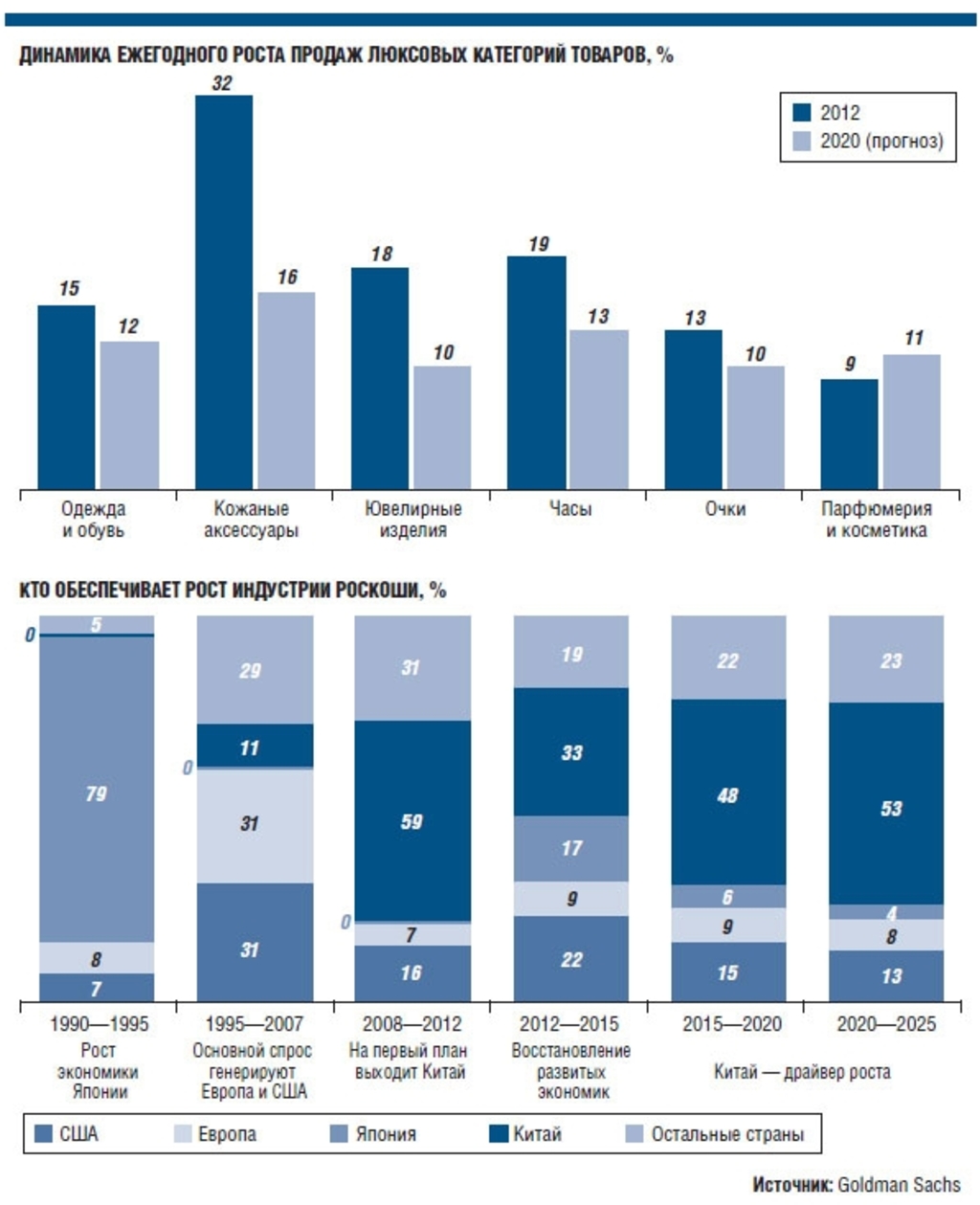

Согласно прогнозу Goldman Sachs, вплоть до 2020 года ежегодный рост выручки люксовых компаний составит 9%, тогда как крупнейшие публичные компании сектора смогут пробить планку в 12%.

«За последний десяток лет выручка люксового сектора выросла в два раза и достигла 347 млрд долл. Думаю, эта цифра удвоится к 2020 году», — говорит аналитик Goldman Sachs Уильям Хатчингс.

Увеличение спроса объясняется ростом благосостояния людей. Вопреки устоявшемуся мнению люксовые товары покупают не только 1% богачей. По подсчетам Goldman, целевой аудиторией индустрии роскоши являются 10% всех потребителей в мире. И их количество к 2025 году практически удвоится с 680 млн покупателей сейчас до 1,263 млрд человек.

vЭксперты сходятся в том, что Китай сохранит за собой статус самого привлекательного люксового рынка, несмотря на замедление экономики и антикоррупционную кампанию властей. Поднебесная будет обеспечивать до 48% роста сегмента (против 60% в 2008—2012 годах). В то же время улучшится ситуация в США, Японии и Европе, на которые к 2015 году придется до 50% роста рынка роскоши. «В целом индустрия сейчас на высоте — у компаний хорошие перспективы роста и устойчивое финансовое положение. Риск банкротства значимых игроков отсутствует.

Демографическая ситуация благоприятна, а незрелые рынки Юго-Восточной Азии и Ближнего Востока, скорее всего, покажут рост выше среднего по рынку», — сказал РБК daily аналитик Citi Тома Шове.

В то же время российский рынок так до конца и не восстановился после кризиса. Более того, если в 2005—2006 годах люксовые компании рассматривали нашу страну как одну из приоритетных, то сейчас интерес заметно ниже. «Трудности в ведении бизнеса, а также отсутствие значительной прослойки среднего класса ограничивают потенциал рынка. Правда, спрос российских туристов на люкс за границей остается высоким», — отмечает г-н Шове.

Несмотря на благоприятную обстановку, люксовым игрокам приходится адаптироваться к новым условиям. «В последние пять лет стратегия большинства производителей роскоши была предельна проста или по крайней мере едина для всех. Топ-менеджеры провозглашали Китай своим приоритетом и начинали открывать там магазины один за другим», — вспоминает г-н Хатчингс.

Теперь компании вынуждены действовать более изощренно, зачастую работая сразу в нескольких направлениях, чтобы гарантировать рост выручки.

Великий китайский супермаркет

«Большая часть роста обеспечивается увеличением торговых площадей и повышением цен», — отмечает аналитик Exane BNP Paribas Люка Солька. Согласно опросу, проведенному Ledbury Research и журналом Departures, в следующем году 86% люксовых производителей планируют поднять цены на свои товары.

С открытием новых магазинов будет сложнее. На протяжении последних десяти лет складывалось впечатление, что модные дома не могут угнаться друг за другом — каждый год в мире открывались десятки бутиков брендов Louis Vuitton, Gucci и Hermes.

Таким образом, на карте практически не осталось мест, где люксовые производители не обозначили бы свое присутствие. В январе этого года глава LVMH Бернар Арно заявил, что ключевой бренд группы Louis Vuitton ограничит число новых открытий бутиков (у марки уже есть 480 магазинов).

Гендиректор итальянской Salvatore Ferragamo Мишель Норса заявил в интервью Milan Fashion Week, что «в будущем бренд планирует увеличивать размер магазинов, а не их число» (у компании одна из самых крупных сетей — порядка 600 точек.

Другие лейблы, вроде Emilio Pucci и Fendi, предпочли в этом году просто перенести бутики на более престижные торговые улицы.

Правда, эксперты считают, что потенциал для расширения все-таки есть, особенно у мало представленных на мировом рынке брендов. «По нашим расчетам, почти каждый бренд сможет расширить сеть точек продаж вдвое. Даже «великий люксовый супермаркет» Китая только наполовину заполнен», — считает г-н Хатчингс. По оценкам Goldman, расширение точек присутствия (как собственных бутиков, так и мест в мультибрендовых магазинах) обеспечит 4—5% от совокупного роста продаж (в прошлые пять лет показатель составлял 6—7%).

Согласно опросу Ledbury Research и Departures, почти 90% компаний планируют в ближайшие два года открыть новые бутики в США. Всплеск интереса объясняется увеличением благосостояния американцев на фоне роста фондового рынка. По данным Credit Suisse, за последний год в США появились 1,7 млн миллионеров. Всего за прошедшие 12 месяцев в мире прибавилось 1,8 млн миллионеров, то есть США обеспечили появление 94% новых богачей. Таким образом, теперь в США проживают 13,2 млн миллионеров (42% от общего числа).

При этом прирост миллионеров в Америке, скорее всего, продолжится: ФРС не торопится сворачивать программу стимулирования, рост экономики понемногу ускоряется (по прогнозу МВФ, в этом году он составит 1,7%), рынок жилья восстанавливается.

Скупить по частям

К 2020 году индустрия роскоши скопит порядка 100 млрд наличности, часть которой она направит на скупку компаний. Однако европейским люксовым конгломератам будет сейчас сложнее приобрести хорошие активы, чем в 1990-е годы. Ведь им приходится конкурировать с новыми крупными игроками — гонконгским Fung Brands и катарским фондом Mayhoola for Investments. В прошлом году первый купил французский дом Sonia Rykiel, второй — итальянский Valentino.

Аналитики отмечают, что в целом ситуация складывается не очень здоровая: у компаний много наличности, которую просто не на что тратить. Тем не менее производители не намерены переплачивать за бренды. «Люксовые компании более избирательно подходят к продажам в отличие от ситуации, которая сложилась в конце 1990-х и начале 2000-х годов. Во-первых, теперь они покупают исходя из более разумных мультипликаторов.

Во-вторых, они ищут качественные бренды, у которых уже двузначный рост операционной маржи. Их больше не интересуют убыточные бренды, как это было раньше»,— отмечает г-н Шове.

Эталонным примером удачной покупки стало приобретение группой Kering (бывшая PPR) небольшого итальянского производителя ювелирных украшений Pomellato (сумма сделки не разглашается; аналитики Cheuvreux оценили Pomellatto в 270—300 млн евро). 80% продаж этого бренда приходится на Европу, что гарантирует хороший потенциал роста при расширении бизнеса в Азии.

На конец этого года французские LVMH и Kering скопили 2,2 млрд евро и 2,1 млрд евро соответственно. Швейцарский конгломерат Richemont, в чью корзину входит французский бренд Cartier, может похвастаться 1,3 млрд евро. Самой крупной сделкой года стало приобретение группой LVMH 80% акций итальянского производителя одежды из кашемира Loro Piana за 2 млрд евро (самая большая покупка для конгломерата после ювелирного дома Bulgari за 4,3 млрд евро в 2011 году).

Однако эксперты отмечают, что такие крупные сделки для рынка стали большой редкостью. «Проблема для ведущих игроков заключается в том, что на рынке очень ограниченное число предложений. Успешным крупным брендам вроде швейцарского производителя часов Rolex или французского дома Chanel ни к чему жертвовать независимостью, так как с продажами у них и так все в порядке. А деньги под расширение, если понадобится, они, скорее, будут искать на открытом рынке», — пояснил РБК daily аналитик Aurel BGC Дэвид Да Майя.

Наиболее вероятной эксперт считает серию приобретений недорогих, но хорошо известных брендов, которые легко можно интегрировать в портфель без ущерба для остальных марок группы. Помимо поглощений конгломераты будут расширять портфель брендов за счет скупки долей. Так, LVMH купила доли во французском Maxime Simoens и британских Nicholas Kirkwood и J.W. Anderson, а Kering выкупила 51% британского Christopher Kane. «За счет такого партнерства маленькие компании получают доступ к дистрибьюторской сети гигантов, то есть обеспечивают себе выход в лучшие моллы мира. Группы же сажают там свой менеджмент, а в перспективе выкупают эти компании», — отметил г-н Да Майя.

«Сейчас активно растет сегмент молодых марок, так называемый доступный премиум, который является альтернативой традиционным люксовым игрокам. Например, французские бренды вроде Carven, Maje и Sandro сейчас очень хорошо представлены в Европе, но им пока не хватает глобального охвата. Группа Kering уже намекала, что хочет приобрести несколько компаний в этом сегменте», — говорит г-н Шове.

Лучшие друзья — недорогие бриллианты

Обычно выделяют шесть основных специализаций производителей товаров роскоши: одежда и обувь, кожаные аксессуары, часы, ювелирные изделия, парфюмерия и косметика, очки. Чаще всего бренд не представлен во всех категориях, хотя постепенно компании расширяют ассортимент. Так, в 1995 году только 18% компаний занимались разными видами производства, тогда как на данный момент таких уже 33%.

«Расширение может идти по двум направлениям. Крупные бренды чаще всего выбирают смежные категории, например, производители одежды начинают производить сумки, и наоборот. Такой подход является менее рискованным, так как подразумевает схожую ценовую политику, модель дистрибуции, рекламу и цепь поставок. Но компания может расширяться за счет ухода в менее очевидные категории, например заняться производством косметики или очков. Если сделать это аккуратно, то такой подход может обеспечить гораздо больше прибыли за счет расширения ценового сегмента, а значит, и увеличения целевой аудитории», — отмечает г-н Хатчингс.

Хорошим примером производителя с широкой линейкой товаров является французский дом Chanel, который выпускает косметику и парфюмерию (от 25 евро), аксессуары (сумки от 3,2 тыс. евро), одежду pret-a-porter (платье за 4 тыс. евро) и haute couture (40 тыс. евро), ювелирные изделия и часы (от 300 евро). При этом большую часть выручки компании обеспечивает продажа парфюмерии и косметики, добавляет г-н Солька.

По словам г-на Хатчингса, в последние годы помимо основной деятельности бренды наиболее часто начинали заниматься производством часов, кожаных аксессуаров и парфюмерией. В то же время одним из самых эффективных направлений может стать производство ювелирных изделий, где доля брендовых игроков мала. По данным Bain & Co, ювелирное подразделение является одним из самых быстрорастущих и уступает только бизнесу по продаже часов и аксессуаров (13% против 14 и 16% соответственно).

«До недавнего времени ювелирный рынок можно было разделить на две части. С одной стороны, это Бонд-стрит с ее дорогими бутиками и недоступными для большинства людей украшениями. При этом дизайн таких изделий имеет второстепенное значение — ценятся только размер и чистота камней, то есть украшения рассматриваются клиентами больше как инвестактив. С другой стороны, это недорогие украшения массмаркета, которые не несут большой ценности. Теперь появился промежуточный рынок», — цитирует The Financial Times основательницу онлайн-магазина украшений Astley Clarke Бек Эшли Кларк (в нем представлены разные дизайнеры, ценовой сегмент 45—22 000 фунтов). «Продажи модных ювелирных изделий выросли за последние 12 месяцев на 300%», — подтверждает байер Net-a-Porter Саша Соркин. Активнее всех в скупке модных ювелирных брендов действует Kering (помимо Pomellato группа в 2012 году купила гонконгскую Qeelin).

Несмотря на привлекательность этого метода увеличения выручки, эксперты советуют действовать очень осторожно. «Потребители предпочитают покупать товары, которыми славится бренд, а не скупать все подряд от одной марки. И в черные дни они тем более откажутся от периферийных продуктов», — отмечает Bain & Co.

Полюбить онлайн

Традиционно производители роскоши настороженно относятся к открытию онлайн-бутика, а тем более к передаче товаров в мультибрендовые интернет-магазины. Компании беспокоит, что станут видны ценовые различия по регионам, кроме того, высок риск появления подделок и потери контроля над брендом. «Индустрия люкса до сих пор не может определиться, стоит ли делать ставку на интернет-торговлю.

Большинство предпочитает рискнуть, однако консерваторы, вроде Chanel, продолжают продавать одежду и аксессуары исключительно через свои бутики, «пожертвовав» онлайну только косметику и парфюмерию», — сказал г-н Да Майя.

Активно развивает торговлю через Интернет группа Kering, которая в прошлом году создала СП с итальянским интернет-ритейлером Yoox. Помимо собственно магазина и стока ритейлер предлагает сервис по онлайн-торговле для люксовых компаний, вроде Saint Laurent и Stella McCartney, благодаря чему их товары можно купить на официальных сайтах. «СП Yoox и Kering позволило компаниям самостоятельно контролировать имидж бренда при переходе на онлайн-платформу. В то же время вся операционная деятельность легла на партнера с хорошо развитой сетью логистики», — отмечает г-н Шове. Kering надеется, что к 2020 году продажи ее производителей роскоши через Интернет достигнут 1 млрд евро.

Также ставку на онлайн сделала Richemont, которая в 2010 году купила 93% онлайн-магазин Net-a-Porter за 533 млн евро. По оценке Citi, сейчас Richemont могла бы выручить за эту площадку 2,28 млрд долл. (покупкой интересовался Yoox, но Richemont пока не намерена расставаться с непрофильным активом). Net-a-Porter пока не вышел в прибыль, и потребуются значительные инвестиции на расширение складских помещений в США, отлаживание работы мужского подразделения Mr Porter и стокового центра The Outnet. Тем не менее продажи растут двузначными темпами, и в 2014—2015 годах выручка магазина, по прогнозам, составит 1,05 млрд долл. А через год площадка должна выйти в прибыль.

На пятки традиционным крупным игрокам наступает издательский дом Conde Nast, который за последние два года вложил около 500 млн долл. в различные цифровые стартапы.

Из самых известных приобретений — доля в ритейлере Farfetch (предоставляет отдельным бутикам интернет-площадку для торговли), а также в Renttherunway (прокат подиумных нарядов), Vestiaire Collective (онлайн-ритейлер роскошной секонд-хенд одежды) и Moda Operandi (специализируется на продаже коллекций «прямо с подиума», то есть клиент может купить понравившуюся вещь задолго до того, как она попадет в обычные бутики).

Пока немного известных компаний выставляют в онлайн всю коллекцию (самым значительным исключением из правил является британский бренд Burberry). «В основном бренды рассматривают Интернет как еще одно средство коммуникации, а не платформу для продвижения товаров.

Сейчас на онлайн приходится не более 3% продаж, но довольно скоро компании выйдут на показатель в 5%», — сказал г-н Шове. По прогнозам Goldman, к 2025 году онлайн-продажи будут генерировать почти 15% выручки сектора.

Оставить комментарий

Для того, чтобы оставить комментарий,

зарегистрируйтесь или войдите через соц. сети