Комбинированный рост спроса центральных банков и в ювелирной отрасли в 4 квартале превысил снижение в секторе инвестиций и промышленности, что привело к увеличению общего спроса на золото до 1 195,9 т – самого высокого показателя за 4 квартал, что в стоимостном выражении стало почти рекордной суммой в 66,2 млрд. долларов. Годовой спрос в 2012 году достиг рекорда - 236,4 млрд. долларов, хотя в физическом выражении он снизился на 4%, до 4 405,5 т.

Содержание

Основные положения

Обзор рынка в 4 квартале 2012 года

Мировой рынок золота – обзор за 2012 год

Ювелирные изделия

Инвестиции

Промышленные изделия

Центральные банки

Предложение

Статистика спроса на золото

Приложение

Примечания и определения

Спрос на золото по категориям (в тоннах) и цена на золото (долл./унция)

Основные положения

Годовой спрос на золото в стоимостном выражении вырос в 2012 году до рекордной за все время суммы в 236,4 млрд. долларов. В натуральном выражении спрос составил 4 405,5 т, что на 4% ниже, чем в 2011 году, так как увеличение спроса со стороны институциональных инвесторов и центральных банков лишь частично компенсировало снижение потребительского спроса в годовом исчислении. Ниже приведено обсуждение самых важных тем 2012 года, в том числе дихотомического года в Индии, достижения 48-летнего максимума в покупках центральных банков и устойчивая приверженность золоту в Китае.

Год в контексте

Рассмотренный в контексте долгосрочной перспективы, годовой спрос на золото был на 15% выше, чем в среднем за предыдущие пять лет, причем большую часть этого увеличения составил сегмент слитков физического золота в инвестиционном спросе и покупки центральных банков, как показано в диаграммах 1 и 2. Долгосрочная тенденция к снижению в ювелирной отрасли и промышленном секторе, на фоне двенадцатилетнего роста цен на золото внесла свой вклад в снижение общего спроса, однако в стоимостном выражении, все секторы значительно расширились.

Диаграмма 3 отражает десятилетнюю тенденцию роста потребительского спроса в стоимостном выражении (ювелирные изделия, золотые слитки и монеты), которая ясно показывает, что золото захватило большую часть кошелька. В то время как в 2012 году наблюдалось падение в стоимости инвестиционного спроса, 3% рост стоимости спроса на золотые ювелирные изделия до рекордной суммы в 102,4 млрд. долларов (за период, в котором средняя цена в долларах выросла более чем на 6%), подтверждает непреходящий интерес к золотым украшениям.

Диаграмма 1: Спрос на золото в разрезе

Диаграмма 2: Спрос на золото в разрезе сегментов рынка сегментов рынка (2012, в т) в среднем за 5 лет (2008-2012 гг., в т)*

• За последние пять лет ювелирный сектор, промышленность и ETF-фонды уступили долю рынка инвестициям в слитки и монеты и покупкам центральных банков.

* Среднегодовой спрос с 2008 по 2012 год

Примечание: Итоговая сумма может не совпадать из-за округления

Диаграмма 3 Спрос на ювелирные изделия и инвестиции (стоимость) и цена на золото (долл./унция)

• Спрос на ювелирные изделия достиг рекордного значения в 2012 году, продлив тенденцию к повышению в долгосрочном периоде.

• Инвестиции в слитки и монеты в стоимостном выражении, увеличившись с 3,6 млрд. долларов в 2003 году до 76,6 млрд. долларов в 2011 году, снизились в 2012 году, однако остались значительно выше средних значений за много лет.

Сумма инвестиций в слитки и монеты значительно выросла за период с 2003 по 2011 год, с цифры менее 3,6 млрд. долларов до 76,6 млрд. Стоит лишь оглянуться на несколько лет назад, чтобы обнаружить, что инвестиционный спрос являлся тогда лишь частью текущего уровня. Возможно, поэтому, в свете этого значительного исторического роста, не удивляет тот факт, что спрос на слитки и монеты снизился в 2012 году, уменьшившись на 12%, до 67,4 млрд. долларов. Спрос на золотые индексные фонды ETF, напротив, в 2012 году был сильнее, чем в предыдущем 2011 году, когда наблюдался чистый отток инвестиций, поскольку инвесторы получили прибыль при благоприятном ценовом уровне. Дивергенция между институциональными и более ориентированными на розничную торговлю элементами спроса подчеркивает обоснование различия, которое информирует о поведении инвесторов в каждом секторе и подтверждает наш предыдущий анализ, показывающий, что «рынок золота приводится в движение набором разнообразных факторов, и что цена определяется их взаимодействием, и что инвестиционный спрос не сконцентрирован на одном конкретном типе инвесторов, а скорее является хорошо сбалансированным и широким набором, который включает в себя множество долгосрочных держателей».

Как показывает 2013 год, ожидается, что спрос на ювелирные изделия снизится в натуральном выражении при сохранении стоимости на высоком уровне. Инвестиционный спрос, который в некоторой степени зависит от изменений цены на золото в течение года, а обменный курс влияет на местные цены, должен снова превысить среднее значение за много лет, поскольку инвесторы по-прежнему сосредоточены на роли золота в качестве хранителя капитала. Продолжающиеся инновации в области золотых инвестиционных продуктов, доступные в целом ряде стран (например, план накопления золота в Индии и Китае), подтверждают здоровый аппетит на золото среди инвесторов.

Индия: два полугодия одного года

2012 год был годом переменного успеха для крупнейшего рынка золота. Вслед за первым полугодием, когда потребители столкнулись с проблемами в виде повышения импортных пошлин, рыночными потрясениями на предлагаемые меры по ограничению импорта золота и резким ростом цены на внутреннем рынке, спрос в Индии во втором полугодии сильно оживился. Резкое повышение цен в конце лета, вызванное подъемом потребительских настроений, положило начало периоду восстановления во втором полугодии. Рынок продолжает процветать во время сезона свадеб в 4 квартале и в период праздников, особенно во время Дивали, когда спрос на золото был особенно активным в городской местности. В дальнейшем спрос стимулировался, особенно в декабре, ожиданиями (которые впоследствии оказались оправданными), что правительство снова поднимет пошлины на импорт золота. Это способствовало накоплению запасов дилерами слитков и ювелирами, как раз перед повышением пошлины, и потребители, планировавшие купить золото в ближайшем будущем, ускорили свои покупки, чтобы избежать уплаты повышенных пошлин в 2013 году.

Спрос индийских потребителей (общий спрос на золотые ювелирные изделия, слитки и монеты) в первой половине 2012 года был на 36% ниже, чем в первом полугодии 2011 года. Однако сравнение второго полугодия со 2 половиной 2011 года демонстрирует 23% повышение (хотя это сравнение несколько преувеличено из-за относительно слабого исходного периода). В итоге за весь год спрос снизился на 12%, до 864,2 т, которые, тем не менее, выглядят более благоприятно в сравнении со средним показателем за 5 лет в 845,9 т. Рассматриваемый в контексте 21% повышения среднегодовой цены золота в рупиях (в сравнении с повышением в долларах всего лишь на 6%), этот итог еще более значительный, и подчеркивает важность золота для индийских потребителей. Сумма годового спроса достигла 2 475 млрд. рупий, что выше на 6%, чем в 2011 году.

Есть признаки того, что лихорадочные попытки избежать повышения импортных пошлин на золото продолжались и в первые недели 2013 года, перед тем как правительство подтвердило это 21 января. Однако в остальное время квартала, возможно, будет наблюдаться что-то вроде стагнации, так как рынок «переваривает» повышение пошлин с 4 до 6% от стоимости ввозимых слитков.

Диаграмма 4: Потребительский спрос в Индии (4 кв. 2011, 4 кв.2012, в среднем за пять лет, в тоннах) *

• Потребительский спрос восстановился в третьем и четвертом кварталах вслед за трудным первым полугодием 2012 года.

• Спрос в четвертом квартале был на 27% выше, чем средний квартальный показатель за пять лет.

* Среднеквартальный спрос за пять лет с 4 квартала 2007 по 3 квартал 2012 года

Примечание: Сумма обеих категорий спроса может не совпадать с общим итогом за счет округления.

Китай – так держать!

За последние два года китайские потребители золота демонстрировали удивительно последовательное отношение к золоту: спрос на инвестиции и ювелирные изделия на протяжении всего 2012 года мало изменялся по сравнению с квартальными показателями 2011 года.

В 2012 году спрос на золото оказался под давлением различных противоположных сил, что в конечном итоге привело к тому, что квартальные изменения в годовом исчислении были менее, чем значительными. Среди положительных факторов: «попутный ветер» китайского спроса; продолжающаяся урбанизация населения; доминирование 24-каратного (чистого) золота и его роли в качестве защищенных сбережений; увеличивающаяся доступность золотых инвестиционных продуктов для населения с растущим осознанием преимуществ золотого капиталовложения, особенно, его роли в качестве защиты от инфляции.

С другой стороны, китайские потребители также столкнулись с препятствиями, так как последствия спада в национальной экономике настигли их (хотя были признаки того, что к четвертому кварталу все повернулось наоборот) и период расширенной консолидации цены на золото мешал спросу со стороны инвесторов, ожидающих четкого сигнала к покупке.

Таким образом, китайский спрос в натуральном выражении можно описать как стабильный; незначительное увеличение инвестиционного спроса слегка омрачилось умеренностью в спросе на ювелирные изделия. Всего потребительский спрос составил 262,7 млрд. юаней, увеличившись на 3% в сравнении с предыдущим годом, поскольку потребители Китая продолжали выделять большие суммы на инвестиции в золото и приобретение ювелирных изделий: спрос в обоих секторах в 2012 году достиг рекордной суммы.

Заглядывая вперед, можно говорить о признаках экономического улучшения, что сулит хороший спрос на золото в Китае, хотя есть некоторые признаки того, что спрос скорее будет устойчиво укрепляться, нежели значительно расти. Так будет в случае, если цена на золото будет оставаться в пределах диапазона последних 5-6 месяцев.

Диаграмма 5: Потребительский спрос в Китае (4 кв. 2011, 4 кв.2012, в среднем за пять лет, в тоннах) *

• Китайские потребители поддерживали устойчивый объем спроса в сравнении с уровнем предыдущего года, в то время как в стоимостном выражении спрос превысил показатели 2011 года.

* Среднеквартальный спрос за пять лет с 4 квартала 2007 по 3 квартал 2012 года

Примечание: Сумма обеих категорий спроса может не совпадать с общим итогом за счет округления.

Центробанки: снова к прорыву

Центральные банки собрали большую долю спроса на золото в 2012 году, составив 12% от общего спроса в сравнении с 10% долей в 2011 году. Общий объем чистых покупок центральными банками в 534,6 т превысил уже значительный объем 2011 года и сигнализировал о возвращении на уровень покупок, который в последний раз наблюдали почти 50 лет назад. В течение года в список учреждений, пополняющих свои запасы золота, добавились новые участники; двое из них – это Бразилия и Парагвай, оба сделавшие значительные покупки в течение года.

С тех пор, как появились первые нетто-покупатели во 2 квартале 2009 года, центральные банки добавили почти 1 100,0 т к мировым запасам золота, практически вернув 1 143,0 т чистого объема продаж, осуществленных за предыдущие три года. Глобальные запасы золота, согласно данным международной финансовой статистики МВФ, неуклонно растут с 1 квартала 2009 года: по состоянию на ноябрь 2012 года (последние имеющиеся данные) общий мировой запас золота составлял 31 597, 6 т, увеличившись с конца марта 2009 года на 6%.

Большинство стран, активно пополняющих государственные запасы золота, по-прежнему, в значительной степени сосредоточено на развивающихся рынках, что частично отражает масштабы роста запасов на этих рынках за последние годы. По мере того, как государственные резервы этих стран растут, с сильным акцентом на доллар США и номинированные в евро активы, необходимость диверсификации также увеличивается. Золото, как высококачественный ликвидный актив и желательная альтернатива, занимает свое естественное место в доле этих растущих резервов. В ряде исследований рассматривается вопрос о характеристиках золота и его выгодах в качестве резервного капитала, а также об оптимальном распределении золота в стандартном портфеле резервных активов.

Для более подробного обсуждения спроса на золото от центральных банков в 2012 году, смотрите комментарий о центральных банках, приведенный ниже.

Обзор рынка в четвертом квартале 2012 года

Восстановление определенных элементов рынка золота в течение 4 квартала привело к тому, что спрос достиг 1 195,9 т – второй по величине суммы за квартал после рекорда в 3 квартале 2011 года. Двузначный рост в годовом исчислении на аренах ювелирной отрасли и центральных банков в 4 квартале компенсировался снижением спроса в области промышленности и инвестиций. Спрос в стоимостном выражении в сумме 66,2 млрд. долларов также был близок к рекорду, уступая только сумме в 66,7 млрд. в 3 квартале 2011 года.

Большая часть 11% увеличения спроса на ювелирные изделия приходится на Индию; к покупкам в сезон праздников и свадеб добавилось пополнение запасов в торговле, в преддверии ожидаемого увеличения импортной пошлины, которая была введена через несколько недель после Нового года. Восстановление спроса на ювелирные изделия в странах Ближнего Востока, после разрушительных событий нескольких последних лет, также внесло свой вклад в увеличение спроса на 52,9 тонны в этом секторе. В мировом масштабе спрос на ювелирные изделия достиг рекорда в 29,1 млрд. долларов, частично отражая 2% увеличение средней цены в долларах по сравнению с 4 кв. 2011 года.

Центральные банки продолжали делать значительные покупки: Бразилия, Россия и Южная Корея сделали совместный вклад 70 тонн, что составило почти половину от спроса в 145 тонн в 4 квартале 2012 года. Как было сказано выше, факторы, побуждающие центральный банк покупать, должны означать, что сектор продолжит генерировать хороший спрос в течение следующего года. Для более подробного обсуждения спроса на золото в официальном секторе, обратитесь к разделу о центральных банках.

Инвестиционный спрос, несмотря на то, что снизился на 8% в годовом исчислении, в сравнении с другими кварталами немного повысился и держался в 4 квартале на уровне намного выше среднеквартального показателя за 5 лет. Снижение в годовом исчислении частично обусловлено воздействием 4 квартала 2011 года, который был достаточно сильным, но также отражает колебания инвесторов в определении признаков цены на золото в течение квартала. Консолидация цены на золото в широком диапазоне в последние несколько месяцев отражает неопределенность, которая была очевидна и в поведении инвесторов, особенно, среди более мелких и более ориентированных на розничную торговлю инвестиционных сообществ, где спрос на слитки и монеты был относительно низким в четвертом квартале. Индия стала исключением, отреагировав на вышеупомянутые перспективы повышения импортных пошлин.

Учитывая отсутствие сезонности инвестиционного спроса, сравнение более длительного периода является более значимым. Спрос на слитки и монеты в количестве 336,6 т был на 26% выше, чем среднеквартальный уровень за пять лет в количестве 268,1 т, в то время как спрос на ETF был на уровне среднеквартального показателя в 88,8 т за пять лет. Этот анализ в долгосрочной перспективе подтверждает относительную устойчивость спроса на золотые инвестиционные продукты в течение последних месяцев 2012 года. Хотя некоторым рынкам не хватало нового импульса, необходимого для сильного всплеска спроса, общая осведомленность о привлекательности золота в периоды неопределенности, кажется, удержала как институциональные, так и торговые элементы рынка на исторически высоком уровне.

3% снижение спроса в промышленном секторе до 100,9 т в значительной степени свидетельствует о неважном потребительском настроении на ключевых рынках, а также о текущем замещении более дешевой альтернативой. Понижение наиболее выражено в стоматологическом секторе, где спрос был на 7% ниже, чем в 4 квартале 2011 года, так как золото продолжает уступать свою долю на рынке неблагородным металлам и керамике. Спрос на золото, используемое в электронике, потерял 2% в годовом исчислении, хотя это было отражением в равной степени, как циклического переучета запасов, так и слабого спроса на электроприборы.

Хороший спрос на планшеты и смартфоны перевесил дальнейшее ухудшение спроса на ПК и ультрабуки. Золото продолжало терять долю на рынке, уступая место меди в производстве припоя, тенденция, которая не показывает никаких признаков замедления. Спрос в прочих отраслях промышленности также потерял 2%; связанное с ценой понижение спроса на яри (золотая нить, используемая в одежде) в Индии стало главным фактором снижения в этом сегменте.

Диаграмма 6: Изменения общего спроса (4 кв.2012 в сравнении с 4 кв.2011, в тоннах)

• Спрос в ювелирном секторе и от центральных банков вырос на 11% и 29% соответственно, в то время как небольшое снижение в секторе инвестиций и промышленности привело к общему увеличению спроса.

• 4 квартал был вторым по величине в спросе на золото, составив в стоимостном выражении 66,2 млрд. долларов.

Мировой рынок золота – обзор за 2012 год

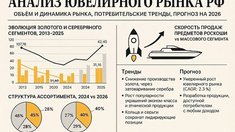

Ювелирные изделия

4 квартал был самым плодотворным для мирового спроса на ювелирные изделия со времен 1 квартала 2011 года, так как Индия и, в некоторой степени, рынки Ближнего Востока, стимулировали восстановление в этом секторе. Квартальная сумма спроса была на 13% выше в годовом исчислении – 29,1 млрд. долларов. В годовом выражении, в 2012 году наблюдалось 3% снижение спроса по количеству до 1 908,1 т, преимущественно, из-за относительно слабого года в Индии. С другой стороны, в стоимостном выражении спрос на ювелирные изделия достиг в прошлом году рекорда в 102,4 млрд. долларов, что на 3% выше, чем в 2011 году, так как потребители продолжали выделять большие суммы на приобретение золотых украшений, несмотря на 6% повышение цены.

Два крупнейших потребительских рынка ювелирных изделий, Индия и Китай, вместе сформировали 56% общего годового спроса на ювелирные изделия. Индия оказала большее влияние на падение спроса за год, по причинам, которые обсуждались выше. Более подробно об Индии и Китае, смотрите раздел «Основные положения».

Большинство других рынков Дальневосточного региона показали слабый спрос на золотые ювелирные изделия по сравнению с 2011 годом. В Таиланде, Южной Корее и Вьетнаме наблюдалось значительное снижение по итогам года, выраженное в двузначных числах, главным образом, в результате реакции потребителей на повышение цен. Вьетнамские потребители, в частности, были обременены высокими наценками на местном рынке, что подавляло спрос.

Единственными участниками с положительной тенденцией в рамках этой группы стали Япония и Индонезия, хотя сравнение делается с очень трудным для Японии годом из-за длительных последствий разрушительного землетрясения и цунами в марте 2011 года. Несмотря на 6% ежегодного прироста в спросе на ювелирные изделия в Японии, в долгосрочной перспективе на этом рынке наблюдается тенденция к снижению.

Дальнейшее снижение объема потребления на западных рынках было также вызвано реакцией потребителей на повышение цен во время длительного периода экономического спада. От наибольшего снижения среди этих рынков пострадала Италия, на 15% до 23,5 т, так как удручающее состояние экономики неизбежно подрывает спрос. Хотя потребление серебра на фоне золота выглядит более выигрышно, интересно отметить, что большая его часть состоит из серебряных ювелирных изделий с позолотой, подтверждая интерес к золотым ювелирным изделиям, который подрывается большей доступностью серебра.

Россия, четвертый по величине рынок ювелирных изделий, в 2012 году, второй год подряд, наблюдает тенденцию роста в годовом спросе. Рынок вырос на 7% до 81,9 т, возвещая о возвращении к уровню перед мировым финансовым кризисом. Относительная стабильность внутренней экономики в последние годы защищала российских потребителей, что отразилось на повышении годового спроса в стоимостном выражении на 13%, за период, в котором среднегодовая цена выросла на 6%.

Среди стран Ближнего Востока выделяется Египет, резко отличаясь от других рынков в регионе, с ростом на 35%. Однако важно отметить, что, несмотря на значительный рост за год, рынок не смог восстановиться до уровня, предшествующего политическому конфликту 2011 года. Двузначное сокращение спроса на всех других рынках Ближнего Востока было проявлением повышения цен на золото, способствуя переходу потребителей к золоту с низкой пробой, изделиям с драгоценными камнями и, в некоторых случаях, к более дешевой альтернативе, такой как серебро.

Турецкие потребители с трудом добились скромных успехов в повышении спроса на ювелирные изделия; увеличение на 0,4% за год вырастает до рекордной суммы при переводе на местную валюту – 6,8 млрд. турецких лир. Обычно слабый четвертый квартал в 2012 году продемонстрировал повышение на 8% по сравнению с предыдущим годом, поскольку падение цен на золото на местном рынке вызвало волну покупок в октябре и декабре. Тем не менее, неблагоприятные погодные условия в первом квартале ограничили рост спроса в течение всего года. Спрос в Турции, кажется, восстанавливается после потрясений последних лет, но он, по-прежнему, далек от головокружительного уровня докризисных времен. Изделия меньшего веса, с более низкой пробой (и, следовательно, более доступные) продолжают привлекать внимание, убеждая нас в том, что любой прогресс в направлении восстановления, вероятнее всего, будет медленным.

Диаграмма 7: Мировой спрос на ювелирные изделия по регионам (4кв. 2011, 4 кв. 2012, в среднем за 5 лет, в денежном выражении)

• Спрос в стоимостном выражении побил квартальный и годовой рекорды.

• Рост сосредоточен в Индии, Китае и Египте.

1. Среднеквартальный спрос за пять лет с 4 квартала 2007 по 3 квартал 2012 года

2. В остальные страны мира входит Россия и другие страны

Примечание: Итог может не соответствовать сумме значений за счет округления.

Инвестиции

Снижение годового инвестиционного спроса стало результатом расхождения в поведении институциональных и розничных инвесторов. 17% снижение спроса на слитки и монеты, вместе с 51% повышением в секторе ETF и аналогичных продуктов, породило сокращение инвестиционного спроса на 10%. При добавлении положительного вклада внебиржевых инвестиций и фондовых потоков (мера менее прозрачных институциональных элементов рынка, а также статистическая разность), общий объем инвестиций составил 1 582,5 т, на 3% меньше, чем в 2011 году.

Притормозив во время вялого второго квартала, ETF-фонды выиграли от устойчивого притока в течение оставшейся части года, испытав в 3 квартале наплыв покупок, в надежде на дальнейшее послабление в финансовой политике по всему миру. Общий спрос на ETF в количестве 279,0 т составил в сумме почти 15 млрд. долларов. Внебиржевые инвестиции и фондовые потоки были менее устойчивы, меняясь на протяжении всего года в ответ на ряд факторов. Основными из них были: изменение цены на золото, политические заявления различных финансовых учреждений и экономическая ситуация в Европе. В течение года, внебиржевые инвестиции и фондовые потоки внесли приблизительно 47,8 тонн в общий объем инвестиций.

Спрос на слитки и монеты в 2012 году сформировал львиную долю инвестиций, составив 79% от общего спроса в этом секторе (без учета внебиржевых инвестиций и фондовых потоков). Спрос на золотые слитки и монеты, хотя и был ниже, чем годом ранее, стал, тем не менее, очень устойчивым в долгосрочной перспективе, на 31% выше, чем средний показатель за 5 лет в количестве 961,0 т. Для обсуждения спроса на слитки и монеты в контексте долгосрочной перспективы см. «Основные положения».

Несмотря на хороший для индийских инвестиций 4 квартал, полная картина за год показывает значительное уменьшение объема спроса на слитки и монеты на этом рынке. Как уже говорилось выше, влияние более слабой первой половины года в Индии доминировало в сравнении по году. Несмотря на устойчивый уровень валового спроса на слитки и монеты, сочетание усилившегося стремления торговцев слитками к получению прибыли и избавления от остатков в течение первых шести месяцев года оказало наибольшее влияние на чистый спрос за весь год.

В Китае ситуация с инвестициями мало изменилась с 2011 года, хотя 265,5 т демонстрируют очень хороший уровень спроса. Покупки, связанные с китайским Новым годом, помогли повысить спрос в первом и четвертом кварталах года, однако инвесторы были несколько сдержанны из-за отсутствия четкого ценового сигнала на протяжении большей части года, учитывая их предпочтение купить растущие активы. Для рассмотрения спроса на золото в Китае в течение года смотрите «Основные положения».

В других частях региона значительное снижение спроса в Таиланде и Вьетнаме контрастирует с существенным улучшением спроса на слитки и монеты в Японии, демонстрируя в результате чистое снижение в 15 тонн на рынках дальневосточного региона.

Турецкие инвестиции показали в 2012 году 34% снижение, хотя это очень невыгодное сравнение, поскольку 2011 год был рекордным. Резкий подъем цен на местном рынке золота вызвал сильное желание получения прибыли. Это продолжалось и в 4 квартале, поскольку цены оставались на относительно высоком уровне, хотя в декабре встречалось несколько покупок по сниженной цене. Годовой спрос был достаточно близок к среднему показателю за 5 лет в количестве 52,7 т, завышенному за счет рекорда в 2011 году.

Доля Европы в мировом спросе на слитки и монеты упала в 2012 году с 25 до 22%. Однако 2011 год был рекордным, совпав с пиком кризиса суверенного долга, когда спрос намного превышал любой предыдущий показатель в этом регионе. Рассматривая спрос в контексте доли, которая совсем недавно, в 2005 году, составляла 1%, можно сказать, что регион продолжает вносить существенный вклад в спрос на слитки и монеты. В то время как спрос на вклады в слитках и монетах, кажется, уменьшается среди инвесторов с высоким чистым доходом, более мелкие инвесторы продолжают увеличивать объем инвестиционных покупок с долей стойких опасений по поводу безопасности в зоне евро.

В США четвертый квартал взял верх над разочаровывающим третьим кварталом, поддержанный озабоченностью по поводу «финансовой скалы» и продолжающегося количественного снижения федерального резерва. Однако за год в целом спрос 53,4 тонны снизился в годовом исчислении на 36%, что значительно ниже высокого уровня эпохи после глобального финансового кризиса.

Диаграмма 8: Тенденции спроса в секторе инвестиций (4 кв. 2009 – 4 кв. 2012, в тоннах)

• Сравнение инвестиционного спроса в годовом исчислении частично отражает замедление огромных темпов роста с 2008 года.

Промышленные изделия

Годовой спрос на золото в промышленном секторе сократился в 2012 году на 5% до 428,2 т, также снизившись на 5% по сравнению со средним уровнем за 5 лет – 453,1 т. В стоимостном выражении спрос кардинально увеличился по сравнению с 2011 годом, установив новый рекорд в сумме 23 млрд. долларов, что на 48% выше среднего показателя за 5 лет – 15,5 млрд. долларов. Несмотря на наличие нескольких ярких пятен, общая картина за год представляет собой стойкое снижение в количественных значениях с поддержанием стоимостных показателей на устойчивом уровне.

В секторе электроники спрос сократился за год на 5% до 302,7 тонны. По стоимости спрос был стабильным, увеличившись до 16,2 млрд. долларов. Как всегда, судьба сектора зависела от глобальных экономических условий, в частности, проблем в Европе и связанного с ними влияния на спрос на электронные товары на этих ключевых потребительских рынках. Смартфоны и планшеты составили основную часть роста, куда прибавилось более широкое использование золота в промышленности и автомобилестроении. Однако этого было недостаточно для противодействия сокращению спроса на ПК и ультрабуки, продажи которых были значительно меньше ожиданий. Более высокая средняя цена спровоцировала дальнейшие убытки в производстве золотого припоя, уступив место более дешевой альтернативе (меди и палладию с медным покрытием), тем самым, укрепив снижение количества в этом секторе.

Для спроса на золото в других промышленных отраслях, 2012 год был относительно слабым, спрос снизился на 4% до 85,7 тонны. Количественное потребление в этом сегменте держится в довольно устойчивом диапазоне с начала века; соответственно, спрос был ниже на 6% среднего показателя за 5 лет – 90,7 тонны. Большая доля снижения спроса приходится на Индию, поскольку здесь спрос на яри (золотая нить для украшения одежды) пострадал в результате повышения цены. Это негативное влияние перевешивает рост в Китае и Италии, где повышенный спрос на позолоченные украшения и бижутерию увеличил потребление гальванотехнических солей (главным образом, дицианоаурата калия).

Золото, используемое в стоматологии, последовательно снижается уже в восьмой раз, и вновь причиной этого стало повышение средней цены на золото. Замена на неблагородные металлы (в первую очередь, кобальт-хром) и, в меньшей степени, на керамику, привела к снижению до 39,9 тонн или на 8%. В стоимостном выражении спрос снизился на 2% до 2,1 млрд. долларов, хотя все же превысил средний уровень за 5 лет в сумме 1,7 млрд.

Диаграмма 9: Спрос в промышленности по категориям в тоннах

• Несмотря на рост в некоторых областях, связанное с ценой снижение, в сочетании с уменьшением уровня запасов, привели к ослаблению в секторе промышленности.

Центральные банки

В четвертом квартале центральные банки по всему миру купили 145 тонн золота, это второй по величине квартальный объем с тех пор, как этот сектор стал источником спроса во втором квартале 2009 года. Объем в 534,6 т за год показывает наибольший уровень спроса с 1964 года, так как список центральных банков, пополняющих свои золотые запасы, значительно расширился, когда в него вошли Бразилия, Парагвай, Ирак и Венесуэла.

Россия придерживалась своей долгосрочной

Оставить комментарий

Для того, чтобы оставить комментарий,

зарегистрируйтесь или войдите через соц. сети