«Алроса» вышла из одного кризиса и попала сразу в другой: прибыль упала в 8 раз

«Алроса» — крупнейший алмазодобытчик в мире. Прошлый год компания закончила слабо: чистая прибыль упала на 30%. В конце 2019 года казалось, что худшее позади.

Рынок алмазной продукции только начал восстанавливаться после кризиса: в Индии ввели новые таможенные правила, которые затруднили ввоз алмазной продукции в страну. Большая часть алмазов, подвергаются огранке в Индии. В результате огранщики снизили объемы выпуска на 20%, что резко обвалило спрос на алмазную продукцию и привело к падению цен реализации на 19%.

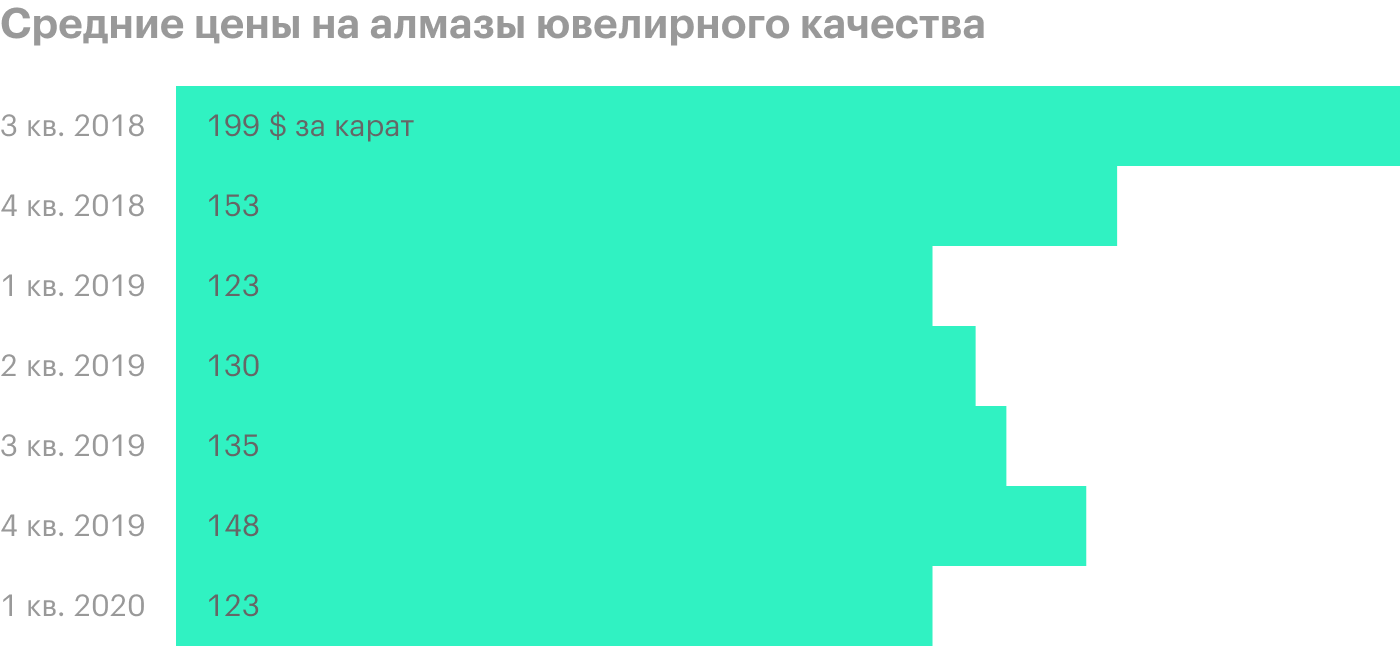

Весь 2019 год на алмазном рынке наблюдалось медленное восстановление цен, которые достигли локального максимума в 4 квартале, но так и не вернулись к докризисным значениям.

В 1 квартале 2020 года отрасль столкнулась с еще более серьезным кризисом, который вызвала пандемия коронавируса и беспрецедентные меры, предпринятые многими странами для того, чтобы замедлить его распространение.

В результате цены на алмазы вернулись к минимумам, достигнутым в 1 квартале 2019 года, а продажи «Алросы», которые начали снижаться еще в феврале, в апреле упали практически до нуля.

Источник: пресс-релиз «Алросы» за 1 квартал 2020 года, стр. 8

Компания подвела операционные и финансовые итоги за 1 квартал 2020 года. Оценим, как бизнес отработал в январе — марте этого года, попав в жесточайший кризис.

Важно учитывать, что основной негативный эффект от мер по нераспространению коронавируса пришелся на апрель — июнь, а значит, 2 квартал 2020 года должен оказаться еще хуже. Менеджмент компании прогнозирует рост спроса на алмазную продукцию в июле-августе — то есть в 3 квартале начнется долгожданное восстановление алмазной отрасли.

Производственные показатели

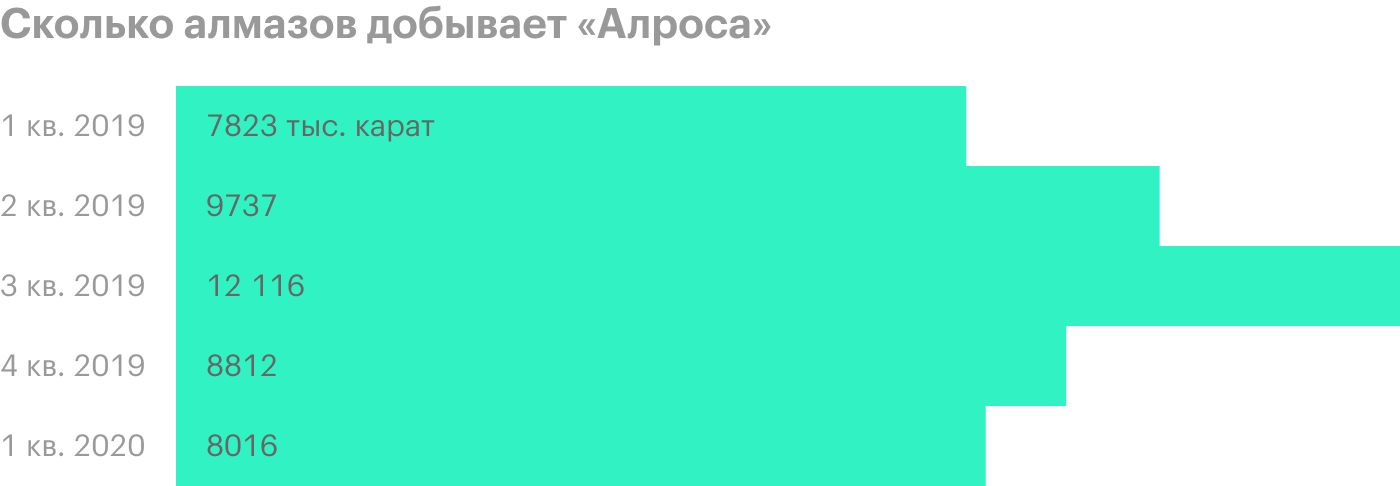

Добыча алмазов в 1 квартале 2020 года составила 8 млн карат, что на 2% выше, чем за аналогичный период прошлого года, благодаря увеличению добычи на трубке Юбилейная, а также в подземных рудниках трубок Айхал и Интернациональная.

Источник: операционные результаты «Алросы»

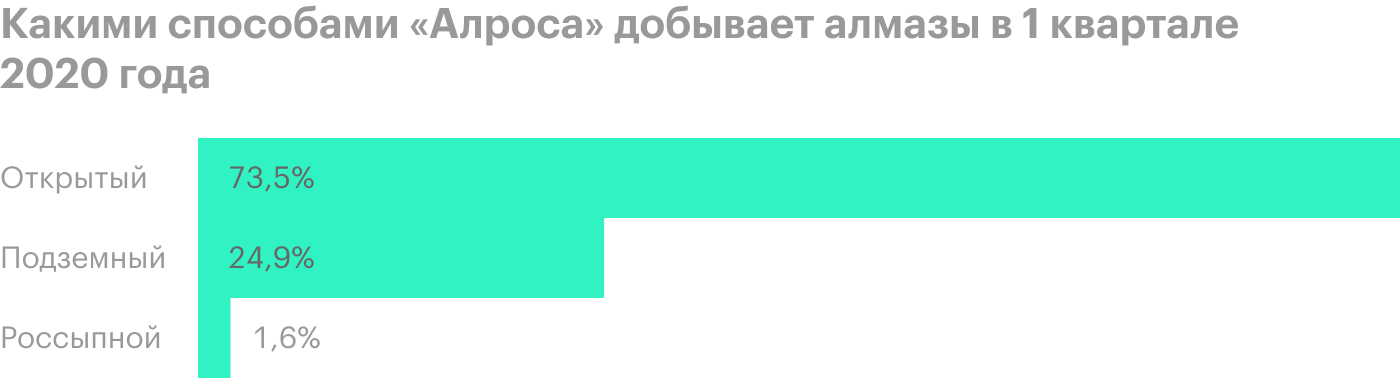

При этом 74% всех алмазов в первом квартале 2020 года извлекли открытым способом — он менее рискованный и трудозатратный, чем добыча в подземных рудниках.

Увеличение доли алмазов, добываемых открытым способом, отчасти стало следствием сокращения добычи на россыпных месторождениях, которые характеризуются низким содержанием алмазов в руде. В результате в 1 квартале содержание алмазов в руде выросло на 11% — до 1,36 карата на тонну.

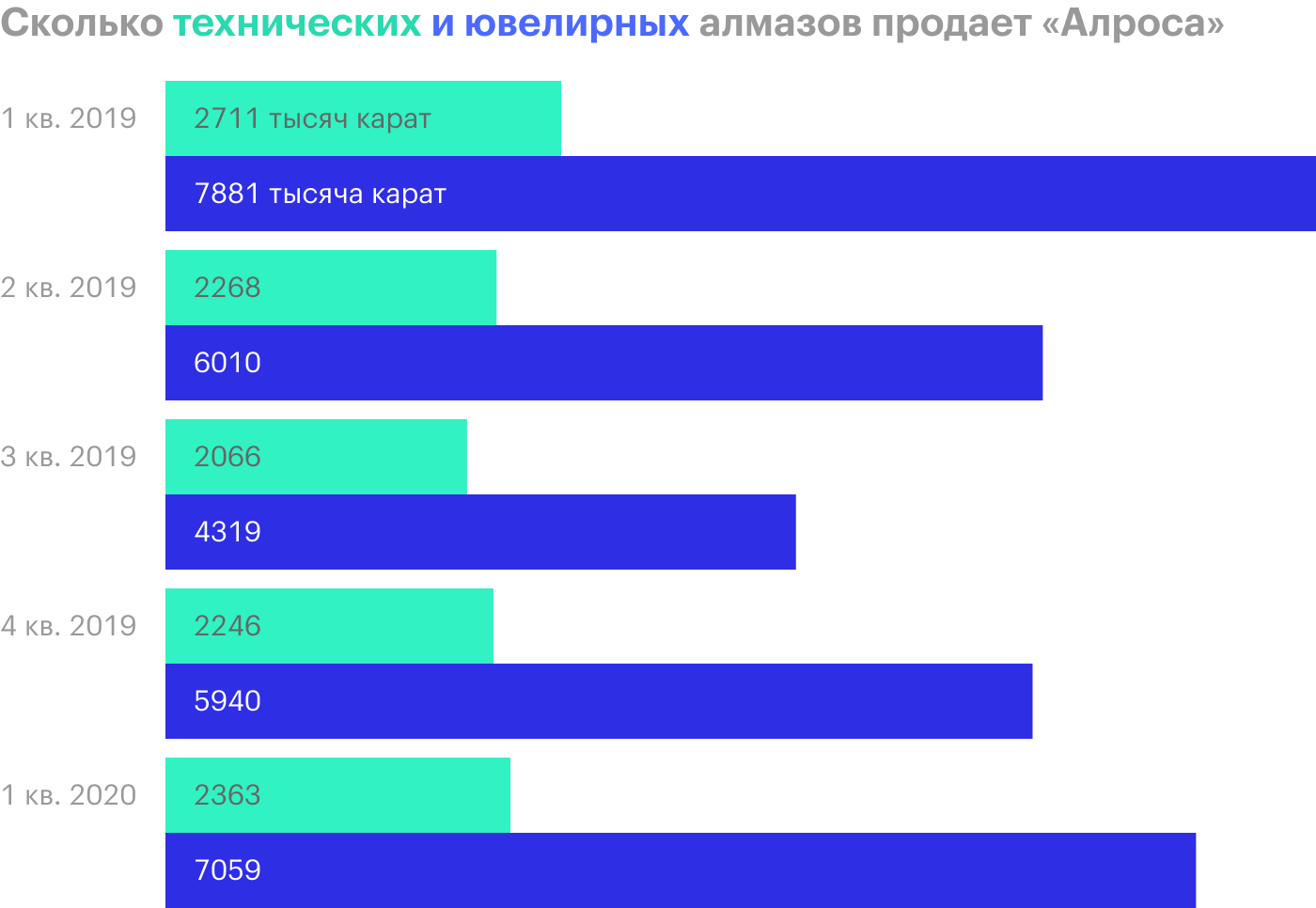

Продажи алмазов ювелирного качества снизились на 10% год к году — до 7,1 млн карат, а продажи технических алмазов упали на 13% по сравнению с результатами первого квартала 2019 года — до 2,4 млн карат, что вызвано кризисом в отрасли на фоне распространения коронавируса и мер, предпринятых, чтобы остановить пандемию.

Источник: пресс-релиз «Алросы» за 1 квартал 2020 года, стр. 6

Источник: операционные результаты «Алросы»

В денежном выражении продажи необработанных алмазов в 1 квартале 2020 года упали на 11% год к году — до 881 млн долларов. В апреле 2020 года продажи алмазов практически приостановились и составили за месяц лишь 15,6 млн долларов. В апреле 2019 года компания заработала 318,7 млн долларов.

Запасы алмазной продукции выросли на 48% относительно показателя прошлого года и на конец марта 2020 года составляли 21,1 млн карат, что стало следствием падения продаж при возросшем объеме производства.

Менеджмент «Алросы» заявил, что снизит план по объему производства с 34 до 28—31 млн карат в 2020 году, а за 1 квартал 2020 года компания добыла 8 млн карат. Скорее всего, во 2 квартале продажи окажутся еще провальнее. Объем производства за 2020 год может значительно превысить объем продаж, несмотря на планы по сокращению добычи. Менеджмент ожидает, что продажи алмазов в 2020 году составят 25 млн карат.

Финансовые результаты

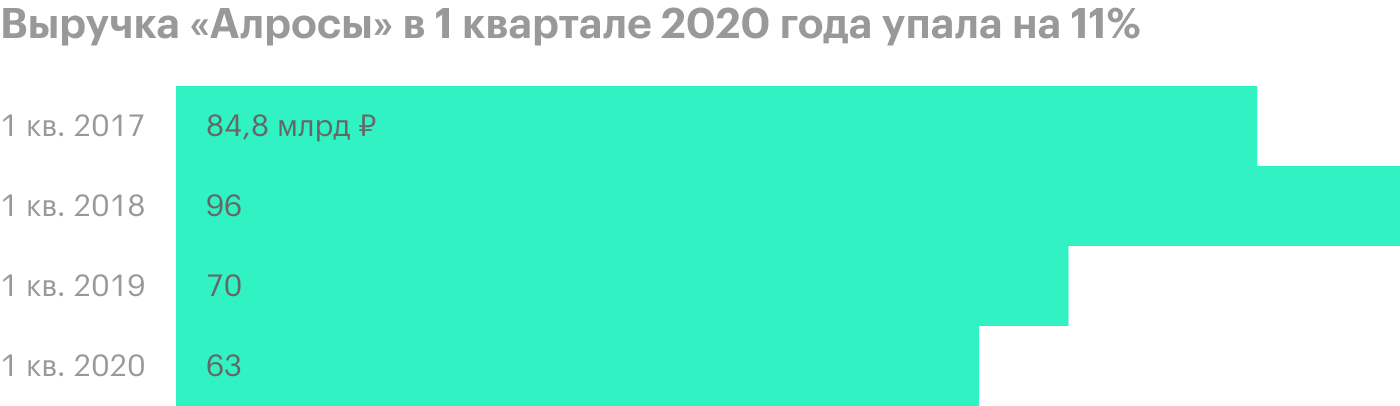

Выручка компании за январь — март 2020 года упала на 11% год к году — до 63 млрд рублей. Падение выручки связано со снижением объемов продаж при низких ценах на алмазную продукцию.

Источник: финансовые результаты «Алросы»

Себестоимость продаж сократилась сразу на 21% год к году. Компания переоценила запасы алмазов, руды и песков. Еще сократили запасы относительно начала 2020 года, а также снизились налоговые отчисления за добычу полезных ископаемых. При этом у компании выросли расходы на зарплату, топливо и энергию.

Чистые операционные расходы снизились на 16% — до 6,6 млрд рублей, что обусловлено снижением прочих расходов и ростом прочих доходов из-за ослабления рубля в 1 квартале. В итоге операционная прибыль оказалась на 6% выше, чем годом ранее, и составила 26 млрд рублей.

Но компания отразила финансовые расходы в размере 22,2 млрд рублей за январь — март 2020 года — сравните с финансовым доходом в 4,4 млрд рублей за соответствующий период 2019 года. На рост расходов повлияло ослабление рубля. Финансовые расходы от курсовых разниц в 1 квартале 2020 года составили 20,8 млрд рублей, что и съело практически всю чистую прибыль.

В результате чистая прибыль «Алросы» за 1 квартал 2020 года упала почти в 8 раз — с 24,1 до 3,1 млрд рублей — из-за переоценки долгов и депозитов, которые были номинированы в иностранной валюте.

Что с долгом и дивидендами

Общий долг «Алросы» на конец марта вырос на 61% с начала 2020 года — до 163,2 млрд рублей. В основном выросли долговые обязательства из-за переоценки валютного долга и привлечения банковского кредита на 200 млн долларов на 2 года.

Без учета обязательств по аренде 96% долговых обязательств «Алросы» номинированы в иностранной валюте и лишь 4% — в рублях. Долговой портфель компании включает два выпуска еврооблигаций на 494 и 550 млн долларов, а также банковские депозиты на сумму 950 млн долларов.

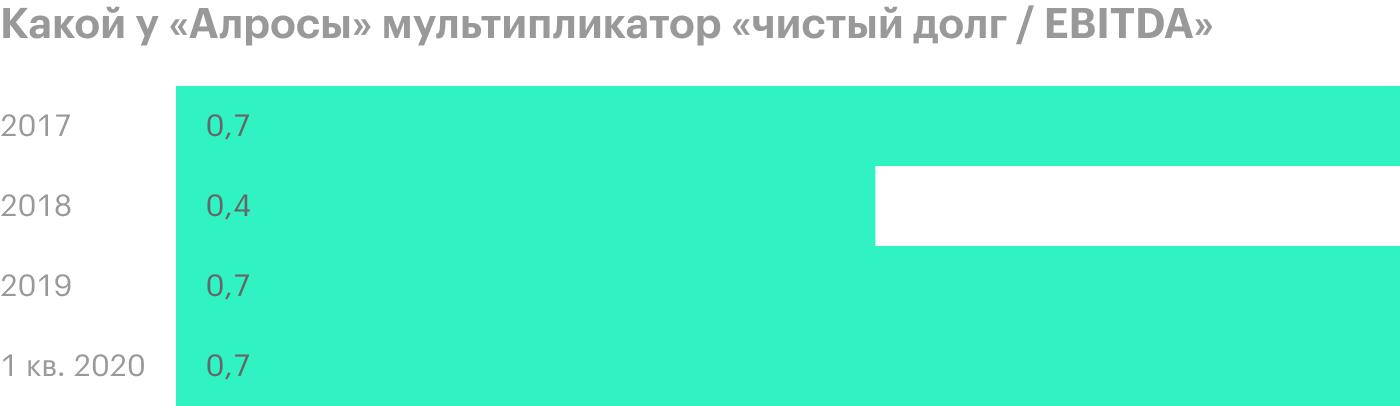

При этом чистый долг — общий долг за вычетом денег и их эквивалентов — вырос в 2,3 раза год к году, до 77,4 млрд рублей. Показатель текущей долговой нагрузки, или отношение чистого долга к EBITDA, в последние 12 месяцев составляет 0,7. Согласно действующей дивидендной политике, компания может выплатить инвесторам от 70 до 100% свободного денежного потока.

Компания вправе отказаться от дивидендных выплат, если мультипликатор «чистый долг / EBITDA» превысит значение в 1,5.

Источник: пресс-релизы «Алросы»

Пока уровень долговой нагрузки не угрожает дивидендным выплатам, но падение продаж во 2 квартале 2020 года, видимо, приведет к существенному снижению показателя EBITDA. Из-за этого может вырасти значение долговой нагрузки, особенно с учетом наращивания долга: в мае 2020 года компания привлекла дополнительные 25 млрд рублей, разместив на бирже облигации.

6 мая 2020 года наблюдательный совет «Алросы» рекомендовал общему собранию акционеров выплатить дивиденды за 2019 год в размере 100% от свободного денежного потока, или 6,47 Рна акцию. За 1 полугодие 2019 года компания выплатила 3,84 Р, поэтому за 2 полугодие владельцы акций получат 2,63 Р на акцию. Окончательное решение примут 24 июня на собрании акционеров.

Итог

Второй год подряд компания «Алроса» становится жертвой неблагоприятной рыночной конъюнктуры и внешних факторов, на которые она не в силах повлиять. Поэтому акции компании не растут. Можно сказать, что бизнес не успел оправиться от последствий одного глобального кризиса в отрасли, как тут же угодил в следующий.

Операционные и финансовые результаты 1 квартала 2020 года отражают негативный эффект от падения спроса на алмазную продукцию вследствие введения ограничительных мер из-за COVID-19. В полной мере ограничения отразятся на финансах компании лишь во 2 квартале. Поэтому акционерам лучше заранее готовить себя к слабым финансовым результатам за апрель — июнь этого года.

Кажется, что все самое плохое с алмазодобывающей отраслью уже произошло. Впереди восстановление рынка и уход более слабых компаний, которые не сумели преодолеть кризис. Тогда «Алроса» окажется в выигрышной ситуации: приемлемый уровень долговой нагрузки, потенциал для роста производства алмазной продукции и высокая — на уровне 48% — рентабельность по EBITDA сделают ее одним из самых сильных игроков в отрасли.

Не стоит забывать, что «Алроса» — государственная компания, а значит, может рассчитывать на значительную помощь со стороны государства в случае неблагоприятного развития событий. В частности, компания может воспользоваться возможностью выкупа своих алмазов федеральным казенным учреждением Гохран.

Михаил Болдов

частный инвестор

Оставить комментарий

Для того, чтобы оставить комментарий,

зарегистрируйтесь или войдите через соц. сети