Крупнейший игрок на мировом алмазном рынке компания «АЛРОСА» вынуждена менять сбытовую политику, избавляться от непрофильных активов и продавать акции частным инвесторам.

В последние годы все уже привыкли к тому, что о приватизации в России больше говорят, чем делают. Недавнее IPO «АЛРОСЫ» на ММВБ, в ходе которого было продано 16% акций компании, — редкое исключение. На минувшей неделе стали известны итоги размещения: спрос превысил предложение на треть, объем привлеченных средств составил 41,3 млрд рублей.Основными покупателями стали иностранцы — американские фонды, инвесторы из Западной Европы, Скандинавии, Юго-Восточной Азии и с Ближнего Востока.

Крупнейшими акционерами компании остались РФ (43,9%) и Якутия (25%), но планируется, что к 2016 году госдоля снизится до контрольного пакета. Впрочем, эксперты сходятся в том, что именно присутствие государства в капитале «АЛРОСЫ» позволило ей не только продержаться на плаву в кризис, но и стать мировым лидером в отрасли. При этом компания построила достаточно специфический бизнес — слабодиверсифицированный, преимущественно сырьевой и сконцентрированный в одной стране. Тем не менее пока такая модель приносит успех.

Алмазная промышленность появилась в СССР в середине 50-х годов — именно тогда была открыта первая в стране кимберлитовая трубка «Зарница». «АЛРОСА» в ее нынешнем виде была создана спустя без малого сорок лет — в 1992 году — на базе предприятий производственно-научного объединения «Якуталмаз», части подразделений Комитета по драгметаллам и драгоценным камням при Минфине РФ и «Алмазювелирэкспорта». Новая акционерная компания была учреждена указом президента и носила название «Алмазы России — Саха». Первая волна приватизации, прокатившаяся по стране в 90-х, компании не коснулась. Ко второй волне «АЛРОСА» подошла с внушительным бэкграундом: компания является мировым лидером по объемам добычи — как в каратах (в 2012 году было добыто 34,5 млн карат), так и в денежном выражении ($4,45 млрд в 2012 году). Всего на ее долю приходится около 30% мировой добычи алмазов. На долю ближайшего конкурента – корпорации De Beers — около 22% (в 2012 году объем производства составил около 28 млн карат). «АЛРОСА» является лидером и по запасам: по данным компании, они составляют 607 млн карат, а ресурсы, включая запасы, — 973 млн карат. Для сравнения: у De Beers запасы составляют 339 млн карат, а у остальных игроков — еще меньше.

Как это ни странно, занять лидерские позиции на рынке «АЛРОСЕ» во многом помог кризис. В 2009 году зарубежные компании вынуждены были снизить производство алмазов примерно на 30%, а «АЛРОСА» — всего на 10%, в результате чего именно в 2009 году российская компания стала лидером по добыче. Избежать резкого сокращения алмазному гиганту помогло государство. «Гохран купил у компании алмазы на сумму около 27 млрд рублей, что составило около 35% ее выручки за 2009 год.

После этого на рынке началось восстановление как объемов спроса, так и цен на алмазы», — сообщил «Профилю» аналитик УК «Альфа Капитал» Дмитрий Чернядьев.

В отличие от других сегментов горно-металлургической отрасли, алмазный сегмент довольно быстро преодолел ценовой спад. Более того, сейчас цены на алмазы уже превзошли докризисные. По словам аналитика «Инвесткафе» Андрея Шенка, средние цены на алмазное сырье в 2008 году оставались на уровне 2007 года, в 2009 году зафиксировали снижение на 15%, однако к 2010 году вернулись на докризисный уровень. «Если брать рыночные индикаторы, то сегодняшние цены примерно на 60% превышают уровни конца 2007 года. Цены реализации продукции «АЛРОСЫ» выросли примерно на столько же: в 2007—2008 годах средняя цена составляла около $110—120 за карат алмаза ювелирного качества, а сейчас достигает $190», — уточнил аналитик по горно-металлургическому сектору Societe General Сергей Донской.

К тому же кризис помог «АЛРОСЕ» найти новую форму сбыта, благодаря которой стало возможным существенно увеличить выручку. До кризиса «АЛРОСА» продавала сырье в основном по разовым договорам и на аукционах. Во время хорошего рынка, растущего спроса и высоких цен такая практика имела смысл, но в кризис сбытовую политику пришлось менять. С 2009 года началась переориентация на заключение контрактов на 2—3 года, при этом приоритетом стало заключение договоров с компаниями, которые сами гранят алмазы и делают ювелирные изделия.

«Такой способ продажи гарантирует покупателю стабильный объем поставок алмазов на несколько лет, а «АЛРОСЕ» как производителю — гарантированный сбыт сырья», — заявили в компании. Сейчас доля долгосрочных контрактов в системе сбыта «АЛРОСЫ» составляет примерно 60%. Посмотрев на финансовые показатели, можно предположить, что такая тактика себя оправдала: если в 2008 году выручка «АЛРОСЫ» составляла $2,6 млрд, то в 2012 году — $4,6 млрд, и это при том, что объем производства существенно не изменился.

Однако, несмотря на все успехи, компании не удалось избежать накопления долга. На 30 июня 2013 года он составлял $4,3 млрд, то есть почти 100% от выручки прошлого года. Как объяснили «Профилю» в пресс-службе «АЛРОСЫ», долг накапливался в течение многих лет: привлекались кредитные средства на разработку месторождений и строительство мощностей. «Значительно вырос долг в кризисный период, когда компании не хватало собственных средств из-за снижения выручки.

Кроме того, частично на его объем повлияла прежняя стратегия по диверсификации бизнеса — «АЛРОСА» использовала кредитные средства для покупки и развития непрофильных активов», — заявили в компании. Сегодня «АЛРОСА» вынуждена дать обратный ход и избавляться от непрофильных активов. «В сентябре 2013 года «АЛРОСА» объявила о продаже непрофильных газовых активов «Роснефти» за $1,38 млрд, которые будут направлены на погашение долга. Кроме того, в рамках нынешнего размещения «АЛРОСА» расстается с 2% казначейских акций, средства от продажи которых также пойдут на погашение долга», — добавили в пресс-службе компании. Отраслевые аналитики полагают, что долговая нагрузка «АЛРОСЫ» не смертельна. «Долг ощутимый, но не очень большой по сравнению с долгом других компаний. С помощью продажи газовых активов «АЛРОСА» частично его погасит», — сказал «Профилю» Сергей Донской.

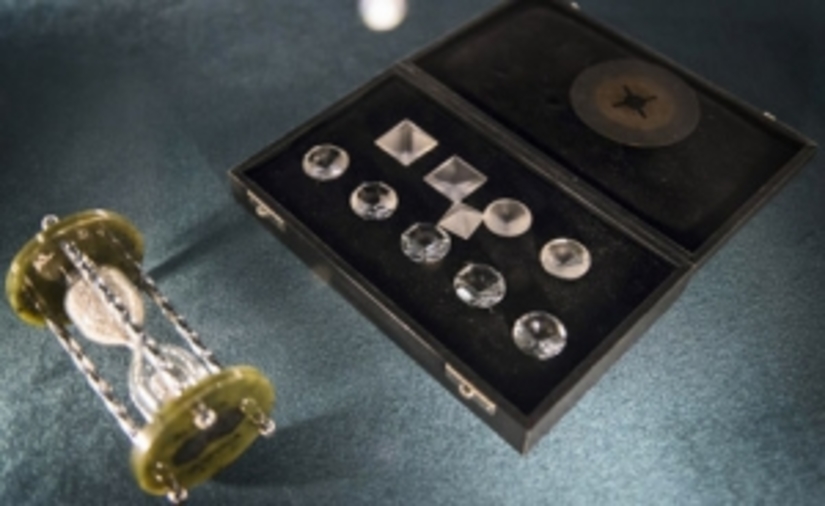

Компания отказалась не только от желания развивать непрофильный бизнес, но и от некогда существовавшей идеи построить вертикально интегрированный холдинг с подразделением, которое занималось бы обработкой алмазов. Несколько лет назад «АЛРОСА» подумывала о том, чтобы создать в Индии СП по огранке, однако впоследствии от этой идеи отказалась. Сегодня единственным предприятием компании в алмазогранильной отрасли является филиал «Бриллианты АЛРОСА». Однако его доля в выручке компании крайне мала — $150—200 млн из $4,6 млрд.

«У «АЛРОСЫ» сейчас нет задачи становиться крупным производителем бриллиантов. Основная цель компании «Бриллианты АЛРОСА» — мониторинг состояния рынка. Они получают такой же набор алмазного сырья, как и клиенты компании, гранят его и реализуют на рынке, чтобы получать оперативную информацию о состоянии спроса, уровне цен, предпочтениях клиентов и т.д.», — рассказали «Профилю» в пресс-службе «АЛРОСЫ». Эксперты поддерживают стремление компании сконцентрироваться на добыче. Как заявил «Профилю» Дмитрий Чернядьев, «исходя из отчета компании Bain (Global Diamond Report 2013), норма операционной прибыли в алмазогранильном бизнесе составляет в среднем всего 2—5%, тогда как средняя операционная маржа алмазодобытчиков выше примерно в 4—5 раз — около 16—20%. Поэтому целесообразность входа в такой низкомаржинальный и очень специфичный бизнес оказывается под большим вопросом».

Не очень стремится «АЛРОСА» и к международной экспансии. На сегодняшний день единственным зарубежным активом компании, на котором ведется добыча, является 32,8% в ангольском проекте Catoca (объем производства составляет примерно 7 млн карат в год). В рамках этого проекта «АЛРОСА» получает дивиденды, однако добыча на Catoca не консолидируется в отчетности российской алмазной компании. Также в этом году «АЛРОСА» организовала СП с местными компаниями в Анголе и Ботсване для проведения совместной геологоразведки. В целом невысокая активность «АЛРОСЫ» за рубежом объясняется аналитиками отсутствием большого выбора и предложений. Как сказал «Профилю» аналитик БКС Олег Петропавловский, «качественных активов на рынке очень мало, и если они есть, они не продаются». К тому же компании есть чем заняться внутри страны. «Мы считаем, что у «АЛРОСЫ» достаточно много активов в России для того, чтобы позволить себе не проводить международную экспансию», — заявил Дмитрий Чернядьев.

По словам экспертов, главной задачей компании на сегодня является максимально безболезненный с точки зрения затрат переход на многих месторождениях от открытого способа добычи руды к подземному. От того, как компания будет справляться с этой задачей в условиях сокращения мировых запасов алмазного сырья, зависят ее позиции не только на внешнем, но и на российском рынке.

Оставить комментарий

Для того, чтобы оставить комментарий,

зарегистрируйтесь или войдите через соц. сети