С начала года золото упало на 25%, и на 35% с отметки $1,921 на 5 сентября 2011 года. Нисходящий тренд длится уже более двух лет. Не тот актив, в который хочется инвестировать…

Но основные причины для владения золотом не изменились. Каким образом страны Большой Семерки могут выйти из ситуации болезненно раздутых долгов без серьёзных потрясений? Можно ли, в самом деле, печатать деньги в невиданных ранее количествах без негативных последствий?

Процентные ставки могут вырасти, что обычно заставляет некоторых инвесторов отойти от золота, но что если инфляция будет расти быстрее?

На основе фундаментальных показателей представляется более разумным покупать золото сейчас, чем в 2007-м. Это означает, что более чем двухлетний нисходящий тренд рано или поздно изменится. Медвежий рынок (как и бычий рынок) никогда не длится вечно.

История это подтверждает. Наверное, больше всего сходства у сегодняшнего времени с серединой 1970-х. Вопреки многим причинам для роста золота цена тогда упала резко и четко. Но в конечном счёте фундаментальные показатели восторжествовали, положив начало величайшему бычьему рынку в современной истории.

Вот как выглядит наш текущий нисходящий тренд в сравнении с тем медвежьим циклом рынка.

Цена на золото с декабря 1974 по июль 1978 гг (черным) и с сентября 2011 по октябрь 2013 гг (оранжевым), красным – 187 недель

Как видно, во время значительной коррекции в середине 1970-х золото снизилось на 47%, и потребовалось 187 недель для выхода на прежние пики. Нынешнее нисходящее движение не было столь глубоким, но оно длилось дольше.

На основе этого сравнения есть основания ожидать, что золоту потребуется ещё год или два для достижения уровня $1,900 и продолжения роста. Оставляя в стороне возможность аномального события, можно сказать, что в этом году золото, скорее всего, отметит своё первое годовое падение с 2000 года. Это не предсказание, просто возможность, и напоминание о том, что медленное восстановление золота похоже на поведение в прошлом. Однако, это ещё не все плохие новости. Как показано на графике, золото почти удвоилось в цене за два года с минимума 1976-го до максимума 1978-го. Также инвесторам не стоит беспокоиться о вероятности пропустить дно: те, кто откладывал покупку до возвращения золота на 30% от величины спада, тем не менее получают примерно 70%-ную прибыль после его возвращения на прежние пики. Здесь показано сравнение с серебром.

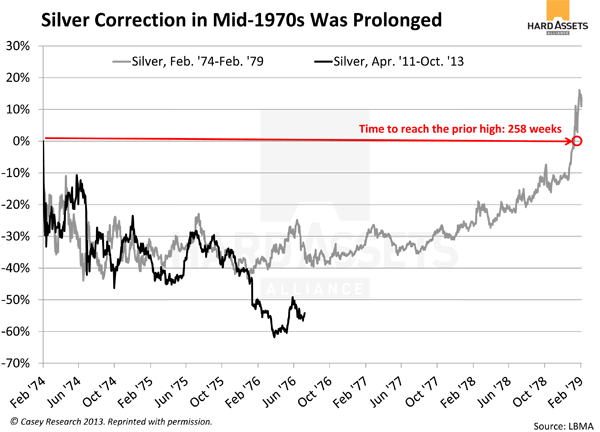

Цена на серебро с декабря 1974 по июль 1978 гг (серым) и с сентября 2011 по октябрь 2013 гг (черным), красным – время, затраченное на возвращение к прежним высотам - 258 недель

В отличие от золота, наши нынешние продажи находятся на более глубоком уровне по сравнению с серединой 1970-х. Но более важной является величина задержки в то время: после резкого спада более чем на 40% серебро торговалось с разбросом цены в течение примерно трёх лет.

Это подсказывает, что быстрый возврат к предыдущему пику серебра маловероятен. Ему требуется время для консолидации. Опять же, это не предсказание, а скорее прогноз, основанный на похожей картине из истории.

Рассматривая крупный план, помните, что серебро легко опережало золото во время последнего большого бычьего рынка - и я думаю, оно повторит этот подвиг.

Пусть вас не пугает долгое время восстановления на этих графиках. Сосредоточьтесь на тенденции; после изменения направления со спада на рост основной тенденцией был рост. Инвесторы, играющие против рынка, должны приготовиться к этой реальности, вместо того чтобы омрачать себя мыслями о том, сколько же времени надо ждать начала новой тенденции роста. К тому времени, когда основные аналитики - мало знающие о золоте, прежде всего - объявят о входе в «новый» бычий рынок, минимумы будут давно позади, вместе с лучшими шансами для покупки.

Распродажи могут быть выгодными

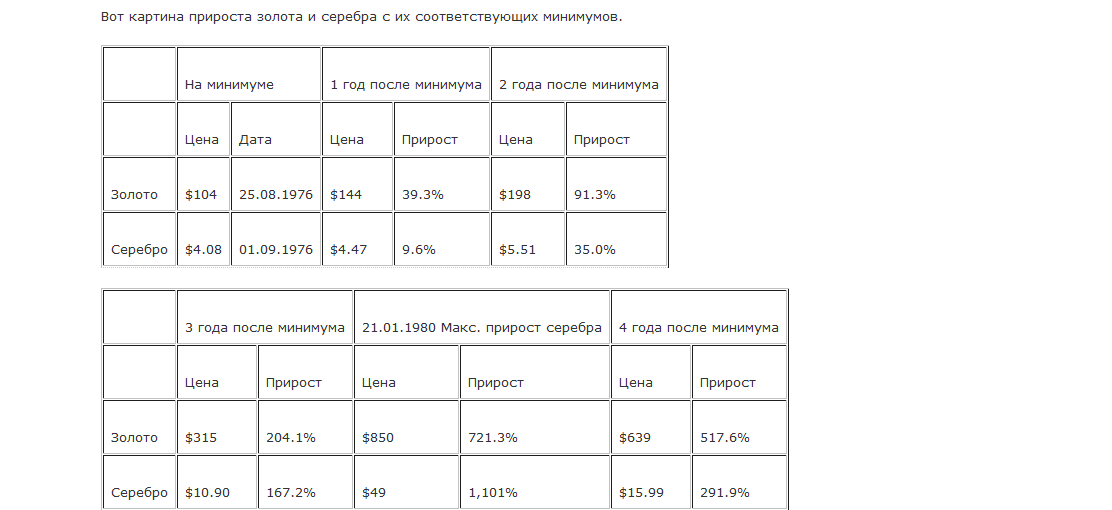

Миновав 25.08.1976 минимальную отметку $103.50, золото сменило тренд и 21.01.1980 выросло на колоссальные 721% до пика $850.

Подъём серебра был ещё более крутым. С минимума $4.08, зафиксированного в 1976-м, оно взлетело на 1,101%. Это десятикратный грааль инвестирования, когда инвесторы имеют шанс добавить нолик к своим первоначальным вложениям.

Но имейте в виду, что это был многолетний процесс, начавшийся после унылого двухлетнего спада, отмеченного резкими продажами. Это напоминает поведение золота после его пика 2011 года. Кроме того, наибольший прирост имел место в последние пять месяцев. Несомненно, терпение некоторых инвесторов в эти первые три года подвергалось испытаниям.

«Торговля» была ни к чему; просто покупать после большой коррекции и держаться в седле. Ни к чему также пытаться угадать время минимума; те, кто купил через год после минимумов, всё равно получили прибыль в 490% для золота и 996% для серебра. Наибольшая часть прибыли пришлась на второй год и далее.

Примечательно также то, что этот второй подъём в драгоценных металлах был больше первого подъёма этого десятилетия. Учитывая то, что проблема нашего долга высотой с Эверест не может разрешиться сама по себе без значительного обесценивания валюты, нет причин думать, что на этот раз исход не будет таким же.

Урок истории очевиден:

- Будьте терпеливы. Все шансы за то, что золото будет подниматься после периода консолидации цены и волатильности. Этот процесс займёт определённое время, но, на мой взгляд, рост неизбежен.

- Будьте готовы. Большие прибыли следуют за большими распродажами. Мы не можем быть уверены в том, что наблюдаем финальный минимум, но покупка на этих уровнях в конечном итоге принесёт большие прибыли.

Когда вы решаете, сколько средств выделять на драгоценные металлы, помните, что металлическое золото и серебро не являются на самом деле «инвестициями». Мы владеем ими, потому что шансы серьёзной перезагрузки финансовой системы весьма реальны, и металлы предоставляют нам защиту, которую не могут дать иные активы.

Оставить комментарий

Для того, чтобы оставить комментарий,

зарегистрируйтесь или войдите через соц. сети