Рынок люкса вернулся в 2014 год: Граждане перекладывают капиталы в золото и бриллианты

Рынок люксовых товаров и предметов роскоши переживает настоящее испытание во время пандемии. Продажи упадут по итогам года практически во всех сегментах премиальных изделий. Кое-какое оживление накануне новогодних праздников наметилось в секторе продаж ювелирных украшений. Кроме того, часть покупателей могут воспринимать покупку ювелирных изделий как разумный способ вложения своих денег.

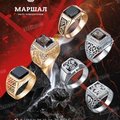

Спрос на ювелирные изделия премиум-сегмента, представленные онлайн в ювелирном гипермаркете Sunlight, в декабре 2020 в годовом сопоставлении вырос в 5 раз, - говорится во внутреннем исследовании потребительского спроса в ювелирном гипермаркете. ТАСС подтверждает эту новость ссылаясь на имеющееся в распоряжении информационного агентства исследование с данными об онлайн-продажах в декабре 2020 года по отношению к декабрю 2019-го.

Рост спроса объясняется увеличением интереса россиян к изделиям из золота и с бриллиантами, считают эксперты. Аналитики отмечают значительное увеличение онлайн-покупок драгоценностей. Обращает на себя внимание и 25-процентное увеличение среднего чека на золотые изделия.

Некоторый всплеск интереса к покупкам украшений фиксировался и в развитых странах. Так, сообщается о росте онлайн-продаж ювелирных украшений в Великобритании. «В апреле и мае 2020 года продажи ювелирных изделий упали на 3,8 млрд долл. по сравнению с 2019 годом из-за того, что магазины были физически закрыты, но в последующие летние месяцы продажи выросли. Ювелирных изделий было продано на 1 млрд долл. больше, чем за аналогичный период прошлого года», – отмечают авторы New York Times. Согласно данным NPD Group (занимается исследованиями рыночной конъюнктуры), продажи ювелирных изделий с марта по октябрь снизились примерно на 30% в годовом исчислении, однако несколько восстановились за последние несколько месяцев.

Впрочем, несмотря на отмеченный рост в декабре, в целом продажи ювелирных изделий падают. Так, по итогам 11 месяцев этого года продажи ювелирки сократились на четверть в натуральном выражении, сообщает российский оператор фискальных данных «Платформа ОФД». В денежном выражении объем продаж ювелирных изделий снизился на 14%. Оператор фискальных данных «Такском» сообщал, что только с 1 июня по 31 октября 2020 года по сравнению с аналогичным периодом 2019 года продажи упали на 23%. Основной спад пришелся на июль – по сравнению с июнем 2019 года продажи упали на 55%. При этом онлайн-продажи драгоценностей растут. Согласно оценке исследовательского агентства M.A. Research, по итогам года рост сегмента интернет-продаж ювелирной продукции в России составит 13–14%.

Сами участники сегмента говорят, что продажи ювелирной отрасли в рублях выросли по сравнению с прошлым годом на 15%. «Но цены на ювелирную продукцию тоже выросли где-то на 60% (оптовая цена ювелирного изделия из золота за 1 г. – «НГ»). Если цены выросли на 60%, а продажи только на 15%, значит, в физических объемах мы потеряли процентов 35», – рассказывали в ассоциации «Гильдия ювелиров России».

В России ситуация может отличаться от мировых трендов из-за высокой доли теневого оборота на ювелирном рынке. Так, по оценкам замминистра финансов Алексея Моисеева, она занимает половину рынка. В зоне контроля российских властей находятся драгоценные металлы, камни и изделия из них общей стоимостью около 3 трлн руб.

В целом же падение показывают практически все сегменты премиального рынка. К примеру, как сообщает аналитическое агентство «Автостат», российский рынок автомобилей класса люкс в ноябре провалился в годовом выражении на 28%. При этом в натуральном выражении в последнем месяце было продано 74 люкс-автомобиля. Наибольшее падение показали бренды Maserati – минус 92%, Lamborghini – минус 50%, Bentley – минус 23%, Rolls-Royce – минус 18%. При этом некоторые марки в течение месяцев не продали ни одного автомобиля. По итогам 11 месяцев этого года продажи люксовых авто снизились на 12%, составив 1026 штук, следует из данных «Автостата».

Динамика продаж люкса и предметов роскоши в России в целом находится в контексте глобальных трендов, соглашается гендиректор Fashion Consulting Group Анна Лебсак-Клейманс. «За первое полугодие продажи брендов – лидеров люксового рынка драматично упали. Онлайн-продажи были не в состоянии компенсировать потери, которые образовались из-за закрытия офлайн-магазинов в период карантина. Россия как полноценный участник глобального рынка люкса также внесла свою лепту в эти негативные показатели первого полугодия», – рассказала она «НГ».

В результате падение продаж люксовых брендов наблюдалось в диапазоне 25–50%. Так, продажи у LVMH (Louis Vuitton Moët Hennessy) сократились на 38%, у Hermes – на 24,2%. Продажи у холдинга Compagnie Financière Richemont, в управлении которого находятся компании, специализирующиеся на украшениях, часах и одежде, упали на 47%. На 30% сократились продажи у Yves Saint Laurent и на 29,7% у Kering (управляет брендами, специализирующимися на люксовой одежде, часах и украшениях), рассказывает Анна Лебсак-Клейманс.

Тем не менее, продолжает она, в третьем квартале картина существенно изменилась. «Показатели продаж за третий квартал 2020-го у некоторых компаний даже превысили показатели 2019 года. В частности, LVMH – рост на 12%, Hermes – рост 4,2%. В группе Kering рекордные показатели у Bottega Veneta с ростом на 21%, Alexander McQueen и Balenciaga выросли на 10%, Yves Saint Laurent – на 5%», – рассказывает эксперт.

Россия в ситуации с люксом, по словам эксперта, оказалась в промежуточной ситуации между «востоком» и «западом». «Можно говорить о стабилизации спроса и даже росте продаж у ведущих крупных игроков. Так, например, показатели третьего квартала таких локомотивов люксового ретейла, как ГУМ и ЦУМ, также превысили планку прошлого года. В ЦУМе более чем на 10%», – отмечает Лебсак-Клейманс. По ее мнению, важная причина таких процессов заключается в отсутствии в РФ иностранного туристического потока, который обеспечивал до 10–15% продаж. Однако это было компенсировано тем, что состоятельные россияне также тратили свои деньги не за рубежом, а в РФ, указывает она.

Не все считают ситуацию в премиальной рознице настолько благополучной. Люкс-ретейлеры сильно пострадали из-за прекращения международного туризма, и, даже несмотря на то что обеспеченные покупатели совершали покупки в России, их выручка по итогам года может упасть до 40%, отмечал ранее в СМИ гендиректор «INFOLine-Аналитики» Михаил Бурмистров. По его подсчетам, ГУМ может терять в выручке до 50%, а ЦУМ – до 40%.

В текущем году, по данным аналитиков консалтинговой компании Bain&Co, мировой рынок категории «персональный люкс» (одежды, обуви, часов и аксессуаров) сократится на 23%, до 217 млрд евро. При этом операционная прибыль компаний снизится на 60%. Отдельно подчеркивается, что рынок люксовых товаров в целом, который включает в себя как предметы роскоши, так и частные самолеты, яхты, изысканные вина и деликатесы, сократился такими же темпами и в настоящее время оценивается примерно в 1 трлн евро.

Падение по итогам 2020 года будет самым большим спадом с 2009 года, а показатели продаж вернутся к значениям 2014-го. В 2009 году, в период сильнейшего финансового кризиса, снижение составило всего 8%, что в три раза меньше прогнозируемого по итогам 2020 года. Столь «беспрецедентное падение объема рынка случилось впервые за всю историю измерений», подчеркивают в Bain&Co. К слову, по итогам 2019 года рынок люкса показал рост на 7%, составив 281 млрд евро.

Основной удар от спада приняла на себя Европа из-за остановки туристической отрасли. В ЕС продажи предметов роскоши снизились на 36% и составили 57 млрд евро. В Северной и Южной Америке продажи упали на 27% и составили 62 млрд евро. Единственный, кто сегодня демонстрирует рост рынка люкса, – Китай. Поднебесная по итогам года увеличит продажи предметов роскоши на 45%, до 44 млрд евро. Считается, что причиной тому – покупки граждан КНР внутри своей страны.

Очевидно, на этом основаны и позитивные ожидания компании о скором отскоке рынка. В Bain&Co прогнозируют рост от 10–12% до 17–19% в 2021 году в зависимости от макроэкономической ситуации. «К показателям 2019 года рынок сможет вернуться лишь к концу 2022 – началу 2023 года», – уверены в компании. При этом уже к 2025 году рынок персонального люкса должен был достигнуть 330–370 млрд евро, прогнозировали в консалтинговой компании.

Не все эксперты столь оптимистичны. «Восстановление продаж на мировом рынке предметов роскоши к уровням 2019 года ожидается не ранее конца 2022 года и будет зависеть от успехов в борьбе стран с вирусом, темпов восстановления международного туризма и макроэкономических показателей», – говорит директор по работе с состоятельными клиентами компании «БКС Мир инвестиций» Андрей Ревенко.

«Активность азиатских рынков не может полностью компенсировать удары пандемии – провальную весну, продолжающуюся стагнацию продаж в Европе и других регионах мира. У крупных брендов лидеров рынка прогнозируемое сокращение от 10 до 25%», – говорит Анна Лебсак-Клейманс, полагая, что рынку будет сложно восстановиться ранее 2023 года. Эксперт не исключает, что в регионах, наиболее зависимых от туризма, восстановление может затянуться до полного восстановления собственно сегмента путешествий. Так, например, эксперты ожидают полного восстановления туризма в Нью-Йорке только к 2025 году, указывает Лебсак-Клейманс.

В то же время сегмент ювелирных украшений на фоне пандемии и кризиса снизился меньше других секторов, считают эксперты. «В целом по году просадка составит 20% в среднем по России. При этом падение в продажах одежды составляет 40%, обуви – 35%, аксессуаров – около 50% (в том числе частично и в категории «люкс»)», – говорит первый вице-президент «Опоры России» Павел Сигал. Эксперт фиксирует рост спроса на золотые и серебряные изделия, а также на товары из платины с натуральными камнями. «Также покупатели стали более активно, чем ранее, приобретать массивные изделия из золота – вероятно, это делается как инвестиция, так как большой вес изделия в золоте имеет не столько дизайнерскую ценность, больше ценятся масса металла в изделии и проба», – не исключает он.

В России наибольшим спросом пользуются золотые, серебряные и платиновые изделия, покупатели также предпочитают натуральные камни, соглашается руководитель аналитического департамента AMarkets Артем Деев. «Если в предыдущие годы наблюдалась тенденция к приобретению изделий с камнями нетрадиционных расцветок, то в этом году растут продажи изделий с камнями классических цветов, что также подтверждает тезис о том, что нынешние покупатели инвестируют в ювелирные изделия», – отмечает он.

Аналитик подчеркивает: не только в нашей стране, но и в других государствах, пострадавших от пандемии, граждане стали чаще покупать ювелирные изделия как инвестицию. При этом, несмотря на вероятное инвестирование, рынок ювелирных изделий в РФ сократится в этом году минимум на 20% к уровню прошлого года, продолжает эксперт.

Ювелирные изделия не являются инвестиционным инструментом, это большое заблуждение, спорит главный аналитик компании «Алор Брокер» Алексей Антонов. «Растут в цене только украшения, имеющие историческую, художественную или культурную ценность, поскольку их цена никак не связана со стоимостью сырья, из которого они произведены. По общему же правилу ювелирные изделия не дорожают, а, наоборот, обесцениваются при попадании на вторичный рынок», – напоминает он. «В целом «инвестиции» в золотые украшения сегодня – это примерно такая же глупость, как «инвестиции» в шубу или серийный автомобиль. Эти вещи не растут в цене, а, напротив, обесцениваются», – резюмирует Алексей Антонов.

Между тем, авторы общественно политических каналов продолжали вести коронавирусные хроники. «В России зафиксировано 29 935 новых случаев коронавируса. В Москве новый антирекорд с начала пандемии — 8203 заболевших, в Санкт-Петербурге – 3756, в Московской области – 1538 человек», - пишет «Бойлерная».

«Новый рекорд - 29 935 выявленных новых случаев заражения коронавирусом за сутки, на 585 больше, чем было 21 декабря, и на 18 279 больше, чем было 11 мая. Вторая волна пандемии стала на 156,82% выше первой (на столько число заболевших сегодня больше числа заболевших 11 мая)», - констатируют авторы «Мюслей вслух».

Оставить комментарий

Для того, чтобы оставить комментарий,

зарегистрируйтесь или войдите через соц. сети