Самые доходные инвестиции за последние несколько десятилетий

Выводы получились весьма интересные. Наибольший среднегодовой темп роста стоимости (CAGR) продемонстрировали раритетные автомобили. А самыми устойчивыми к рисковым отклонениям являются ювелирные изделия, сделанные известными мастерами.

Предметы коллекционирования, по мнению аналитиков Deloitte Luxembourg и Credit Suisse, являются самостоятельными активами и требуют такого же уровня внимания и управления, как и другие экономические активы. Для них характерны свои собственные риски, и они чувствительны к деловым циклам, процентным ставкам и другим специфическим факторам. Вместе с тем динамика их стоимости и индикаторов надежности не уступает показателям традиционных активов, и они могут помочь инвесторам защитить и преумножить свое состояние.

Сравнение среднегодового темпа роста стоимости (CAGR) обычных экономических активов с показателями предметов коллекционирования показывает, что они близки по своей доходности.

Наиболее высокий среднегодовой темп роста стоимости за последние несколько десятилетий показали эксклюзивные автомобили (+12%). За ними идут среднегодовые темпы роста стоимости государственных облигаций США (+8,8%), предметов искусства и антиквариата (+8,4%), корпоративных облигаций США (+7,9%) и глобальных акций (+7,4%).

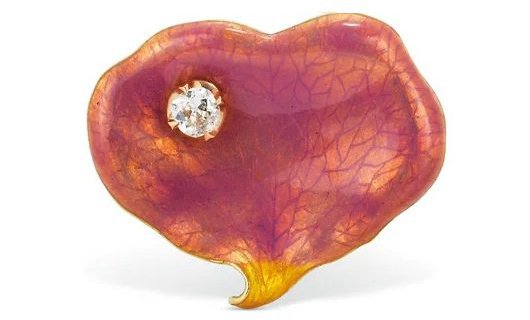

По надежности инвестиций (соотношению доходности и риска, рассчитанному с помощью коэффициента Шарпа - Sharpe Ratio) на первое место выходят ювелирные украшения эпохи ар-деко (211,8%). Вслед за ними выстроились эксклюзивные ювелирные украшения, созданные в 1945–1975 гг. (196,7%), сумки Chanel (170%), раритетные наручные часы (160%) и коллекционные автомобили (119,1%). И только после них идут корпоративные облигации США (116%).

Учитывая неопределенность ситуации, связанную с пандемией COVID-19, и растущую озабоченность по поводу политики большинства стран, предполагающей масштабную денежную эмиссию для поддержки экономики, коллекционирование предметов искусства, раритетных авто, ювелирных украшений, по оценке Deloitte Luxembourg и Credit Suisse, может добавить дополнительную устойчивость в портфели инвесторов и помочь диверсифицировать их активы.

«Следует понимать, что средние показатели за определенный период более применимы к долгосрочным вложениям, - комментирует ситуацию эксперт портала artinvestment.ru Денис Белькевич. - На практике, в краткосрочной перспективе, активы с вполне конкурентоспособными показателями могут вести себя по-другому».

Инвестиционные показатели предметов коллекционирования и традиционных экономических активов

|

Класс актива |

Индекс расчета |

Период |

CAGR, % |

Коэффициент Шарпа, % |

|---|---|---|---|---|

|

Предметы коллекционирования |

||||

|

Предметы искусства и антиквариата |

Sotheby's Mei Moses All Art Index |

1950–2019 |

8,4 |

49,7 |

|

Коллекционное вино |

Live-ex 100 |

2001–2020 |

5,7 |

43,9 |

|

Коллекционные автомобили |

HAGI (R) Top Index |

2010–2020 |

12,0 |

119,1 |

|

Ювелирные украшения, созданные в 1945–1975 |

Art Market Research Jewlery and Watches Index |

1985–2020 |

4,8 |

196,7 |

|

Ювелирные украшения эпохи ар-деко, включая изделия с жемчугом |

Art Market Research Jewlery and Watches Index |

1985–2020 |

5,0 |

211,8 |

|

Наручные часы |

Art Market Research Jewlery and Watches Index |

1983–2020 |

5,5 |

160,0 |

|

Сумки Chanel |

Art Market Research Luxury Handbag Index |

2010–2020 |

6,0 |

170,0 |

|

Традиционные экономические активы |

||||

|

Глобальные акции |

MSCI AC World |

1976–2020 |

7,7 |

51 |

|

Глобальные облигации |

MSCI AC World |

1990–2020 |

5,6 |

107 |

|

Государственные облигации США |

MSCI AC World |

1976–2020 |

8,8 |

82 |

|

Корпоративные облигации США |

MSCI AC World |

1976–2020 |

7,9 |

116 |

|

Недвижимость |

MSCI AC World |

1994–2020 |

6,3 |

33 |

|

Биржевые товары |

MSCI AC World |

1976–2020 |

4,8 |

32 |

|

Золото |

MSCI AC World |

1976–2020 |

6,1 |

33 |

|

Вложения в хеджевые фонды |

MSCI AC World |

1993–2020 |

7,0 |

104 |

Источник: Deloitte Luxembourg и Credit Suisse

Оставить комментарий

Для того, чтобы оставить комментарий,

зарегистрируйтесь или войдите через соц. сети