Информационно-аналитическое агентство INFOLine проанализировало* результаты деятельности крупнейших ювелирных розничных сетей России по итогам 1 пол. 2023 года и сформировало рейтинги по четырем параметрам: объем продаж, динамика продаж, количество торговых объектов и динамика количества торговых объектов.

После резкого сокращения в 2022 г. на 6,7% на фоне ухода из России ряда luxury брендов в I пол. 2023 г. наблюдается постепенное восстановление рынка ювелирной розницы, который по оценкам INFOLine по итогам полугодия вырос на 2% до 155 млрд руб.

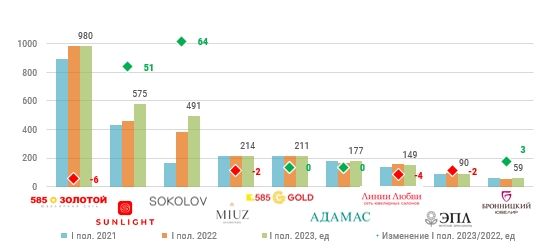

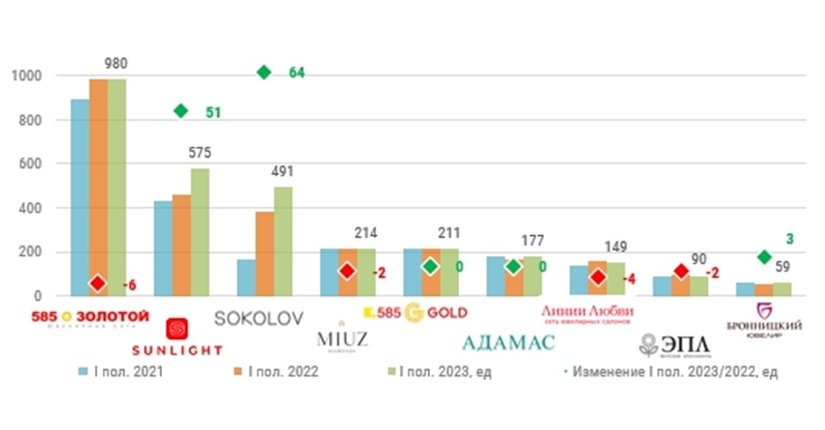

В TOP-3 лидеров по количеству торговых объектов в I пол. 2023 г. вошли торговые сети "585 Золотой", Sunlight и SOKOLOV, на долю которых пришлось порядка 67% общего количеств торговых объектов крупнейших ювелирных сетей (3 058). Совокупный чистый прирост за I полугодие 2023 года составил 74 ед.

Лидером по приросту количества торговых объектов за полугодие стал SOKOLOV, расширивший сеть с учетом франчайзинговых объектов на 64 до 491 магазинов (+110 ед. по сравнению с I пол. 2022). Также быстрый органический рост продемонстрировал SUNLIGHT – 51 объект до 575 (+115 ед. по сравнению с I пол. 2022). Кроме того, "Бронницкий ювелир" увеличил сеть на 3 объекта.

Рейтинг крупнейших ювелирных сетей России по количеству торговых объектов

Источник: INFOLine «Рейтинг крупнейших ювелирных сетей России», с учетом франчайзинга, MIUZ-без учета партнерских магазинов

В выручке крупнейшие сети в I пол. 2023 г. росли значительно быстрее, чем рынок в целом: совокупные продажи TOP-3 крупнейших ювелирных сетей (SUNLIGHT, "585 Золотой" и SOKOLOV) выросли на 40,3% до 63,4 млрд руб., что составило 75,6% совокупных продаж крупнейших сетей (в I пол. 2022 г. – 70,2%, в 2022 г. – 73,2%).

Лидирующую позицию по выручке и динамике роста занимает SUNLIGHT, нарастивший продажи на 60,4%. По данным компании рентабельность по чистой прибыли в I пол. 2023 г. составила 6%, а по EBITDA – 10%. Розничные продажи сети SOKOLOV в связи с замедлением темпов открытия новых магазинов выросли на 34% (с учетом франчайзинга, но без учета продаж на маркетплейсах). При этом SOKOLOV опережает SUNLIGHT по эффективности: по данным компании, рентабельность по чистой прибыли в I пол. 2023 г. составила 8,5%, а по EBITDA – 21%. Третью позицию по темпам роста заняла сеть MIUZ Diamonds, с учетом эффекта от проведенного ребрендинга и обновления розничных объектов нарастившая продажи на 32% до 8,2 млрд руб.

Рейтинг крупнейших ювелирных сетей России по выручке в I пол. 2023 года, млрд руб. с учетом НДС

Источник: INFOLine «Рейтинг крупнейших ювелирных сетей России», с учетом собственной online-доставки и франчайзинга (в рейтинг не включены маркетплейсы)

Генеральный директор INFOLine-Аналитика Михаил Бурмистров:

«В 2023 году ювелирный рынок продолжает восстанавливаться, причем во 2 полугодии темпы роста существенно ускорились, как в связи с активизацией спроса и объемов потребительского кредитования, так и под влиянием повышения цен из-за ослабления рубля и повышения цен на золото. Драйвером роста остаются онлайн-продажи и расширение ассортимента российских игроков, которые активно увеличивали предложение в высоком ценовом сегменте для замещения международных брендов и одновременно расширяли линейки более доступных по цене изделий (как из серебра, так и бижутерии и сопутствующих аксессуаров)».

Генеральный директор холдинга SUNLIGHT Дмитрий Лазарев:

«SUNLIGHT занимает лидирующую позицию на ювелирном рынке России по объему продаж. Общие продажи в первом полугодии 2023 года выросли на 60% по сравнению с аналогичным периодом прошлого года. Столь высокая динамика развития компании в 2023 году связана как с общим восстановлением потребительского спроса и консолидацией ювелирного рынка, так и с тем, что компания активно развивала свою сеть и расширила географическое присутствие, а также существенно повысила операционную эффективность».

Руководитель Аналитического центра SOKOLOV Алина Колпакова:

«После периода экспоненциального роста числа магазинов собственной розничной сети, которая за 4 года выросла с нуля почти до 600 торговых точек, компания сосредоточилась на повышении эффективности бизнеса и сфокусировалась на развитии сети торговых франшиз, в которые товар поставляется по оптовым ценам, а издержки на открытие ложатся на плечи партнеров. В результате LTM EBITDA в целом по компании за 12 месяцев с июня 2022 по июнь 2023 года достигла 6,6 млрд рублей, а чистая прибыль увеличилась на 90% до 1,4 млрд рублей. Высокую маржинальность бизнесу SOKOLOV, в отличие от компаний, работающих по модели реселлеров, обеспечивает наличие собственного крупнейшего в России ювелирного производства и низкая себестоимость продукции за счет объемов и использования инновационных технологий в производстве».

Директор по маркетингу и развитию розничных продаж ювелирной сети «585*ЗОЛОТОЙ» Шляев Андрей Владимирович:

«В первом полугодии 2023 мы отметили значительный рост продаж золотых изделий: количество украшений из золота, реализованных с января по июль 2023 года, было на 11,9% больше, чем в аналогичном периоде 2022 года. Общая сумма продаж – выше на 16,9%. И вес проданных золотых изделий больше на 21,7%. Отчасти это связано с приоритетом более тяжеловесных изделий как инвестиционно более выгодных. С этим фактором связан и рост продаж ювелирных изделий с драгоценными и полудрагоценными камнями – он был особенно заметен в рассматриваемом периоде. Таких украшений клиенты сети приобрели на 42,5% больше, чем с января по июль 2022 года. Здесь важно отметить и позиционирование бренда – для нас особенно заметны тенденции спроса на золото и драгоценные камни, поскольку в «585*ЗОЛОТОЙ» самый широкий ассортимент именно золотых изделий среди конкурентов, мы – эксперты в этой нише. Стоит также отметить, что к осени 2023 рост цен на золотые ювелирные изделия в среднем по отрасли составил около 25% при том, что золото как сырье подорожало на 78% - то есть покупка золота действительно становится выгодным и прибыльным вложением средств. Клиенты подбирают наиболее комфортные условия, чтобы совершить более дорогую покупку – оплату долями, бонусами, предложения обновленной программы лояльности. Также востребована услуга обмена старых изделий на новые с небольшой доплатой – такой опцией постоянно пользуются около 7% клиентов сети «585*ЗОЛОТОЙ».

*Методология рейтинга:

При составлении рейтинга крупнейших ювелирных сетей специалисты INFOLine анализируют операционные и финансовые показатели ритейлеров, основным видом деятельности которых является реализация ювелирных изделий и сопутствующих товаров на территории России.

1. Основными параметрами ранжирования компаний в рейтинге являются:

- Выраженные в рублях розничные продажи ювелирных изделий и сопутствующих товаров на территории России с учетом НДС

- Динамика выручки в I пол. 2023 г.

- Количество торговых объектов на территории России в I пол. 2023 г.

- Динамика количества торговых объектов в I пол. 2023 г. (чистый прирост за полугодие)

2. При составлении рейтинга не учитываются компании, осуществляющие торговлю ювелирными изделиями только через online-каналы (интернет-магазины и маркетплейсы).

3. При оценке розничных продаж учитываются как собственные розничные объекты, так и франчайзинговые.

4. При оценке розничных продаж учитываются продажи в online (доставка и click&collect), но не учитываются продажи на маркетплейсах.

5. При оценке розничных продаж не учитываются продажи юридическим лицам.

6. При оценке количества торговых объектов учитываются как собственные, так и франчайзинговые торговые объекты. Если два или несколько объектов (например, розничный магазин и ломбард) находятся в одном или смежных помещениях, то они учитываются, как один торговый объект.

Оставить комментарий

Для того, чтобы оставить комментарий,

авторизуйтесь на портале или зарегистрируйтесь