За последний год ювелирный рынок в России заметно изменился: появились новые проекты, компании выбрали другие стратегии развития в условиях санкций, для брендов ввели ограничения для продажи и производства украшений. О том, что ждет отечественную индустрию и с какими ограничениями придется мириться маркам в нынешних реалиях, рассказывает геммолог, основатель, владелец и главный дизайнер Ювелирного дома Eirine Ирина Шамилова.

Российский ювелирный рынок, переживший резкий подъем в восстановительный период после пандемии, в настоящее время испытывает некоторые трудности. Они обусловлены многими причинами. Отмечается рост цен на сырье и снижение потребительского спроса. Это вызвано непростой политической обстановкой в мире, ухудшением макроэкономической конъюнктуры вследствие санкций и последующими изменениями в экономике страны. Сюда же можно отнести ряд законодательных и налоговых нововведений, которые тоже определенным образом повлияли на развитие ювелирного бизнеса. Несмотря на это, по данным статистических наблюдений, российские ювелиры сохраняют уверенные позиции на внутреннем рынке.

Локальные сложности

Из-за того что в России в прошлом году для производителей ювелирных украшений была отменена возможность использования упрощенной системы налогообложения (УСН), им придется теперь платить ряд налогов и НДС. В целом перевод ювелирной отрасли на НДС был нужен, чтобы крупные производители не дробили свои предприятия на мелкие компании для ухода от уплаты налогов. По данным исследовательского агентства M.A. Research многие представители ювелирного бизнеса восприняли это неоднозначно.

Введение НДС, исключение патентов и УСН из отрасли может негативно сказаться на предприятиях малого и среднего бизнеса — их количество уже сократилось примерно на 40%. Крупные компании, наоборот, наращивают свое присутствие. Опыт развитых стран показывает, что такая ситуация может иметь негативные последствия для всей отрасли, так как малые и средние игроки являются движущим элементом экономики.

Сокращение предприятий малого и среднего звена из-за отмены УСН приведет к снижению производства украшений высокого художественного уровня, создаваемых российскими дизайнерами вручную в небольших студиях и мастерских. В их числе могут оказаться те, кто пользуется уважением среди мирового сообщества и способствует развитию отечественной культуры и креативной индустрии.

Со следующего года в России начинается новый этап маркировки ювелирных изделий, обязывающий наносить лазерную метку DataMatrix непосредственно на поверхность самого изделия. Уже к марту 2024-го все без исключения ювелирные изделия должны будут получить индивидуальные коды, сюда входят и те, что ныне лежат на прилавках. Этим будет заниматься Федеральная пробирная палата. Никто не будет спорить с тем, что маркировка — это положительная мера. Она делает прозрачным учет и контроль оборота драгоценных металлов и камней, а также изготовленных из них изделий. Маркировка защищает интересы потребителя от подделок, служит подтверждением подлинности украшений и законности их выпуска, что, несомненно, повышает доверие клиентов к производителю.

Крупный бизнес к введению указанных новшеств относится спокойно. Для малых и средних производств ювелирных украшений, на мой взгляд, эти меры все же могут представлять определенные трудности и усложнят развитие их бизнеса.

Противостояние бизнесов

Данные M.A. Research свидетельствуют о том, что российский ювелирный рынок считается одним из наиболее консолидированных по сравнению с остальными сегментами ретейла. Доли крупнейших сетей растут ежегодно. Если в 2018 году на пятерку крупнейших сетей приходилось 29,2% рынка, то по итогам 2021-го — уже 47,6%. По итогам 2022 года 73% общих продаж ювелирных изделий в России пришлось на тройку лидеров — Sunlight, «585* Золотой» и Sokolov. По оценкам аналитиков INFOLine, продажи этих крупнейших ювелирных сетей росли, хотя в целом развитие ювелирного ретейла в 2022 году замедлилось: выручка Sokolov увеличилась на 86,7%, Sunlight — на 13,2%, «585* Золотой» — на 6,9%.

Тенденция к консолидации ювелирного рынка, безусловно, продолжится. Этому в первую очередь будет способствовать изменение российского налогового законодательства. Малый и средний бизнес будут испытывать все большее давление, а крупные ювелирные компании фактически могут стать монополистами. Анализ данных, опубликованных исследовательским агентством M.A. Research, показывает, что текущее состояние дел в ювелирном секторе российской экономики занимает новые позиции. Начиная с третьего квартала 2023 года рост оборота ювелирного рынка ускорился. Это связано с активизацией спроса и роста потребительского кредитования. Кроме того, часть россиян лишилась возможности ездить за границу и может в своей стране тратить свободные средства, в том числе на драгоценности.

Максимально затруднился импорт камней и ювелирных украшений, возникли существенные проблемы с логистическими цепочками. Большая часть перевозок не функционирует из-за того, что авиаперевозчики не могут осуществлять доставку на территорию РФ. Также договоренностей с европейскими партнерами о продажах ювелирной продукции за рубежом практически нет. Отменены коллаборации со знаменитостями и зарубежными компаниями, под большим вопросом планы на экспорт.

Огромная часть банков из стран, традиционно импортирующих драгоценные и полудрагоценные камни, отказывается принимать контрактные платежи от российских банков. Это может создать ряд затруднений для отечественных ювелиров. В России производятся в основном бриллианты, поэтому обеспечить за счет внутренних резервов весь ассортимент ювелирных вставок, пользующихся спросом у покупателей, будет очень трудно.

Новые возможности

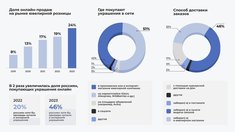

Среди перспектив развития российского ювелирного рынка аналитики M.A. Research выделяют следующие направления: увеличение доли онлайн-продаж ювелирных изделий через маркетплейсы и собственные интернет-магазины сетей; ускорение консолидации рынка крупнейшими игроками; рост доли магазинов малых форматов, в том числе дисконтных, расширение в сегменте стрит-ретейла.

Но все-таки прогнозы, касающиеся роста российского рынка, сейчас делать сложно. Существуют разные мнения специалистов-профессионалов на этот счет. Аналитики INFOLine фиксируют, что в 2023 году ювелирный рынок начал восстанавливаться. По итогам года агентство ждет рост рынка на уровне 3-5%. Объясняется такая позитивная динамика развитием онлайн-продаж, расширением ассортимента российских игроков, которые активно увеличивали предложение в высоком ценовом сегменте, а также усилением ценовой конкуренции между ретейлерами, сделавшей ювелирные изделия более доступными по цене. Кроме того, одна из причин может быть связана еще и с тем, что ювелирные изделия — это надежный инструмент сохранения сбережений от инфляции. Специалисты центра BusinesStat предполагают рост предложения ювелирных изделий в следующие годы на уровне 1,5-5,5% в год.

Производители ювелирных украшений в основном поддерживают это мнение. Но среди российских ювелиров есть и те, кто считает, что в ближайшие годы рынок расти не будет, и вероятнее всего будет наблюдаться перераспределение рынка между разными игроками. Что касается покупательского спроса, то он характеризуется двумя главными критериями. С одной стороны, россияне предпочитают вкладываться в изделия среднего и высокого ценовых сегментов, рассматривая покупку ювелирных украшений как возможность сохранить собственные накопления. Такие украшения могут выступать в качестве инвестиций. Это дорогие украшения из драгоценных металлов с натуральными камнями премиального уровня (бриллианты, изумруды, сапфиры, рубины). С другой стороны, люди стараются экономить. Из-за падения доходов и роста обязательных платежей они вынуждены приобретать более дешевые украшения. Многие покупатели нацелены на поиск выгодных предложений, и их траты на товары не первой необходимости резко сокращаются.

Работа с клиентом

Сейчас для основной массы потребителей ценовой фактор будет играть главную роль, поэтому скидки и акции на ювелирные украшения будут привлекать внимание покупателей прежде всего. Также при выборе ювелирного украшения наблюдается рост интереса покупателей к его содержательной и смысловой составляющим. Изделия должны соответствовать основным тенденциям времени и находить эмоциональный отклик у потенциального владельца. В этом плане удачным решением для привлечения клиентов может стать описание концепции изделия и предоставление сведений о значении использованных в нем камней. Повышению популярности и увеличению объемов продаж способствуют и коллаборации брендов с известными персонами.

Увеличение объема онлайн-продаж ювелирных изделий объясняется долгожданной легализацией интернет-торговли товарами этой категории. В значительной мере этому способствовала как общая тенденция перехода покупателей из офлайна в онлайн, так и активный маркетинг универсальных маркетплейсов и увеличение числа селлеров ювелирных украшений на онлайн-площадках. И все же, выбирая изделие и делая заказ онлайн, клиенты предпочитают прийти в магазин розничной торговли для принятия окончательного решения о покупке. Они считают необходимым примерить украшение и понять, что оно из себя представляет в действительности. Их привлекает возможность подержать в руках выбранное украшение и почувствовать его энергетику. Потребители ценят особую атмосферу, которая сопутствует приобретению ювелирного изделия непосредственно в магазине или бутике.

Улучшению динамики продаж крупных российских торговых сетей в значительной мере способствовал уход с рынка всемирно известных брендов, доля которых на рынке составляла около 10%. На долю Swarovski, Cartier, Boucheron, Bvlgari, Tiffani, Pandora, Tous и других приходилось до 80% продаж украшений премиального сегмента. Эксперты и аналитики исследовательского агентства M.A. Research считают возможным на этом фоне увеличение продаж ювелирных украшений в стране на 12-15% в денежном выражении по итогам 2023 года. Отечественные производители украшений среднеценового сегмента уже успели сориентироваться в обстановке. Они предлагают покупателям адекватные по цене, дизайну и качеству изделия. В основном это копии и реплики того, что поставлялось ушедшими из РФ брендами. Можно предположить, что в премиальном сегменте тоже вырастет активность производителей. Но насколько успешным будет продвижение их продукции сейчас оценить непросто. Возможно покупатели, привыкшие приобретать украшения определенных брендов, будут продолжать их покупать, выезжая за пределы России.

Ценители украшений класса люкс требовательны и свои привычки менять не любят, поэтому нашим ювелирам придется завоевывать их расположение и доказывать свою состоятельность, освоив выпуск элитных ювелирных изделий. Пытаться заслужить лояльность клиентов, используя полное копирование брендовых моделей, — не самый лучший способ достичь признания. Наоборот, подражание ушедшим иностранцам лишит отечественных ювелиров возможности использовать свой индивидуальный подход. Нельзя забывать о богатой национальной культуре и российских традициях. При освободившемся рынке нужно профессионально (во всех смыслах) использовать этот потенциал.

Популярность дорогих украшений ювелирных домов с мировой известностью всегда определялась не только качеством исполнения и их художественной ценностью. Большую роль играет их статус. Как основатель и руководитель ювелирного дома EIRINE могу с уверенностью заявить, что украшения ценят прежде всего за их уникальность и эксклюзивность. Чтобы завоевать место на рынке и стать по-настоящему востребованными в среде потребителей украшений люксового сегмента, важно следить за общемировыми модными тенденциями и изучать лучшие образцы ювелирных изделий топовых брендов, но ещё важнее научиться использовать и продвигать собственные уникальные авторские разработки в дизайне и производстве.

На сегодня для покупателей очень важна персонификация бренда. Отечественным ювелирам люксовых украшений и украшений премиум-класса предстоит выработать стратегию, которая позволит им выйти на уровень лидирующих зарубежных брендов. Выпускаемая ими продукция должна не только не уступать, но и конкурировать с образцами ведущих мировых производителей ювелирных изделий. Для этого в России есть все условия и есть компании, которые могут и должны решить эту задачу. Качественный маркетинг, продвижение собственного бренда на рынке, использование освободившейся торговой ниши, сотрудничество с другими популярными производителями эксклюзивных товаров и услуг — все это непременно даст свой результат.

Оставить комментарий

Для того, чтобы оставить комментарий,

авторизуйтесь на портале или зарегистрируйтесь