Слово “ломбард" вызывает неоднозначные ассоциации… Однако новое поколение лишено предубеждений и пользуется услугами ломбарда так же, как и любой другой кредитной организации. Вложения в ломбарды сегодня — перспективный и интересный для инвестора бизнес.

Российский рынок ломбардов стремительно развивается — сегодня на нем присутствуют более двух тысяч компаний, совокупный оборот которых превышает 150 миллионов долларов в год. Ломбардный бизнес характеризуется устойчивой тенденцией к росту, и потому привлекает внимание все большего числа инвесторов: войти в него пытаются банки, торговые и ювелирные компании, а также частные лица, выбирающие наиболее выгодное направление для вложения свободных средств.

Рынок процентщиков

Ломбард — кредитное учреждение, выдающее ссуды (как правило, краткосрочные) под залог движимого имущества. Правовые основы деятельности ломбардов устанавливаются Гражданским кодексом РФ и федеральным законом “О залоге": вещи, являющиеся предметом залога, передаются во владение ломбарду, но право пользования и распоряжения ими к нему не переходит. Вообще, “движимое имущество" — очень широкая категория. В реальной жизни ломбарды специализируются на какой-то одной его составляющей — ювелирных изделиях, автомобилях (так называемые “автоломбарды"), бытовой технике или одежде. Сейчас достаточно активно развиваются ломбардные учреждения, работающие с антиквариатом. Есть даже компании, которые предпочитают выдавать ссуды под залог оптовых партий того или иного товара.

При этом ломбарды не имеют права принимать в залог драгоценные металлы в слитках и самородках (а также в пластинах, проволоке, деталях, имеющих производственное или лабораторное назначение), сусальное золото, заготовки ювелирных изделий, отечественные золотые и серебряные ордена и медали, драгоценные камни и жемчуг в необработанном виде, холодное и огнестрельное оружие. Клиентами ломбардных учреждений не могут быть люди, не достигшие 18 лет, а также государственные и общественные предприятия, организации и учреждения.

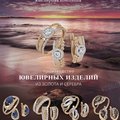

Традиционно наиболее разнообразна номенклатура услуг, предоставляемая государственными (муниципальными) ломбардами, которые обычно располагают дешевыми либо вовсе бесплатными производственными площадями. Это позволяет им принимать в залог достаточно громоздкое имущество, например ковры и мебель. В свою очередь, частные ломбардные учреждения, располагающие весьма небольшими помещениями и арендующие их по рыночной ставке, чаще всего оказывают услуги, связанные с закладом изделий из драгоценных металлов и камней и, иногда, другого высоколиквидного малогабаритного имущества (аудио-, видеоаппаратуры и пр.). В любом случае именно на изделия из драгоценных металлов и драгоценных камней приходится около 90 % оборота всех ломбардов. В отдельных случаях, в зависимости от специфики кредитного учреждения, эта цифра может меняться.

Впрочем, государственных ломбардов в России почти не осталось — их доля на рынке не превышает 10 %.

Российский рынок ломбардов в настоящий момент характеризуется целым рядом тенденций, повышающих его привлекательность для инвесторов. Прежде всего, как уже отмечалось, по данным Государственной Пробирной палаты, количество зарегистрированных ломбардов, осуществляющих операции с драгоценными металлами и драгоценными камнями, постоянно растет, в среднем на 100—150 компаний в год.

Увеличивается доля сетевых фирм, сумевших значительно потеснить своих конкурентов во всех крупных городах. В небольших населенных пунктах по-прежнему большую роль играют несетевые ломбарды. Как правило, сети предпочитают строить свой бизнес в рамках одного региона, хотя здесь есть и исключения: ФПГ “Драгоценности Урала" имеет 40 ломбардов в разных регионах России. Принято считать, что сетевые ломбарды в гораздо большей степени заинтересованы в долгосрочной перспективе работы с клиентами и, как правило, имеют более высокую надежность, могут предложить населению лучшие условия кредитования. Скорее всего, в ближайшие годы сетевые ломбарды сумеют занять более 50 % рынка (сейчас им принадлежит чуть более 35 %).

А кто клиент?

По мере развития экономики, увеличения доходов населения, роста потребительского рынка все больше людей стало прибегать к услугам ломбардных учреждений. Сейчас понятно, что ломбарды ориентированы не на малообеспеченную часть населения, а на средний класс. Дело в том, что средства под залог своего имущества берут те, кто планирует выкупить его в ближайшее время. Те же, кто такой возможности не имеет, предпочитают вещи продавать — единовременно это дает бо’льший доход. Впрочем, в сетевых компаниях не выкупается около 5—7 % заложенного имущества, тогда как в единичных учреждениях этот показатель составляет 30—35 %. Необходимо отметить, что, по данным социологических исследований, происходит значительное омоложение клиентуры ломбардов — молодежь не имеет негативных предубеждений по отношению к ломбардному кредиту, существующих у лиц среднего и пожилого возраста.

Поскольку основная масса клиентов в своем выборе руководствуется главным образом территориальной близостью ломбарда, то расположение единичных ломбардов в местах проживания потенциальных клиентов сулит дополнительные выгоды. К тому же статус единственного ломбарда в районе позволяет диктовать свои условия по стоимости услуг.

Интересно, что в Москве наибольшую прибыль приносят ломбардные учреждения, расположенные в спальных районах, а в большинстве других регионов России в выигрыше оказываются фирмы, находящиеся в центральной части населенного пункта. Очевидно, сказывается разница в уровне жизни — за пределами Москвы средний класс чаще всего концентрируется в центре городов.

Собственно говоря, Москва отличается наибольшей степенью развития ломбардного бизнеса — у жителей столицы есть достаточно имущества, а быстро получить небольшой банковский кредит им пока еще очень непросто. Соответственно, растет спрос на услуги ломбардов. Так, в Москве в настоящее время насчитывается более 160 ломбардов, из которых 92 % — коммерческие. Положительная динамика этого бизнеса подтверждается хотя бы тем, что в 2000 году количество таких фирм не превышало ста. Около 30 % всех московских ломбардов входят в состав крупных сетевых структур. Основные игроки рынка — ГУП “Мосгорломбард" (13 ломбардов), “Ваш ломбард" (13 ломбардов), “Столичный ломбард" (6 ломбардов), ФПГ “Драгоценности Урала" (7 ломбардов в Москве), “Кредитникъ" (10 ломбардов).

Как работают ломбарды?

Каждый ломбард формирует более или менее уникальную технологию работы, связанную со спецификой принимаемых в залог вещей, местом расположения бизнеса, его позиционированием и т. д. В любом случае мнение, что ломбарды живут за счет реализации оставленных в залог вещей, ошибочно: основной доход таким бизнесам приносят проценты по выданным кредитам. Это происходит хотя бы потому, что невыкупленную по истечении определенного срока вещь учреждение обязано хранить в течение одного месяца, после чего должны быть устроены открытые торги. Причем залог оказывается полноценной собственностью ломбарда только после того, как ее не удалось продать и с первых, и со вторых торгов.

Правда, стоит отметить, что обязательность организации торгов оспаривается многими собственниками ломбардов: в пункте 5 статьи 358 ГК РФ сказано: “лом-бард вправе… продать это имущест-во в порядке, установленном для реализации заложенного имущест-ва". Вправе, а не обязан. Сейчас определенная часть ломбардов в своей работе вообще не использует публичные торги — залог продается через торговую сеть по истечении соответствующего срока со дня невозвращения суммы кредита. Правда, при продаже залога действует норма права, которая может трактоваться только однозначно: вещь не может пойти в продажу без исполнительной подписи нотариуса.

Обращаясь в ломбард, следует знать и некоторые особенности его деятельности:

залогодатель не вправе просить об отсрочке;

реализация предмета залога погашает требования ломбарда к гражданину, даже если вырученной суммы недостаточно для покрытия обеспеченного залогом требования ломбарда (то есть после продажи заложенного имущества клиент уже ничего не должен ломбардному учреждению);

… и обязанности ломбарда:

страхование предмета залога в полной сумме его оценки за свой счет в пользу залогодателя;

неиспользование и нераспоряжение предметом залога;

ответственность за утрату или повреждение предмета залога, если не будет доказано, что утрата или повреждение произошли в результате обстоятельств непреодолимой силы; бремя доказывания в этом случае лежит на самом ломбарде; возвращение предмета залога залогодателю в случае возврата кредита и процентов по нему в установленный срок.

Вообще, функционирование ломбардов в высокой степени формализовано. Так, договор залога оформляется путем выдачи учреждением залогового билета (документа строгой отчетности), форма которого утверждена Минфином РФ. При выдаче ссуды под залог вещей и драгоценностей применяется форма БО-7 “Залоговый билет", “Копия залогового билета", “Опись вещей", выписываемая в трех экземплярах под копирку. Первый экземпляр (залоговый билет) вручается залогодателю при сдаче вещей (драгоценностей) в залог и получении ссуды и возвращается им при погашении полученной ссуды в обмен на вещи. Второй экземпляр (копия залогового билета) после заполнения на нем ордера в кассу, который служит основанием для выдачи кассиром ссуды залогодателю, используется для составления регистров аналитического бухгалтерского учета. Третий экземпляр (опись вещей) хранится вместе с вещами в кладовой до момента их выкупа залогодателем. Контрольный талон хранится в течение трех лет.

Срок выдачи кредита, как правило, составляет один месяц. Проценты за пользование кредитом, плата за оценку и хранение имущества взимаются за весь период нахождения вещей в ломбарде при погашении кредита. Если по истечении месяца залогодатель не смог выкупить заложенные вещи, то он имеет право перезаложить их, предварительно заплатив проценты за пользование кредитом и стоимость услуг по хранению за истекший период. В таком случае ломбард хранит предметы залога еще один месяц. При этом взимается более высокий процент за хранение и пользование кредитом.

Кстати, диапазон процентных ставок в Москве в различных ломбардах находится в пределах 6—22 % в месяц. Необходимо отметить, что ставка ниже 10 % ориентирована на бедные социальные слои населения, нуждающиеся в небольших кредитах (до 2000 рублей). Поскольку средний кредит по Москве превышает 2000 рублей, то размер кредитных ставок правильнее рассматривать в диапазоне 12—22 %. В регионах, где ломбардов не так много, ставки кредита могут превышать 30 %.

Модели ломбардного бизнеса

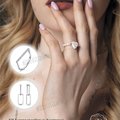

Существует две модели построения ломбардов, работающих с ювелирными изделиями.

К первой относятся кредитные учреждения, ориентированные на доход, получаемый за счет выдачи населению кредитов. Для них характерны:

забота прежде всего о своей долгосрочной экономической перспективе. Ведь продать вещь можно только однажды, тогда как получать доход от залогов и перезалогов — сколь угодно долго;

регулярные аукционы, на которых клиенты пополняют свой “золотой запас" по доступным ценам, в результате чего “ювелирный" оборот скупки неуклонно растет;

относительная свобода в установлении тарифов на услуги. Пониженные тарифы привлекают новых клиентов, таким образом увеличивая доход ломбарда.

Вторую модель представляют ломбарды — подразделения фирм, специализирующихся на производстве, торговле или ремонте ювелирных изделий. Для них выдача кредитов является лишь одним из побочных направлений деятельности фирмы. В данном случае невыкупленное (невостребованное) имущество рассматривается как будущее “сырье" для производства или ремонта ювелирных изделий. Такие ломбарды:

кредитов дают как можно меньше;

ставку на кредиты устанавливают высокую, в результате чего у клиентов почти нет возможности выкупить свои драгоценности;

“вымыв" в конце концов драгоценности на своей территории, ломбард бывает вынужден сократить оборот, а через короткое время и вовсе прекратить свою деятельность.

Большинство современных ломбардов (кроме традиционных государственных) занимают площади порядка 50—100 кв. м. Персонал таких учреждений составляет в среднем 4—8 человек (обыч-но подразумевается возможность взаимозаменяемости работников). Многие ломбарды оснащены компьютерной техникой и программным обеспечением.

Ломбард для непрофессионала

Ломбардный бизнес характеризуется достаточно высокой привлекательностью для непрофессиональных инвесторов: такие фирмы воспринимаются как доходные и простые в управлении, не требующие больших инвестиций.

Действительно, для создания ломбарда “с нуля" может хватить 35—50 тысяч долларов. Основных затрат потребует аренда помещения, его обшивка решеткой из специальной металлической проволоки (от 1 доллара за кв. м), установка сигнализации, “тревожной" кнопки. При этом ломбардам, специализирующимся на бытовой технике и одежде, потребуются специальные стеллажи для хранения залога, автоломбардам — охраняемая стоянка. В помещении должно находиться не менее двух сейфов — для краткосрочного (не более одного дня) и длительного хранения вещей.

Основное оборудование — лабораторные весы, которые должны быть сертифицированы Пробирной палатой. Кроме того, в работе будет полезно специальное оборудование, например определители золота и бриллиантов. Также для успешной работы ломбарда требуется соответствующее программное обеспечение — оно значительно сокращает время, необходимое для выдачи кредита, упрощает ведение управленческого учета.

Персонал ломбарда обычно включает в себя охранников, оценщика-товароведа, бухгалтера и управляющего. Квалификация персонала ломбарда имеет большое значение и для бизнеса в целом, и для решения специфических проблем, например обеспечения защиты как прав потребителей услуг ломбарда, так и собственной компании от недобросовестных клиентов.

Кроме затрат на оборудование помещения и закупку техники, инвестору может потребоваться вложить определенную сумму (не менее 15 тысяч долларов) в оборот бизнеса. По мере роста компании ей будет требоваться все больше оборотных средств. Многие предприниматели решают эту проблему, устанавливая партнерские отношения с банками, которые открывают ломбардам кредитные линии. Однако большинство попыток банковских структур организовать самостоятельный ломбардный бизнес завершались неудачей — принципы функционирования этих видов бизнеса слишком различаются.

Деятельность ломбардов сейчас не лицензируется, но инвестору потребуется встать на учет в Пробирной палате, что сопряжено с рядом формальностей. Определенная часть клиентов ломбарды воспринимает как идеальное место для продажи краденого. Соответственно, при постановке на учет предприниматель должен будет подробно описать то, как он планирует противостоять проявлениям криминала.

Инвестор должен быть готов к тому, что на точку безубыточности вновь созданный ломбард выйдет только через полгода существования, а все вложения окупятся не раньше, чем через 1,5 года. Кстати, шестой месяц — кризисный момент для существования большинства ломбардов. Именно на этой стадии свою работу прекращает до 30 % открытых учреждений. Практически все ломбарды, возраст которых превышает два года, приносят прибыль — убыточные бизнесы закрываются на более ранних сроках существования.

Успешный ломбард

Следует отметить, что ломбард является весьма сложной системой, сочетающей в себе элементы деятельности организации бытового обслуживания, финансовой (кредитной) организации, склада и “торговли" (имеется в виду реализация ломбардами невыкупленного имущества). Кроме того, ломбард — предприятие, совершающее операции с драгоценными металлами и драгоценными камнями, принадлежащими гражданам. Комплексный характер деятельности кредитного учреждения делает управление им очень непростой работой.

Деятельность успешных ломбардов основана на постоянном мониторинге рынка — для привлечения клиентов менеджер должен знать, какие процентные ставки устанавливают расположенные поблизости конкуренты. Свою роль играют даже небольшие колебания данного показателя. Конечно, есть учреждения, которые могут не обращать внимания на политику конкурентов, будучи уверены в постоянном потоке клиентов. Речь идет, например, о ломбардах при казино.

Увеличить прибыль ломбардной фирмы может малобюджетная реклама, распространяемая в месте расположения компании. Как правило, такие бизнесы активно используют наружную рекламу, директ-мейл, а также рекламу в общественном транспорте — прежде всего в метро и в автобусах. Рекламный бюджет ломбарда редко превышает 2,5—3 тысячи долларов в месяц.

Одна из ключевых фигур в любом ломбарде — оценщик-товаровед. Именно он определяет стоимость принимаемого в залог имущества — любая ошибка этого специалиста ведет к уменьшению прибыли фирмы. Кроме того, оценщик должен быть в курсе современных рыночных цен на драгоценные изделия, тогда он может дать выгодный для ломбарда кредит за изделие.

В первую очередь в ломбарде ценятся вес и проба драгоценного металла, далее — вес и качество бриллиантов. Прочие драгоценные камни в таких учреждениях не оцениваются, их вес вычитается из общей массы изделия. Кстати, вес драгоценного металла в ломбарде измеряется весами с точностью до второго знака. Если изделие не целиком произведено из золота, то из веса вычитаются все незолотые составляющие: вставки, эмали, пружины замков, механизмы и ремешки часов.

Кстати, одна из проблем, с которыми сталкивается работающий в ломбарде оценщик-товаровед, — мошенничество. Например, в одном из сборников методических указаний главным источником опасности для работы ломбарда названы цыгане. Никакой ксенофобии тут нет — специалисты просто обобщили имевшийся у них опыт работы. Кроме того, работники ломбардов предпочитают не принимать в залог позолоченные изделия, предметы, не имеющие пробы, бижутерию и т. д.

Покупка ломбардов

Покупка действующего ломбарда способна обеспечить инвестору доходность на уровне не ниже 50 % годовых. Правда, предложений о продаже действующих ломбардов на рынке появляется немного: в 2003 году о поиске инвесторов заявили владельцы 22 таких учреждений, в 2004 — еще 10. Объясняется это тем, что убыточные и работающие “в ноль" ломбарды выставлять на продажу не имеет смысла — стоимость активов таких бизнесов слишком невелика. Прибыльные компании предприниматели, напротив, не стремятся продавать. Так что рынок купли-продажи действующих ломбардов пока нельзя считать сколько-нибудь насыщенным.

Большинство предложений о продаже поступает из регионов. Например, в Омске в 2003—2004 годах было совершено четыре сделки по смене собственников ломбардных учреждений. Средняя сумма сделки составила 27 тысяч долларов. Для сравнения, средний московский ломбард стоит 55 тысяч долларов, а самые дорогие кредитные учреждения продаются в Санкт-Петербурге — 270 тысяч долларов. Правда, и среднемесячная прибыль петербургского ломбарда находится на уровне 12—15 тысяч долларов.

Значимым для рынка событием может стать появление в продаже одной из ведущих московских ломбардных сетей. По нашим данным, ее собственники планируют в ближайшее время привлечь стратегического инвестора, уступив ему часть бизнеса или же всю компанию.

Можно резюмировать, что ломбардный бизнес, несмотря на все риски, остается привлекательным для широкого круга инвесторов. Главное здесь — продержаться первый год и выйти на самоокупаемость. После этого ломбард станет стабильным источником дохода для своего владельца.

Вопрос-ответ

Возможно ли написание фирменного наименования ломбарда (общества с ограниченной ответственностью) на иностранном языке?

До регистрации Ломбарда лучше проконсультироваться со специалистами, так как для последующей постановки на учет в Пробирной палате и Росфинмониторинге, важно знать требования законодательства к учредительным документам.

В случае ошибок при регистрации юридического лица, несоответствия Устава требованиям законодательства, в постановке на учет в Пробирной палате и Росфинмониторинге, могут отказать.

На основании п. 1 ст. 54 Гражданского кодекса РФ юридическое лицо имеет свое наименование, содержащее указание на его организационно-правовую форму.

Юридическое лицо, являющееся коммерческой организацией, должно иметь фирменное наименование (п. 4 ст. 54 ГК РФ).

В силу положений ст. 4 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" (далее - Закон N 14-ФЗ) общество должно иметь полное и вправе иметь сокращенное фирменное наименование на русском языке. Общество вправе иметь также полное и (или) сокращенное фирменное наименование на языках народов Российской Федерации и (или) иностранных языках.

Фирменное наименование общества на русском языке и на языках народов Российской Федерации может содержать иноязычные заимствования в русской транскрипции или в транскрипциях языков народов Российской Федерации, за исключением терминов и аббревиатур, отражающих организационно-правовую форму общества.

Статья 4 Закона N 14-ФЗ предусматривает, что полное фирменное наименование общества с ограниченной ответственностью на русском языке должно содержать полное наименование общества и слова "с ограниченной ответственностью". Сокращенное фирменное наименование общества на русском языке должно содержать полное или сокращенное наименование общества и слова "с ограниченной ответственностью" или аббревиатуру ООО.

Таким образом, законодательство различает две формы фирменного наименования коммерческих обществ: полное и сокращенное. Коммерческое общество должно иметь полное фирменное наименование на русском языке. Общество вправе иметь сокращенное фирменное наименование на русском или иностранном языке, а также полное фирменное наименование на иностранном языке.

Согласно п. 1 ст. 54 ГК РФ наименования некоммерческих организаций, а в предусмотренных законом случаях наименования коммерческих организаций должны содержать указание на характер деятельности юридического лица.

Пункт 2 ст. 2 Федерального закона от 19.07.2007 N 196-ФЗ "О ломбардах" предусматривает, что фирменное наименование ломбарда должно содержать слово "ломбард" и указание на его организационно-правовую форму.

Таким образом, полное фирменное наименование общества с ограниченной ответственностью должно быть на русском языке, содержать слово "ломбард" и указание на организационно-правовую форму (общество с ограниченной ответственностью). Помимо полного фирменного наименования на русском языке общество вправе иметь полное или сокращенное фирменное наименование на иностранном языке.

Аналогичную правовую позицию занимают суды.

Так, в Постановлении от 22.12.2008 N Ф09-9646/08-С4 ФАС Уральского округа отметил, что положения п. 1 ст. 4 Закона N 14-ФЗ не предусматривают возможности указания полного фирменного наименования общества посредством совмещения в наименовании слов на русском и иностранном языке. Следовательно, заявителем при представлении документов в регистрирующий орган не были соблюдены требования Закона N 14-ФЗ, регламентирующие порядок указания фирменного наименования общества, в связи с чем регистрирующий орган обоснованно отказал в государственной регистрации.

С 1 июля 2009 г. вступает в силу Федеральный закон от 30.12.2008 N 312-ФЗ, который вносит ряд изменений в Закон N 14-ФЗ. Данные изменения вступают в силу с 1 июля 2009 г.

Однако вступление в силу данного нормативного правового акта не приведет к изменению правового регулирования рассматриваемой ситуации, и выводы, сформированные в судебной практике, применимы и после 1 июля 2009 г.

Каким образом оформляется договор хранения вещей в ломбарде?

Требования к договору хранения вещей в ломбарде сформулированы в ст. 9 Федерального закона от 19 июля 2007 г. N 196-ФЗ "О ломбардах".

По условиям договора хранения гражданин (физическое лицо) - поклажедатель сдает ломбарду на хранение принадлежащую ему вещь, а ломбард обязуется осуществить на возмездной основе хранение принятой вещи.

Договор хранения является публичным договором. Существенными условиями договора хранения являются наименование сданной на хранение вещи, сумма ее оценки, срок ее хранения, размер вознаграждения за хранение и порядок его уплаты.

Заключение договора хранения удостоверяется выдачей ломбардом поклажедателю именной сохранной квитанции. Другой экземпляр сохранной квитанции остается в ломбарде. Сохранная квитанция является бланком строгой отчетности, форма которого утверждается в порядке, установленном Правительством РФ.

Сохранная квитанция должна содержать следующие положения и информацию:

1) наименование, адрес (место нахождения) ломбарда, а также адрес (место нахождения) территориально обособленного подразделения (в случае если он не совпадает с адресом (местом нахождения) ломбарда);

2) фамилию, имя, а также отчество поклажедателя, если иное не вытекает из федерального закона или национального обычая, дату его рождения, гражданство (для лица, не являющегося гражданином РФ), данные паспорта или иного удостоверяющего личность в соответствии с законодательством РФ документа;

3) наименование и описание сданной на хранение вещи, позволяющие ее идентифицировать, в соответствии с требованиями законодательства РФ;

4) сумму оценки сданной на хранение вещи;

5) дату сдачи вещи на хранение и срок ее хранения;

6) технологические условия хранения вещи;

7) вознаграждение за хранение и порядок его уплаты.

Сохранная квитанция должна содержать информацию о том, что поклажедатель в случае реализации не востребованной им вещи имеет право получить от ломбарда сумму, вырученную от продажи невостребованной вещи, или сумму ее оценки (наибольшую из указанных сумм) за вычетом расходов на ее хранение.

Сохранная квитанция может содержать также иные соответствующие названному закону и гражданскому законодательству положения.

Каков порядок обращения взыскания на заложенное в ломбард имущество?

Порядок обращения взыскания на заложенное в ломбард имущество регламентирован ст. ст. 10 - 12 Федерального закона от 19 июля 2007 г. N 196-ФЗ "О ломбардах". Если заем не был погашен заемщиком в срок, установленный договором займа, ломбард не вправе обратить взыскание на заложенную вещь в течение льготного месячного срока. Днем начала течения льготного месячного срока считается день, следующий за днем возврата займа, указанным в залоговом билете. В течение льготного месячного срока и далее вплоть до дня реализации заложенной вещи ломбард не вправе увеличивать процентную ставку по займу, предусмотренную договором займа, ухудшать условия хранения заложенной вещи, а также взимать плату за ее хранение.

Если сданная на хранение вещь не востребована поклажедателем в срок, установленный договором хранения, ломбард обязан осуществлять ее хранение в течение льготного двухмесячного срока.

Днем начала течения льготного двухмесячного срока считается день, следующий за днем окончания срока хранения, указанного в сохранной квитанции.

В течение льготного двухмесячного срока, а также срока дальнейшего хранения вплоть до реализации сданной на хранение вещи ломбард не вправе ухудшать условия хранения такой вещи. За хранение вещи в указанный период взимается соразмерное вознаграждение.

По истечении указанного льготного срока, в случае если заемщик не исполнил обязательство, предусмотренное договором займа, или поклажедатель не востребовал сданную на хранение вещь, такая вещь считается невостребованной.

Ломбард вправе обратить взыскание на невостребованные вещи.

Обращение взыскания на невостребованные вещи осуществляется в бесспорном порядке на основании исполнительной надписи нотариуса. Договором займа может быть предусмотрена возможность обращения взыскания на невостребованные вещи без совершения исполнительной надписи нотариуса.

Заемщик или поклажедатель в любое время до продажи невостребованной вещи вправе прекратить обращение на нее взыскания, исполнив свои обязательства перед ломбардом, определяемые в соответствии с указанным Законом.

Исполнительная надпись на документе,

представленном ломбардом

Город Екатеринбург, Свердловская область,

Российская Федерация

Я, Иванова Мария Сергеевна, нотариус города Екатеринбурга

Свердловской области, на основании п. 5 ст. 358 Гражданского

кодекса Российской Федерации и ст. 89 Основ законодательства

Российской Федерации о нотариате предлагаю по настоящему документу

взыскать с Макарова Игоря Анатольевича (паспорт 65 01 353535,

выдан Ленинским РУВД г. Екатеринбурга 03.04.2002), проживающего

по адресу: г. Екатеринбург, ул. Ленина, дом N 24, кв. N 11, в

пользу Екатеринбургского ломбарда, находящегося по адресу: г.

Екатеринбург, ул. Малышева, дом N 6, не уплаченную в срок

задолженность: ссуда - 2000 (две тысячи) руб., проценты - 600

(шестьсот) руб., нотариальный тариф - 26 (двадцать шесть) руб.

Всего предлагается взыскать 2626 (две тысячи шестьсот двадцать

шесть) руб. из сумм, полученных от реализации заложенного в

обеспечение возврата ссуды имущества согласно залоговому билету N

006501. В этих целях обратить взыскание на указанное в залоговом

билете имущество: холодильник "Бирюса", 1998 года выпуска.

Настоящая исполнительная надпись совершена третьего апреля две

тысячи восьмого года за N 4322.

Печать Взыскан тариф<br

Оставить комментарий

Для того, чтобы оставить комментарий,

зарегистрируйтесь или войдите через соц. сети