Уже являясь одной из самых дешевых крупных компаний горнодобывающей промышленности, Anglo American Plc (AAL) становится еще более вероятной целью для захвата в результате слияния компаний Xstrata Plc и Glencore International Plc, которое угрожает сделать Anglo карликом по сравнению с тремя ее ближайшими конкурентами.

Базирующаяся в Лондоне Anglo может привлечь интерес со стороны Xstrata и Glencore (GLEN), если они объединятся, чтобы создать компанию стоимостью 82 млрд долл, утверждают люди, знакомые с данным вопросом. Акции Anglo, размер которой составляет менее половины BHP (BHP) Billiton или Rio Tinto Group, в начале февраля продавались по цене, в 6,4 больше ее чистой прибыли на одну акцию, по данным, собранным Bloomberg. Это дешевле, чем стоимость акций любого из ее крупнейших конкурентов, кроме базирующейся в Рио-де-Жанейро Vale SA. (VALE3).Glencore и Xstrata вместе могли бы иметь необходимый капитал, чтобы поглотить Anglo стоимостью 59 млрд долл на начало февраля после того, как компании Xstrata не удалось в 2009 году убедить Anglo объединить усилия в рамках «слияния равных». Приобретя активы Anglo в алмазах, платине, стали и угле, предприятие в лице Glencore-Xstrata совершило бы скачок, обогнав по доходам Rio (RIO) и соперничающую BHP, крупнейшую горнодобывающую компанию мира, согласно данным, собранным агентством Bloomberg. Anglo также может быть привлекательной и для BHP, как это утверждают WallachBeth Capital LLC и Lutetia Capital.

«Anglo еще не укрепила свои ряды в достаточной степени, чтобы предотвратить» поглощение, сказал в телефонном интервью Тимоти Паркер (Timothy Parker), менеджер фонда T. Rowe Price New Era Fund в Балтиморе стоимостью 4,5 млрд долл. Данный фонд владеет акциями Anglo, Xstrata, BHP и Rio. «Это явно заманчиво» для Glencore и Xstrata, отмечает он.

«Покупка Anglo позволит им вступить в ряды истинно крупных компаний. Anglo - это подходящий размер для объединенной компании. Корпорация большая, но это выполнимо», - говорит Паркер.

Алмазы и уголь

Джеймс Уаятт-Тилби (Wyatt-Tilby), пресс-секретарь Anglo, отказался сказать, делалось ли его компании предложение о приобретении.

Саймон Буерк (Simon Buerk), пресс-секретарь базирующейся в г. Баар (Швейцария) компании Glencore, Элисон Флинн (Alison Flynn), представитель Xstrata в г. Цуг (Швейцария), и Келли Квирк (Kelly Quirke), пресс-секретарь базирующейся в Мельбурне BHP, отказались ответить на вопрос о том, заинтересованы ли эти компании в приобретении Anglo.

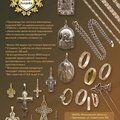

Anglo, которая добывает все, от алмазов до угля и платины, и осуществляет свою деятельность практически на всех континентах, была основана Эрнестом Оппенгеймером в Йоханнесбурге в 1917 году. Она выросла, превратившись в крупнейшую компанию в Южной Африке во время апартеида, когда санкции ограничили ее возможность расширяться за рубежом. Эта корпорация, которая в 1999 году перенесла свою штаб-квартиру в Лондон, контролирует Anglo American Platinum Ltd., крупнейшего производителя платины, используемой в каталитических нейтрализаторах, делающих выхлопные газы менее токсичными.

В свою очередь, Anglo в ноябре прошлого года предложила 5,1 млрд долл с тем, чтобы увеличить свою долю в De Beers, крупнейшей алмазодобывающей компании в мире, до 85 процентов.

Снова вместе

Второго февраля акции Anglo поднялись на 3,6 процента, достигнув шестимесячного максимума в 2 830,5 пенса на лондонской бирже в связи со слухами о том, что объединенная Glencore и Xstrata (XTA) в конечном итоге может сделать предложение на покупку Anglo. На следующий день после полудня акции Anglo в Лондоне выросли еще на 2,4 процента.

В октябре 2009 года Xstrata отказалась от своего предложения стоимостью в 29,2 млрд фунтов стерлингов (47,4 млрд долл) о слиянии с Anglo, за пять дней до крайнего срока, отведенного для того, чтобы сделать официальную заявку на покупку или отказаться от нее. Anglo, которая в июне того же года отклонила план слияния, не стала давать логического обоснования такому шагу, отвергнув его оценку как продиктованного «не оправдавшимися ожиданиями».

«Anglo American всегда находилась под прицелом группы Glencore», - указывает Сачин Кумар (Sachin Kumar), аналитик парижской AlphaValue, в сообщении, присланном по электронной почте. По его словам, Glencore «лучше позиционирована для слияния Xstrata с собой. Так что, может быть, поэтому рынки более уверены в захвате Anglo American на этот раз».

Glencore, располагающая 34 процентами в Xstrata, выступила с предложением о «слиянии равных», включая все акции, сообщается в заявлении Xstrata, сделанном 2 февраля.

Финансовая мощь

Glencore (GLEN), крупнейший в мире поставщик сырьевых товаров, акции которого торгуются на бирже, говорит, что уверенности в предложении нет. Подобная комбинация объединила бы две группы, которые разделились десять лет назад, когда Xstrata купила австралийские и южноафриканские угольные шахты Glencore за 2,5 млрд долл и зарегистрировалась на лондонской бирже.

Слияние Glencore и Xstrata также могло бы создать конкурента стоимостью 82 млрд долл для BHP (BLT), стоимость которой по состоянию на второе февраля составляла 203 млрд долл, и для Rio, рыночная капитализация которой достигает 123 млрд долл, по данным, собранным Bloomberg.

Вместе Glencore (GLEN) и Xstrata имели бы гибкость и финансовую мощь для крупных приобретений, как утверждают люди, знакомые с обсуждаемой темой.

Эти компании могут рассмотреть предложение для Anglo, но любой такой шаг вряд ли произойдет до завершения их слияния, говорят люди, попросившие не раскрывать их имен, поскольку этот вопрос является приватным. Данный процесс может длиться от шести до восьми месяцев, сказал один человек, добавив, что конкуренты Anglo могут упредить любое такое предложение, выступив с опережающими заявками на покупку этой компании.

Это может случиться не сразу

"Anglo недооценена и имеет хорошие перспективы", - сказал Дэвид Уинтерс (David Winters), менеджер компании Mountain Lakes из Нью-Джерси, курирующей фонд Wintergreen Fund (WGRNX) стоимостью 1,5 млрд долл, который обошел 99 процентов своих конкурентов в последние пять лет и владеет акциями Anglo. Тем не менее, "мы должны увидеть, что произойдет с Glencore и Xstrata. Пока ничего еще не получило своего подтверждения, и поэтому я думаю, что нам следует подождать", сказал он.

Второго февраля акции Anglo продавались по цене, в 6,4 раза превышающей чистый доход на акцию данной компании за последние 12 месяцев, по сведениям Bloomberg. Это более чем наполовину меньше средней цены за последние десять лет, превышавшей ее чистый доход на акцию в 14 раз, и примерно на треть ниже, чем средняя цена акций горнодобывающих компаний, производящих простые металлы, и цена акций поставщиков сырья с капитализацией более 20 млрд долл.

«Должно быть, очень привлекательно покупать компании столь дешево, как Anglo, - заявил в интервью по телефону из Йоханнесбурга Герхард Лампен (Gerhard Lampen), глава Sanlam iTrade, подразделения крупнейшего страховщика в Южной Африке. – Такие компании уж точно являются объектами атаки».

Потенциальные покупатели

BHP также может быть заинтересована в Anglo, как полагают фонд Lutetia Capital и компания WallachBeth Capital.

Алмазные активы Anglo будут привлекательными для BHP, считает Жан-Франсуа Комт (Jean-Francois Comte), один из основателей Lutetia, который управляет этим фондом стоимостью $100 млн в Париже.

BHP, которой требуется большая сделка, чтобы «сдвинуть стрелку в сторону ясной погоды», может быть заинтересована в угольных активах Anglo, говорит Еми Ошоди (Yemi Oshodi), управляющий директор нью-йоркской WallachBeth по вопросам слияний и поглощений и торгов в особых ситуациях. По его словам, Anglo и сама может ставить своей целью поглощение другой компании.

«Возможная сделка Xstrata-Glencore означает, что для Anglo теперь настоятельно необходимо самой искать возможность объединения корпоративных усилий», - говорит Гевин Вендт (Gavin Wendt), основатель и старший ресурсный аналитик компании Mine Life Pty в Сиднее. Anglo "будет чувствовать давление из-за риска отстать", полагает он.

BHP и Rio

Паркер из T. Rowe заявил, что объединение Anglo с Glencore и Xstrata наиболее правильный шаг, который поможет новой структуре конкурировать с двумя крупнейшими горнодобывающими компаниями в мире по доходам - BHP и Rio.

Объем сбыта BHP в течение последних 12 месяцев составил 72 млрд долл, в то время как Rio заработала $60 млрд, согласно данным Bloomberg. Общий объем сбыта Anglo и Xstrata достиг 64 млрд долл.

Покупка Anglo также даст Glencore (GLEN), которая торгует сырьевыми товарами, включая уголь, нефть и металлы, увеличить предложение продукции через свою сеть, отмечает Паркер.

«В прошлом было много разговоров о таком эндшпиле, - сказал в телефонном интервью Джефф Ларджей (Jeff Largey), аналитик из Macquarie Group Ltd. в Лондоне. - Рынок думает, что это может быть естественной комбинацией. Xstrata и Glencore объединяются и в конечном счете сливаются с Anglo».

Оставить комментарий

Для того, чтобы оставить комментарий,

зарегистрируйтесь или войдите через соц. сети